'법차손의 덫'...관리종목 유예 만료 바이오 7곳 경고등

- 차지현

- 2025-04-18 12:00:39

-

가

- 가

- 가

- 가

- 가

- 가

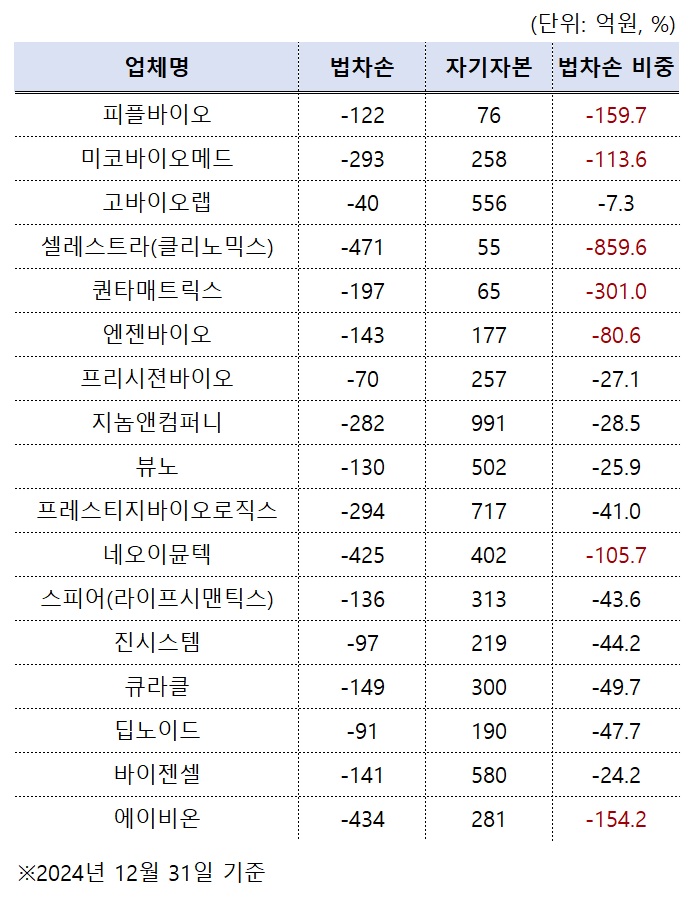

- 셀레스트라·퀀타매트릭스·피플바이오 등 작년 법차손 비중 50%↑

- 자본 확충 위해 유증·CB 발행도 증가, "근본 해결책 아냐" 지적도

- PR

- 약국경영 스트레스 팡팡!! 약사님, 매월 쏟아지는 1000만원 상품에 도전하세요!

- 팜스타클럽

[데일리팜=차지현 기자] 특례상장 제도로 코스닥에 입성한 바이오 기업 가운데 관리종목 지정 위기에 놓인 기업이 속속 나오고 있다. 한국거래소 관리종목 지정 유예 기간이 끝나면서다. 일부 기업은 대규모 유상증자를 통해 자본금을 확충하는 등 관리종목 지정 요건에서 벗어나기 위해 안간힘을 쓰는 분위기다.

18일 금융감독원에 따르면 2023년부로 법인세비용차감전계속사업손실(법차손) 관련 특례상장 관리종목 유예 기간이 만료된 바이오텍은 총 17곳이다. 2020년 10월부터 2021년 9월까지 특례제도로 코스닥 시장에 입성한 기업들이 여기에 해당한다.

피플바이오, 미코바이오메드, 고바이오랩, 셀레스트라(전 클리노믹스), 퀀타매트릭스, 엔젠바이오, 프리시젼바이오, 지놈앤컴퍼니, 뷰노, 프레스티지바이오로직스, 네오이뮨텍, 스피어(전 라이프시맨틱스), 진시스템, 큐라클, 딥노이드, 바이젠셀, 에이비온 등이다.

법차손은 사업에서 발생한 지속적인 손실 규모에서 법인세를 차감하기 전 수치를 말한다. 회사가 실제로 본업으로 얼마나 손실을 냈는지를 잘 보여주는 지표다.

최근 3년간 2회 이상 법차손이 자본의 50% 초과하면 거래소 관리종목 지정 사유에 포함된다. 다만 기술 특례나 성장성 특례 제도로 상장한 기업은 상장 연도 포함 3년 동안 적용이 유예된다.

법차손 유예 기간이 끝난 기업 중 지난해 기준 자기자본 대비 법차손 비율이 50%를 초과한 업체는 7곳이다. 2023년 특례상장 관리종목 유예 기간이 만료된 바이오텍 중 41%에 달하는 업체가 이듬해 법차손 비중 50%를 넘긴 것이다.

셀레스트라는 지난해 자기자본 대비 법차손 비율이 860%까지 치솟았다. 작년 셀레스트라의 법차손은 471억원, 자본총계는 55억원이었다. 셀레스트라는 유전체 진단 검사, 진단용 시약 제조와 판매 등을 주사업으로 영위한다. 셀레스트라는 2020년 12월 상장해 2023년부로 법차손 요건 유예 기간이 끝났다.

퀀타매트릭스의 경우 지난해 법차손 비중 301%를 기록했다. 지난해 퀀타매트릭스는 법차손 197억원을 냈는데 자본총계는 65억원에 불과했다. 2010년 설립한 퀀타매트릭스는 2020년 말 기술특례 방식으로 코스닥에 상장했다. 퀀타매트릭스는 혈액 기반 알츠하이머병 진단 기술을 보유 중이다.

미코바이오메드와 네오이뮨텍은 작년 법차손 비중 100%를 넘겼다. 미코바이오메드의 지난해 법차손은 293억원, 자본총계는 258억원으로 자기자본 대비 법차손 비율이 114%였다. 네오이뮨텍의 법차손 비중은 106%로 나타났다. 네오이뮨텍의 지난해 말 자본총계는 402억원이었다. 네오이뮨텍은 작년 한 해 법차손 425억원을 내면서 법차손 비중이 높아졌다.

엔젠바이오의 지난해 법차손 비중은 81%였다. 작년 엔젠바이오의 법차손은 143억원, 자본총계는 177억원이다. 엔젠바이오는 국내 최초로 차세대염기서열(NGS) 기반 DNA·RNA 암 정밀진단과 분석 기술을 상용화한 업체로, 2020년 12월 상장했다. 이에 따라 엔젠바이오는 2023년 법차손 요건 유예가 만료됐다.

이외 자기자본 대비 법차손 비중 40%를 넘긴 곳도 5곳으로 집계됐다. 스피어, 진시스템, 큐라클, 딥노이드 등이 여기에 속한다. 특히 특히 큐라클은 작년 법차손 비율이 49%로 관리종목 지정 요건을 겨우 맞췄다. 같은 기간 딥노이드도 법차손 비중 48%를 기록했다.

최근 3년간 직전 사업연도 중 자기자본 대비 법차손 비율이 50%를 넘는 사업연도가 2번 이상이면 관리종목으로 지정된다. 이후 같은 상황이 이어지면 상장폐지 사유에 해당한다. 작년 법차손 비중 50%를 넘긴 기업이 올해에도 법차손 문제를 해소하지 못하면 관리종목으로 지정되는 수순이다.

지난해 법차손 관련 관리종목 요건을 충족한 업체도 마냥 안심할 수는 없는 상황이다. 수익성 개선 없이 유상증자나 전환사채(CB) 발행 등 일회성 자본 확충으로 기준선을 넘긴 경우 향후 다시 법차손 비중이 50%를 초과할 가능성이 크기 때문이다.

실제 2023년 법차손 관련 관리종목 요건을 충족한 업체 대부분이 최근 유상증자 또는 CB로 자본을 확충한 이력이 있다. 지놈앤컴퍼니는 작년 7월 45억원 규모 CB를, 뷰노는 지난해 말 237억원 규모 영구 CB를 발행했다.

또 라이프시맨틱스는 작년 말 휴웍스어드바이저를 대상으로 150억원 규모 CB를 발행했다. 프레스티지바이오로직스는 모회사인 프레스티지바이오파마를 대상으로 한 제 3자배정 유상증자를 통해 900억원의 자금을 조달했다.

법차손 요건을 만족하지 못해 관리종목으로 편입되는 바이오 업체가 증가하면서 업계에서는 관련 요건을 완화해달라는 요구가 이어지고 있다. 오랜 기간 막대한 연구개발(R&D) 자금을 투입하는 신약개발 업종 특성상 적자 구조는 불가피하다. 연구에 집중할수록 관리종목에 오를 가능성이 큰 구조인 만큼, 법차손에서 R&D 비용을 상쇄하는 등 유연화가 필요하다는 게 업체들의 입장이다.

올해 들어서만 애니젠, DXVX, 브릿지바이오, 에스씨엠생명과학, 카이노스메드 등 5곳 이상 바이오 업체가 법차손 요건으로 인해 관리종목으로 지정됐다.

- 댓글 0

- 최신순

- 찬성순

- 반대순

-

등록된 댓글이 없습니다.

첫 댓글을 남겨주세요.

오늘의 TOP 10

- 14천여 품목, 1월 무더기 인하…품목·인하율 아직도 '깜깜이'

- 2오늘부터 의사가 마약류 '식욕억제제' 처방시 투약내역 확인

- 3이 대통령 "탈모약·비만약 건보급여 가능성 검토하라"

- 4'키트루다' 약가협상 마무리...내달 적응증 급여 확대

- 5신신 물파스, 내년 2월 공급가격 13% 인상

- 6이 대통령 "건보공단 특사경 40명, 비서실이 챙겨 지정하라"

- 7아델, 사노피에 치매 항체 후보 기술수출…선급금 1100억

- 8종근당-바이엘, '아일리아' 의원 유통·판매 계약

- 9식약처 30명·평가원 177명 신규 허가·심사인력 투입

- 10서점·약국 콜라보…옵티마웰니스뮤지엄약국 종각점 오픈

![[리쥬올]리쥬올 PDRN 약국 1위 PDRN](https://cdn.platpharm.co.kr/2025/09/2509260220180000170.webp)

![[리쥬올]레티노 멜라세럼 저자극 레티놀](https://cdn.platpharm.co.kr/2025/09/2509260219360000145.webp)

![[SK케미칼] 트라스트패취 피록시캄 성분](https://cdn.platpharm.co.kr/2025/10/2510020656150002375.webp)

![[유한양행] 콘택콜드 걸렸구나 생각되면](https://cdn.platpharm.co.kr/2025/10/2510282252420008436.webp)

![[유한양행] 미녹펜겔 탈모스팟 집중케어](https://cdn.platpharm.co.kr/2025/09/2509220824180004563.webp)

![[종근당] 벤포벨에스 어른들의 피로회복제](https://cdn.platpharm.co.kr/2025/07/2507290841210004645.webp)