총 26건

-

"매출을 줄일 수도 없고"...약가우대 'R&D 비율'의 역차별[데일리팜=김진구 기자] GLP-1 계열 비만치료제 ‘위고비’로 글로벌 제약바이오 시장을 휩쓸고 있는 노보노디스크가 지난 2024년 지출한 R&D 비용은 480억6200만 덴마크크로네(DKK), 당시 환율로는 약 9조5400억원에 달한다.그러나 노보노디스크가 한국 약가제도 개편안에 따라 평가될 경우, ‘약가 가산 최고우대 구간(68%)’을 적용받지 못한다. 개편안에서 약가가산 조건을 ‘R&D 투자 비율’로만 판단하기 때문이다.이처럼 막대한 R&D 자금을 투자하고도 약가제도 개편안 기준에선 약가 가산을 충분히 받지 못하는 모순이 발생한다는 지적이다. ‘기업의 혁신성’에 정책적으로 우대하겠다는 정부 취지가 정작 실제 투자 규모가 큰 기업에겐 제대로 반영되지 않는다는 비판이 제기되는 배경이다.혁신형 제약기업 중 ‘R&D 비율 상위 30%’에 약가가산 최고 우대 적용8일 제약업계에 따르면 정부는 최근 발표한 약가제도 개편안에서 '혁신성에 대한 정책적 우대를 강화한다'고 밝혔다. 혁신형 제약기업 등의 R&D 투자 수준에 따라 가산율을 차등하는 방식이다.이때 중요한 기준은 ‘매출액 대비 R&D 투자 비율’이다. 혁신형 제약기업 중 R&D 비율이 상위 30%인 기업엔 68% 수준의 약가 가산율을, 하위 70%인 기업엔 60%의 가산율을 각각 적용한다. 또한 국내 매출 500억원 미만이면서 신약개발을 위한 임상2상 승인 실적이 3년간 1건 이상인 기업엔 55%의 가산율을 적용한다.이를 혁신형 제약기업 49곳에 적용하면, 총 15곳이 최고우대 구간인 68%의 가산율을 적용받는다는 계산이 나온다.작년 말 기준 혁신형 제약기업 중 R&D 투자 비율 상위 30%는 브릿지바이오테라퓨틱스, 지아이이노베이션, 제넥신, 올릭스, 큐리언트, 에이비엘바이오, 헬릭스미스, 온코닉테라퓨틱스, 알테오젠, 코아스템, 테고사이언스, SK바이오사이언스, LG화학(생명과학 부문), SK바이오팜, 한올바이오파마 등이다.작년 말 기준 R&D 투자 비율이 공개되지 않거나 매출이 없어 계산되지 않는 SK케미칼(제약사업부), 삼양홀딩스(삼양바이오팜), 큐로셀과 다국적제약사 한국법인 4곳(암젠코리아·한국아스트라제네카·한국얀센·한국오츠카)는 집계에서 제외했다.상위 30% 기업 중 브릿지바이오·지아이이노베이션·제넥신·올릭스·큐리언트·에이비엘바이오·헬릭스미스는 매출액보다 R&D 지출이 많다. 온코닉테라퓨틱스와 알테오젠은 R&D 비율이 50% 이상이다. 상위 30% 기업의 마지노선인 한올바이오파마의 R&D 비율은 26.3%다.바꿔 말해, 작년 말 기준 R&D 비율이 26% 미만인 혁신형 제약기업은 약가가산 최고우대 구간을 적용받기 힘들 수 있다는 의미다.매출 규모 클수록 불리…국내 기준 적용 시 글로벌 빅파마 상당수 탈락제약업계에선 매출 규모가 클수록 불리한 기준이라는 비판이 제기된다. 실제로 상위 30% 혁신형 제약기업 대부분은 LG화학 생명과학 부문과 SK바이오팜, SK바이어사이언스 정도를 제외하면 2024년 매출 규모가 크지 않다.반대로 말해 2024년에만 1000억원 이상 R&D 자금을 투입한 셀트리온(4347억원), 유한양행(2688억원), 대웅제약(2346억원), 한미약품(2098억원), 녹십자(1747억원), 동아에스티(1348억원) 등은 최고구간 적용을 받지 못하는 셈이다. 같은 기준을 글로벌 빅파마에 적용하면 더욱 역설적인 상황이 펼쳐진다. 상위 30% 기업의 R&D 비율 최소 기준인 '26% 미만'의 주요 글로벌 빅파마는 2024년 기준 ▲일라이릴리(24.4%) ▲베링거인겔하임(23.2%) ▲BMS(23.1%) ▲로슈(21.6%) ▲바이오젠(21.0%) ▲길리어드사이언스(20.5%) ▲GSK(20.4%) ▲노바티스(19.9%) ▲존슨앤드존슨(19.1%) ▲사노피(18.0%) ▲암젠(18.0%) ▲화이자(17.0%) ▲다케다제약(16.7%) ▲노보노디스크(16.6%) ▲바이엘(13.7%) 등이다. 정부가 국내제약사의 혁신을 요구하며 롤모델로 제시하는 기업들이다.이들의 R&D 투자 규모가 작기 때문이 아니다. 존슨앤드존슨을 예로 들면 2024년에만 170억 달러(약 23조원)을 R&D에 쏟아부었다. 릴리와 BMS, 로슈, 노바티스, 화이자도 R&D에만 100억 달러 이상 지출했다.매출액 기준 따라 분류해도 마찬가지…제약업계 “단편적 평가 구조 개선해야”이와 관련 정부는 매출 규모를 기준으로 한 ‘그룹별 평가’ 운영 방침을 검토하고 있다. 매출 규모가 큰 기업과 작은 기업, 바이오벤처 등으로 나눠 약가가산을 차등 적용하는 방식으로 해석된다.그러나 이러한 방식으로도 모순적인 상황은 마찬가지라다는 비판이 나온다. 일례로 2024년 매출 기준 5000억원 이상을 '대형제약사 그룹'으로 묶을 경우, 셀트리온·유한양행·녹십자·한미약품·대웅제약·HK이노엔·보령·동국제약·동아에스티·SK바이오팜·한독에 LG화학 생명과학부문 등 12개 기업이 해당한다.이 가운데 R&D 비율 상위 30%인 4개 기업은 LG화학 생명과학부문(34.1%), SK바이오팜(29.5%), 동아에스티(19.2%), 대웅제약(18.5%)이다. 자체 신약을 보유한 한미약품(14.0%)과 유한양행(13.0%), 셀트리온(12.2%), 녹십자(10.4%)는 여전히 제외될 가능성이 크다.글로벌 빅파마에 같은 기준을 적용해도 마찬가지다. 대웅제약의 18.5%보다 R&D 투자비율이 낮은 사노피·암젠·화이자·다케다제약·노보노디스크·바이엘은 최고우대 구간을 적용받지 못한다. 모두 R&D 투자에 소극적이라서가 아니라, 매출 규모가 크기 때문이다.나머지 기업들도 마찬가지다. 매출액이 거의 없는 R&D 전문 바이오벤처와 매출 규모가 작은 중소제약사를 어떻게 구분할지도 관건이다. 혁신형 제약기업 중 바이오벤처로 구분된 12곳을 예로 들면, 4곳이 약가가산 최고우대를 받는다. 반대로 말해 큐리언트·에이비엘바이오·헬릭스미스는 매출액을 넘어서는 R&D 자금을 지출하고서도 최고우대를 받지 못한다는 의미다.사정이 이렇다보니 제약업계에선 단편적인 평가 구조를 개선해야 한다는 목소리가 높다. 매출 규모가 클수록 불리한 현행 개편안에 대한 개선이 시급하다는 비판이다.한 대형제약사 관계자는 “혁신형 제약기업 인증 땐 R&D 투자실적 외에 연구인력 현황, 연구·생산시설 현황, 연구개발 비전과 중장기 추진 전략, 국내외 연구기관과의 제휴·협력활동, 의약품 특허, 기술이전과 해외진출 성과 등을 종합적으로 판단하면서 정작 기업들에게 가장 필요한 약가가산 때는 R&D 투자 비율만 본다는 점에 문제가 있다”고 지적했다.그는 “매출이 클수록 불리한 구조에선 R&D 투자에 대한 유인 동기가 크지 않다. 단편적인 평가구조의 개선이 절실하다”며 “개편안 내용대로 약가가산 제도가 바뀔 경우 혁신형 제약기업 인증 제도 자체가 유명무실해질 것”이라고 우려했다.또 다른 제약사 관계자는 ”최고우대 구간을 적용받더라도 현행 우대율(68%)과 동일하다“며 ”기업의 혁신성에 정책적으로 확실한 우대를 제공하려면 현실성을 반영한 재검토가 필요하다”고 말했다.2025-12-08 06:00:59김진구 기자

"매출을 줄일 수도 없고"...약가우대 'R&D 비율'의 역차별[데일리팜=김진구 기자] GLP-1 계열 비만치료제 ‘위고비’로 글로벌 제약바이오 시장을 휩쓸고 있는 노보노디스크가 지난 2024년 지출한 R&D 비용은 480억6200만 덴마크크로네(DKK), 당시 환율로는 약 9조5400억원에 달한다.그러나 노보노디스크가 한국 약가제도 개편안에 따라 평가될 경우, ‘약가 가산 최고우대 구간(68%)’을 적용받지 못한다. 개편안에서 약가가산 조건을 ‘R&D 투자 비율’로만 판단하기 때문이다.이처럼 막대한 R&D 자금을 투자하고도 약가제도 개편안 기준에선 약가 가산을 충분히 받지 못하는 모순이 발생한다는 지적이다. ‘기업의 혁신성’에 정책적으로 우대하겠다는 정부 취지가 정작 실제 투자 규모가 큰 기업에겐 제대로 반영되지 않는다는 비판이 제기되는 배경이다.혁신형 제약기업 중 ‘R&D 비율 상위 30%’에 약가가산 최고 우대 적용8일 제약업계에 따르면 정부는 최근 발표한 약가제도 개편안에서 '혁신성에 대한 정책적 우대를 강화한다'고 밝혔다. 혁신형 제약기업 등의 R&D 투자 수준에 따라 가산율을 차등하는 방식이다.이때 중요한 기준은 ‘매출액 대비 R&D 투자 비율’이다. 혁신형 제약기업 중 R&D 비율이 상위 30%인 기업엔 68% 수준의 약가 가산율을, 하위 70%인 기업엔 60%의 가산율을 각각 적용한다. 또한 국내 매출 500억원 미만이면서 신약개발을 위한 임상2상 승인 실적이 3년간 1건 이상인 기업엔 55%의 가산율을 적용한다.이를 혁신형 제약기업 49곳에 적용하면, 총 15곳이 최고우대 구간인 68%의 가산율을 적용받는다는 계산이 나온다.작년 말 기준 혁신형 제약기업 중 R&D 투자 비율 상위 30%는 브릿지바이오테라퓨틱스, 지아이이노베이션, 제넥신, 올릭스, 큐리언트, 에이비엘바이오, 헬릭스미스, 온코닉테라퓨틱스, 알테오젠, 코아스템, 테고사이언스, SK바이오사이언스, LG화학(생명과학 부문), SK바이오팜, 한올바이오파마 등이다.작년 말 기준 R&D 투자 비율이 공개되지 않거나 매출이 없어 계산되지 않는 SK케미칼(제약사업부), 삼양홀딩스(삼양바이오팜), 큐로셀과 다국적제약사 한국법인 4곳(암젠코리아·한국아스트라제네카·한국얀센·한국오츠카)는 집계에서 제외했다.상위 30% 기업 중 브릿지바이오·지아이이노베이션·제넥신·올릭스·큐리언트·에이비엘바이오·헬릭스미스는 매출액보다 R&D 지출이 많다. 온코닉테라퓨틱스와 알테오젠은 R&D 비율이 50% 이상이다. 상위 30% 기업의 마지노선인 한올바이오파마의 R&D 비율은 26.3%다.바꿔 말해, 작년 말 기준 R&D 비율이 26% 미만인 혁신형 제약기업은 약가가산 최고우대 구간을 적용받기 힘들 수 있다는 의미다.매출 규모 클수록 불리…국내 기준 적용 시 글로벌 빅파마 상당수 탈락제약업계에선 매출 규모가 클수록 불리한 기준이라는 비판이 제기된다. 실제로 상위 30% 혁신형 제약기업 대부분은 LG화학 생명과학 부문과 SK바이오팜, SK바이어사이언스 정도를 제외하면 2024년 매출 규모가 크지 않다.반대로 말해 2024년에만 1000억원 이상 R&D 자금을 투입한 셀트리온(4347억원), 유한양행(2688억원), 대웅제약(2346억원), 한미약품(2098억원), 녹십자(1747억원), 동아에스티(1348억원) 등은 최고구간 적용을 받지 못하는 셈이다. 같은 기준을 글로벌 빅파마에 적용하면 더욱 역설적인 상황이 펼쳐진다. 상위 30% 기업의 R&D 비율 최소 기준인 '26% 미만'의 주요 글로벌 빅파마는 2024년 기준 ▲일라이릴리(24.4%) ▲베링거인겔하임(23.2%) ▲BMS(23.1%) ▲로슈(21.6%) ▲바이오젠(21.0%) ▲길리어드사이언스(20.5%) ▲GSK(20.4%) ▲노바티스(19.9%) ▲존슨앤드존슨(19.1%) ▲사노피(18.0%) ▲암젠(18.0%) ▲화이자(17.0%) ▲다케다제약(16.7%) ▲노보노디스크(16.6%) ▲바이엘(13.7%) 등이다. 정부가 국내제약사의 혁신을 요구하며 롤모델로 제시하는 기업들이다.이들의 R&D 투자 규모가 작기 때문이 아니다. 존슨앤드존슨을 예로 들면 2024년에만 170억 달러(약 23조원)을 R&D에 쏟아부었다. 릴리와 BMS, 로슈, 노바티스, 화이자도 R&D에만 100억 달러 이상 지출했다.매출액 기준 따라 분류해도 마찬가지…제약업계 “단편적 평가 구조 개선해야”이와 관련 정부는 매출 규모를 기준으로 한 ‘그룹별 평가’ 운영 방침을 검토하고 있다. 매출 규모가 큰 기업과 작은 기업, 바이오벤처 등으로 나눠 약가가산을 차등 적용하는 방식으로 해석된다.그러나 이러한 방식으로도 모순적인 상황은 마찬가지라다는 비판이 나온다. 일례로 2024년 매출 기준 5000억원 이상을 '대형제약사 그룹'으로 묶을 경우, 셀트리온·유한양행·녹십자·한미약품·대웅제약·HK이노엔·보령·동국제약·동아에스티·SK바이오팜·한독에 LG화학 생명과학부문 등 12개 기업이 해당한다.이 가운데 R&D 비율 상위 30%인 4개 기업은 LG화학 생명과학부문(34.1%), SK바이오팜(29.5%), 동아에스티(19.2%), 대웅제약(18.5%)이다. 자체 신약을 보유한 한미약품(14.0%)과 유한양행(13.0%), 셀트리온(12.2%), 녹십자(10.4%)는 여전히 제외될 가능성이 크다.글로벌 빅파마에 같은 기준을 적용해도 마찬가지다. 대웅제약의 18.5%보다 R&D 투자비율이 낮은 사노피·암젠·화이자·다케다제약·노보노디스크·바이엘은 최고우대 구간을 적용받지 못한다. 모두 R&D 투자에 소극적이라서가 아니라, 매출 규모가 크기 때문이다.나머지 기업들도 마찬가지다. 매출액이 거의 없는 R&D 전문 바이오벤처와 매출 규모가 작은 중소제약사를 어떻게 구분할지도 관건이다. 혁신형 제약기업 중 바이오벤처로 구분된 12곳을 예로 들면, 4곳이 약가가산 최고우대를 받는다. 반대로 말해 큐리언트·에이비엘바이오·헬릭스미스는 매출액을 넘어서는 R&D 자금을 지출하고서도 최고우대를 받지 못한다는 의미다.사정이 이렇다보니 제약업계에선 단편적인 평가 구조를 개선해야 한다는 목소리가 높다. 매출 규모가 클수록 불리한 현행 개편안에 대한 개선이 시급하다는 비판이다.한 대형제약사 관계자는 “혁신형 제약기업 인증 땐 R&D 투자실적 외에 연구인력 현황, 연구·생산시설 현황, 연구개발 비전과 중장기 추진 전략, 국내외 연구기관과의 제휴·협력활동, 의약품 특허, 기술이전과 해외진출 성과 등을 종합적으로 판단하면서 정작 기업들에게 가장 필요한 약가가산 때는 R&D 투자 비율만 본다는 점에 문제가 있다”고 지적했다.그는 “매출이 클수록 불리한 구조에선 R&D 투자에 대한 유인 동기가 크지 않다. 단편적인 평가구조의 개선이 절실하다”며 “개편안 내용대로 약가가산 제도가 바뀔 경우 혁신형 제약기업 인증 제도 자체가 유명무실해질 것”이라고 우려했다.또 다른 제약사 관계자는 ”최고우대 구간을 적용받더라도 현행 우대율(68%)과 동일하다“며 ”기업의 혁신성에 정책적으로 확실한 우대를 제공하려면 현실성을 반영한 재검토가 필요하다”고 말했다.2025-12-08 06:00:59김진구 기자 -

'2025 KDDF BD 포럼' 개최··· 글로벌 BD 전략 집중 논의[데일리팜=황병우 기자] 국가신약개발사업단(단장 박영민)은 인터컨티넨탈 서울 파르나스 호텔에서 2025 KDDF Global Licensing Strategy BD Forum(이하 BD 포럼)을 개최했다고 24일 밝혔다.제약·바이오 산업에서 사업개발(Business Development, BD) 담당자는 후보물질 도입, 기술거래, 공동개발, 투자 유치 등을 통해 신약개발에 필요한 자원과 네트워크를 연결하는 핵심 역할을 수행한다.이번 BD포럼은 국내 BD 실무자들의 글로벌 사업개발 역량을 강화하고, 국내 기술의 글로벌 진출을 가속화할 라이센싱 전략과 협력 모델을 논의하기 위해 마련됐다.행사에는 국가신약개발사업 주관연구개발기관 BD 실무 책임자와 글로벌 사업화 경험이 있는 실무자 등 110여 명이 참석했다.포럼은 박영민 단장의 개회사로 시작해 총 세 개 세션으로 구성됐다.첫 번째 세션 ‘Inside the deal: Stories Behind Recent Korea-Global Partnerships’(최근 한국-글로벌 파트너십 사례 소개)에서는 디앤디파마텍 홍성훈 부사장, 알지노믹스 이성욱 대표, 에임드바이오 허남구 대표가 연사로 참여해 실제 기술이전 계약 및 공동개발 사례를 기반으로 파트너십 성공 요인과 최근 협력 트렌드를 공유했다.두 번째 세션 ‘From Science to Strategy: Inside Global Pharma’s View of the 2025-2026 Therapeutic Landscape’(글로벌 제약사가 보는 2025-2026 동향)에서는 스위스 소재 제약사의 천세종 시니어 책임연구원, 길리어드 사이언스 윤오규 디렉터, 바이오젠 최진국 사이언티픽 디렉터가 연단에 서서, 차세대 항암제, 중추신경계(CNS) 치료제, 감염질환 분야 등 글로벌 제약사의 투자 방향과 과학 기반 R&D 전략을 제시했다.세 번째 세션 ‘Pharma Outlook: Interpreting 2025 & Forecasting the 2026 pharma market’(2025 시장 분석과 2026 전망)에서는 키움증권 허혜민 팀장과 CBC 그룹 빌리 조 시니어 매니징 디렉터, 네오 장 매니징 디렉터가 2025년 주요 기업 실적 및 파이프라인 데이터를 분석해 2026년 글로벌 제약·바이오 시장 전망과 투자 트렌드, 그리고 한국 바이오기업의 대응 전략과 기회 요인을 조망했다.이어진 네트워킹 나이트(Networking Night)에서는 참석자들이 협력 기회와 실무 경험 공유를 통해 새로운 비즈니스 네트워크를 구축하는 교류의 장이 마련됐다.박영민 단장은 "이번 포럼이 국내 기업의 글로벌 협력 전략을 구체화하고 새로운 네트워크를 형성하는 실질적 전환점이 될 것"이라며 "앞으로도 주관연구개발기관의 글로벌 진출과 기술이전 역량강화를 위한 맞춤형 지원을 확대해 나가겠다"고 밝혔다.글로벌 제약·바이오 산업의 판도가 빠르게 변화하는 가운데, 이번 BD 포럼은 한국기업들이 글로벌 시장 진출 전략을 구체화할 수 있는 실전형 협력 허브로서 주목받고 있다.2025-11-24 14:35:32황병우

'2025 KDDF BD 포럼' 개최··· 글로벌 BD 전략 집중 논의[데일리팜=황병우 기자] 국가신약개발사업단(단장 박영민)은 인터컨티넨탈 서울 파르나스 호텔에서 2025 KDDF Global Licensing Strategy BD Forum(이하 BD 포럼)을 개최했다고 24일 밝혔다.제약·바이오 산업에서 사업개발(Business Development, BD) 담당자는 후보물질 도입, 기술거래, 공동개발, 투자 유치 등을 통해 신약개발에 필요한 자원과 네트워크를 연결하는 핵심 역할을 수행한다.이번 BD포럼은 국내 BD 실무자들의 글로벌 사업개발 역량을 강화하고, 국내 기술의 글로벌 진출을 가속화할 라이센싱 전략과 협력 모델을 논의하기 위해 마련됐다.행사에는 국가신약개발사업 주관연구개발기관 BD 실무 책임자와 글로벌 사업화 경험이 있는 실무자 등 110여 명이 참석했다.포럼은 박영민 단장의 개회사로 시작해 총 세 개 세션으로 구성됐다.첫 번째 세션 ‘Inside the deal: Stories Behind Recent Korea-Global Partnerships’(최근 한국-글로벌 파트너십 사례 소개)에서는 디앤디파마텍 홍성훈 부사장, 알지노믹스 이성욱 대표, 에임드바이오 허남구 대표가 연사로 참여해 실제 기술이전 계약 및 공동개발 사례를 기반으로 파트너십 성공 요인과 최근 협력 트렌드를 공유했다.두 번째 세션 ‘From Science to Strategy: Inside Global Pharma’s View of the 2025-2026 Therapeutic Landscape’(글로벌 제약사가 보는 2025-2026 동향)에서는 스위스 소재 제약사의 천세종 시니어 책임연구원, 길리어드 사이언스 윤오규 디렉터, 바이오젠 최진국 사이언티픽 디렉터가 연단에 서서, 차세대 항암제, 중추신경계(CNS) 치료제, 감염질환 분야 등 글로벌 제약사의 투자 방향과 과학 기반 R&D 전략을 제시했다.세 번째 세션 ‘Pharma Outlook: Interpreting 2025 & Forecasting the 2026 pharma market’(2025 시장 분석과 2026 전망)에서는 키움증권 허혜민 팀장과 CBC 그룹 빌리 조 시니어 매니징 디렉터, 네오 장 매니징 디렉터가 2025년 주요 기업 실적 및 파이프라인 데이터를 분석해 2026년 글로벌 제약·바이오 시장 전망과 투자 트렌드, 그리고 한국 바이오기업의 대응 전략과 기회 요인을 조망했다.이어진 네트워킹 나이트(Networking Night)에서는 참석자들이 협력 기회와 실무 경험 공유를 통해 새로운 비즈니스 네트워크를 구축하는 교류의 장이 마련됐다.박영민 단장은 "이번 포럼이 국내 기업의 글로벌 협력 전략을 구체화하고 새로운 네트워크를 형성하는 실질적 전환점이 될 것"이라며 "앞으로도 주관연구개발기관의 글로벌 진출과 기술이전 역량강화를 위한 맞춤형 지원을 확대해 나가겠다"고 밝혔다.글로벌 제약·바이오 산업의 판도가 빠르게 변화하는 가운데, 이번 BD 포럼은 한국기업들이 글로벌 시장 진출 전략을 구체화할 수 있는 실전형 협력 허브로서 주목받고 있다.2025-11-24 14:35:32황병우 -

10년 침묵 깨고 등장한 폐섬유증 신약…시장 재편 예고[데일리팜=손형민 기자] 특발성폐섬유증(IPF) 치료제 시장에 10년 만에 신약이 등장했다.13일 관련 업계에 따르면 베링거인겔하임은 최근 미국 식품의약국(FDA)으로부터 '자스케이드(네란도밀라스트)'의 승인을 획득했다고 밝혔다.자스케이드는 2014년 베링거인겔하임의 '오페브(닌테다닙)'와 로슈의 '에스브리트(피르페니돈)' 이후 약 10년 만에 새롭게 승인된 특발성폐섬유증 치료제로 등극했다.자스케이드는 최초의 PDE4B(phosphodiesterase 4B) 억제제다. PDE4B 억제를 통해 섬유화 유발 성장인자와 염증성 사이토카인 발현을 억제함으로써 항섬유화, 면역조절 효과를 동시에 발휘한다. 이 기전은 IPF 환자의 폐기능 저하 속도를 늦추고, 병의 진행을 완화시키는 핵심으로 작용한다.기존의 비선택적 PDE4 억제제들은 PDE4D까지 동시에 억제해 구역·구토 등 부작용이 흔했지만 자스케이드는 PDE4B만을 선택적으로 차단해 내약성을 크게 개선했다.자스케이드의 승인은 임상3상 FIBRONEER-IPF 등 2건의 연구 결과를 근거로 이뤄졌다.총 1177명의 IPF 환자를 대상으로 진행한 FIBRONEER-IPF 연구에서, 자스케이드 투여군의 1년간 FVC(노력성 폐활량) 감소폭은 18mg 투여군 -106mL, 9mg 투여군 -122mL로, 위약군의 -170mL 대비 유의하게 완화됐다.FVC는 깊게 숨을 들이마신 뒤 가능한 한 빠르고 강하게 내쉴 때 배출되는 최대 공기량을 의미한다. 이 검사는 폐의 용량과 기능을 평가하는 데 사용되며, 폐질환 진단과 치료 계획에 중요한 기준이 된다.또 FIBRONEER-IPF와 FIBRONEER-ILD 통합 분석에서는 생존율 향상과 관련한 사망 위험 감소율 54%가 관찰돼 치료 잠재력을 한층 높였다.연구진은 "폐기능 저하 속도를 늦추는 효과뿐 아니라 내약성 측면에서도 현존 약물보다 우수했다"며 "설사 등 부작용으로 투약을 중단한 비율이 오페브 대비 현저히 낮았다”고 평가했다.현재 베링거인겔하임은 자스케이드를 진행성 폐섬유증(PPF) 치료제로도 개발 중에 있다.임상 실패의 역사 겪었던 IPF…제약사들의 도전은 계속폐섬유증 치료제 '오페브'IPF는 폐조직이 만성 염증 반응을 거쳐 점차 단단히 굳어가는 질환으로, 뚜렷한 원인이나 치료법이 없어 신약 임상 실패의 무덤으로 여겨졌다.지난 10여년 간 길리어드, 바이오젠, 키에시, 플라이언트 테라퓨틱스 등 글로벌 제약사뿐만 아니라 브릿지바이오 등 국내 제약바이오기업들도 임상에서 거듭 실패를 맛봤다.그럼에도 도전은 계속되고 있다. 미국 유나이티드테라퓨틱스는 흡입형 폐질환 치료제 '타이바소(트레프로스티닐)'의 IPF 임상3상에서 긍정적 결과를 확보하며 시장 진입을 예고했다.BMS는 경구용 LPA1 길항제 'BMS-986278'을 개발 중이다. 이 약물은 지난해 한국을 포함한 다국가 임상3상에 진입했으며, 섬유화 질환을 촉진하는 표적 단백질 LPA1을 차단해 병의 진행을 늦추는 기전을 갖는다BMS는 2016년 부작용 문제로 1세대 후보 개발을 중단했지만, 구조를 개선한 2세대 LPA1 길항제로 다시 개발에 나섰다. 임상2상에서 BMS-986278 투여군은 FVC 감소율이 위약 대비 62% 낮았고, 내약성 역시 양호한 것으로 보고됐다.국내에서도 개발을 이어가고 있다. 대웅제약이 개발 중인 '베르시포로신'도 임상2상을 순항 중이다. 현재 임상2상은 서울아산병원, 세브란스병원 등 10개 기관, 미국의 약 20개 기관에서 진행되고 있다. 올해 안에 임상2상을 종료하겠다는 게 대웅제약의 목표다.베르시포로신은 콜라겐 생성에 영향을 주는 PRS 저해 항섬유화제 신약후보물질로 폐섬유증의 원인이 되는 콜라겐의 과도한 생성을 억제하는 기전이다.일동제약은 자회사 아이리드비엠에스를 통해 IPF 증상을 지연시킬 수 있는 치료제 '피레스파(피르페니돈)' 외에 새로운 신약도 개발 중이다.이 회사가 개발 중인 'IL1512'는 염증 유발과 섬유화에 밀접하게 관여하는 CXCR7을 타깃하는 기전을 갖고 있다. 이를 통해 섬유아세포 활성화, 조직 복구, 혈관 신생 등과 같은 폐섬유증의 진행 메커니즘을 조절하고 증상 개선 효과를 노린다.2025-10-13 06:11:02손형민

10년 침묵 깨고 등장한 폐섬유증 신약…시장 재편 예고[데일리팜=손형민 기자] 특발성폐섬유증(IPF) 치료제 시장에 10년 만에 신약이 등장했다.13일 관련 업계에 따르면 베링거인겔하임은 최근 미국 식품의약국(FDA)으로부터 '자스케이드(네란도밀라스트)'의 승인을 획득했다고 밝혔다.자스케이드는 2014년 베링거인겔하임의 '오페브(닌테다닙)'와 로슈의 '에스브리트(피르페니돈)' 이후 약 10년 만에 새롭게 승인된 특발성폐섬유증 치료제로 등극했다.자스케이드는 최초의 PDE4B(phosphodiesterase 4B) 억제제다. PDE4B 억제를 통해 섬유화 유발 성장인자와 염증성 사이토카인 발현을 억제함으로써 항섬유화, 면역조절 효과를 동시에 발휘한다. 이 기전은 IPF 환자의 폐기능 저하 속도를 늦추고, 병의 진행을 완화시키는 핵심으로 작용한다.기존의 비선택적 PDE4 억제제들은 PDE4D까지 동시에 억제해 구역·구토 등 부작용이 흔했지만 자스케이드는 PDE4B만을 선택적으로 차단해 내약성을 크게 개선했다.자스케이드의 승인은 임상3상 FIBRONEER-IPF 등 2건의 연구 결과를 근거로 이뤄졌다.총 1177명의 IPF 환자를 대상으로 진행한 FIBRONEER-IPF 연구에서, 자스케이드 투여군의 1년간 FVC(노력성 폐활량) 감소폭은 18mg 투여군 -106mL, 9mg 투여군 -122mL로, 위약군의 -170mL 대비 유의하게 완화됐다.FVC는 깊게 숨을 들이마신 뒤 가능한 한 빠르고 강하게 내쉴 때 배출되는 최대 공기량을 의미한다. 이 검사는 폐의 용량과 기능을 평가하는 데 사용되며, 폐질환 진단과 치료 계획에 중요한 기준이 된다.또 FIBRONEER-IPF와 FIBRONEER-ILD 통합 분석에서는 생존율 향상과 관련한 사망 위험 감소율 54%가 관찰돼 치료 잠재력을 한층 높였다.연구진은 "폐기능 저하 속도를 늦추는 효과뿐 아니라 내약성 측면에서도 현존 약물보다 우수했다"며 "설사 등 부작용으로 투약을 중단한 비율이 오페브 대비 현저히 낮았다”고 평가했다.현재 베링거인겔하임은 자스케이드를 진행성 폐섬유증(PPF) 치료제로도 개발 중에 있다.임상 실패의 역사 겪었던 IPF…제약사들의 도전은 계속폐섬유증 치료제 '오페브'IPF는 폐조직이 만성 염증 반응을 거쳐 점차 단단히 굳어가는 질환으로, 뚜렷한 원인이나 치료법이 없어 신약 임상 실패의 무덤으로 여겨졌다.지난 10여년 간 길리어드, 바이오젠, 키에시, 플라이언트 테라퓨틱스 등 글로벌 제약사뿐만 아니라 브릿지바이오 등 국내 제약바이오기업들도 임상에서 거듭 실패를 맛봤다.그럼에도 도전은 계속되고 있다. 미국 유나이티드테라퓨틱스는 흡입형 폐질환 치료제 '타이바소(트레프로스티닐)'의 IPF 임상3상에서 긍정적 결과를 확보하며 시장 진입을 예고했다.BMS는 경구용 LPA1 길항제 'BMS-986278'을 개발 중이다. 이 약물은 지난해 한국을 포함한 다국가 임상3상에 진입했으며, 섬유화 질환을 촉진하는 표적 단백질 LPA1을 차단해 병의 진행을 늦추는 기전을 갖는다BMS는 2016년 부작용 문제로 1세대 후보 개발을 중단했지만, 구조를 개선한 2세대 LPA1 길항제로 다시 개발에 나섰다. 임상2상에서 BMS-986278 투여군은 FVC 감소율이 위약 대비 62% 낮았고, 내약성 역시 양호한 것으로 보고됐다.국내에서도 개발을 이어가고 있다. 대웅제약이 개발 중인 '베르시포로신'도 임상2상을 순항 중이다. 현재 임상2상은 서울아산병원, 세브란스병원 등 10개 기관, 미국의 약 20개 기관에서 진행되고 있다. 올해 안에 임상2상을 종료하겠다는 게 대웅제약의 목표다.베르시포로신은 콜라겐 생성에 영향을 주는 PRS 저해 항섬유화제 신약후보물질로 폐섬유증의 원인이 되는 콜라겐의 과도한 생성을 억제하는 기전이다.일동제약은 자회사 아이리드비엠에스를 통해 IPF 증상을 지연시킬 수 있는 치료제 '피레스파(피르페니돈)' 외에 새로운 신약도 개발 중이다.이 회사가 개발 중인 'IL1512'는 염증 유발과 섬유화에 밀접하게 관여하는 CXCR7을 타깃하는 기전을 갖고 있다. 이를 통해 섬유아세포 활성화, 조직 복구, 혈관 신생 등과 같은 폐섬유증의 진행 메커니즘을 조절하고 증상 개선 효과를 노린다.2025-10-13 06:11:02손형민 -

미 수출 16% 불과하지만...커지는 의약품 관세 불안[데일리팜=천승현 기자] 트럼프 행정부가 미국 공장에서 생산하지 않은 의약품에 대해 100% 관세 부과를 예고했다. 미국 의약품 수출 규모는 국내 생산액과 수출액에서 차지하는 비중은 크지 않고 미국 시장 진출 업체가 많지 않아 국내 제약업계에 미치는 영향은 제한적이다. 하지만 바이오기업을 중심으로 미국 시장 침투가 확대되고 있어 관세 부과 영향을 간과하기 힘들다는 분석이 나온다.한국 의약품 미국 관세 100% 부과 예고...수출 비중 낮지만 확대 추세29일 업계에 따르면 도널드 트럼프 미국 대통령은 지난 25일(현지 시각) 사회관계망서비스(SNS) 트루스소셜을 통해 "내달 1일부터 미국 내에 의약품 생산 공장을 짓고 있지 않은 기업의 모든 브랜드 의약품과 특허 의약품에 대해 100% 관세를 부과할 것"이라고 밝혔다.이어 그는 "건설 중(IS BUILDING)은 착공 또는 공사가 진행 중인 상태를 의미한다"면서 "공사가 시작된 경우에는 해당 의약품에 관세가 부과되지 않는다"고 덧붙였다. 다만 이번 조치의 구체적 시행 방안은 아직 불투명하다.외신에 따르면 유럽연합(EU)이나 일본처럼 협상을 타결한 무역 상대국에는 15% 상한을 유지하는 것으로 전해졌다. 미국과 최종 문안 합의 및 서명이 완료되지 않은 한국산 의약품은 미국 수출에 100% 관세가 적용될 것이란 전망이 나온다.국내 제약바이오기업의 미국 수출 규모가 크지 않아 관세 부과가 국내 제약업계 전반에 미치는 영향은 크지 않을 전망이다. 다만 셀트리온, 삼성바이오로직스, 삼성바이오에피스, SK바이오팜, 대웅제약, 녹십자 등 최근 미국 진출에 활발한 행보를 보이는 업체들은 촉각을 곤두세워야 하는 실정이다.식품의약품안전처에 따르면 지난해 국내 의약품의 미국 수출액은 14억9117만달러(약 2조원)로 국내 의약품 생산 규모 32조8629억원의 6.4%에 불과한 수준이다. 작년 미국 의약품 수출 중 완제의약품이 12억9899만달러로 87.1%를 차지했고 원료의약품은 1억9219만달러로 16.9%에 불과했다.국내 생산 의약품 미국 수출액(왼쪽: 천달러)과 수출 비중(오른쪽: %) 추이(자료: 식품의약품안전처) 국내 생산 의약품의 작년 수출액은 총 92억8987만달러(약 13조원)를 기록했다. 작년 의약품 전체 수출액 중 미국이 차지하는 비중은 16.1%로 높지 않은 수준이다.하지만 최근 국내 생산 의약품의 미국 수출이 빠른 속도로 증가하고 있어 향후 관세 부과에 대한 부담은 커질 수 밖에 없다.지난 2014년 국내 의약품의 미국 수출액은 1억2057만달러로 전체 수출액 24억349만달러의 5.0%에 그쳤다. 작년 전체 의약품 수출 규모는 10년 전보다 3.9배 증가했는데 같은 기간 미국 수출액은 12.4배 증가했다. 전체 수출액 중 미국의 비중이 10년 새 3배 이상 상승한 배경이다.국내 생산 완제의약품의 미국 수출이 급증했다. 지난 2014년에는 미국 수출 의약품 중 원료의약품이 8853만달러로 완제의약품 3204만달러를 2배 이상 앞섰다. 작년 미국 완제의약품 수출액은 10년과 비교하면 40.5배 확대됐다. 원료의약품의 미국 수출액이 지난 10년간 2.2배 증가한 것과 대조적이다.지난 2014년 의약품 수출 국가 중 미국은 6위에 해당했는데 지난해에는 1위로 도약했다. 국내 제약바이오기업의 연구개발(R&D) 역량이 커지면서 세계 최대 시장 미국 진출을 확대하고 있어 관세 부과를 방관하기 힘든 현실이다.미국 진출 활발 기업들 관세 영향권...셀트리온 등 대책 마련 분주셀트리온이 미국 관세에 대비해 가장 적극적인 행보를 보이고 있다. 셀트리온은 지난 23일 자회사 셀트리온USA가 미국 일라이릴리 자회사 임클론 시스템즈 홀딩스로부터 미국 뉴저지주 브랜치버그에 위치한 바이오의약품 생산 공장을 인수하는 본계약을 체결했다고 밝혔다. 인수 금액은 3억3000만달러(약 4600억원)로 셀트리온은 공장 인수 대금 외에도 초기 운영비 등을 포함해 총 7000억원 규모 투자를 단행할 예정이다.셀트리온은 국내 제약바이오기업 중 미국 수출 규모가 가장 큰 업체 중 하나다. 셀트리온은 미국에서 총 11건의 의약품 허가 성과를 거뒀다. 셀트리온 지역별 매출(단위: 십억원, 자료: 셀트리온) 셀트리온은 지난해 북미 시장에서 바이오의약품 매출이 1조453억원에 달했다. 셀트리온의 북미 시장 매출은 2022년 7095억원에서 2023년 6292억원으로 11.3% 줄었지만 지난해에는 전년보다 66.1% 증가하며 처음으로 1조원을 돌파했다.삼성바이오로직스도 미국 관세 확대에 대한 대책을 고심 중인 것으로 전해졌다. 삼성바이오로직스는 상반기 매출 2조5882억원에서 미국이 차지하는 비중은 36.8%로 집계됐다. 삼성바이오로직스는 지난해 매출 4조5473억원 중 미국 지역 매출은 1조1741억원으로 25.8%를 차지했다. 삼성바이오로직스의 미국 매출 비중은 2022년과 2023년 각각 28.5%, 26.3%를 기록했다. 삼성바이오로직스는 CDMO 고객사 소재 기준으로 지역 매출을 산출한다.삼성바이오로직스의 바이오시밀러 자회사 삼성바이오에피스도 미국 관세 부과 영향권에 포함될 전망이다.지난해 삼성바이오에피스의 매출 1조5277억원 중 유럽 매출이 9175억원으로 60.1%를 차지했고 유럽 이외 지역은 6102억원으로 39.9%를 차지했다. 삼성바이오에피스의 유럽 이외 지역 매출 중 미국 비중이 가장 크다. 삼성바이오에피스의 작년 유럽 이외 지역 매출은 전년대비 46.6% 증가했다. 삼성바이오에피스는 2017년부터 미국 시장에 10종의 바이오시밀러를 승인받았다.삼성바이오에피스의 바이오시밀러는 덴마크 후지필름 바이오 공장과 삼성바이오로직스에서 원료의약품을 생산하고 해외 CMO 파트너 기업에서 완제의약품을 생산해 국내외 시장에 판매하는 구조다. 삼성바이오에피스의 바이오시밀러 미국 판매는 바이오젠, 오가논, 테바 등 해외 파트너 업체들이 담당한다.SK바이오팜의 신약 엑스코프리도 미국 관세 확대의 영향권에 접어들 수 있다. SK바이오팜은 지난 2019년 11월 뇌전증신약 엑스코프리의 FDA 허가를 받고 미국 현지법인 SK라이프사이언스를 통해 직접 판매하고 있다. SK바이오팜의 국내 관계사 SK바이오텍이 엑스코프리의 원료의약품을 생산하고 캐나다 CMO 파트너 업체가 완제의약품을 생산·공급하는 구조다.엑스코프리는 2020년 2분기 첫 매출 21억원을 발생한 이후 매 분기 성장세를 지속하고 있다. 지난해 엑스코프리의 미국 매출은 4387억원으로 전년대비 62.1% 늘었다. 올해 상반기에는 2874억원의 매출을 올렸다. 엑스코프리의 미국 누적 매출은 1조2563억원에 달했다.SK는 그룹 차원에서 미국에 의약품 생산기지를 갖추고 있다. 2020년 1월 미국 캘리포니아주에 설립된 SK팜테코는 SK그룹의 의약품 위탁생산(CMO)을 총괄하는 법인이다. SK팜테코는 SK바이오텍, SK바이오텍아일랜드, 앰팩(AMPAC), 이포스케시, CBM 등 5개 법인을 통합 운영한다. 이중 엠팩은 미국 합성의약품 생산기지로 캘리포니아, 텍사스, 버지니아주 등에 생산시설을 보유 중이다.전통제약사 중 대웅제약의 미국 시장 수출이 가장 활발하다. 대웅제약은 자체개발 보툴리눔독소제제 나보타를 미국에서 판매 중이다. 지난 2019년 파트너사 에볼루스를 통해 FDA 허가를 받았다. 나보타는 대웅제약의 향남공장에서 생산해 미국에 공급된다.지난 2021년 나보타의 수출실적은 492억원을 기록했는데 이듬해 2배 이상 증가한 1099억원으로 상승하며 처음으로 1000억원을 넘어섰다. 2023년과 지난해 나보타의 수출액은 각각 1174억원, 1560억원으로 늘었다. 작년 나보타의 수출실적은 3년 전보다 3배 이상 확대됐다. 올해 1분기 나보타의 수출실적은 373억원으로 내수 매출 83억원보다 4배 이상 많았다.최근 미국 혈액제제 시장에 진출한 녹십자는 관세 영향이 제한적일 것이라는 전망을 내놓았다. 녹십자는 지난 2023년 12월 FDA로부터 혈액제제 알리글로를 허가받으면서 미국 시장에 입성했다. 알리글로는 혈장분획으로부터 정제된 액상형 면역글로불린제제다. 선천성 면역결핍증, 면역성 혈소판감소증과 같은 1차성 면역결핍 질환 치료에 사용된다.알리글로의 혈액 원료는 미국에서 생산된다. 녹십자는 지난해 12월 1380억원을 들여 ABO플라즈마의 지분 전량을 인수했다. 녹십자 측은 “트럼프 행정부에서 발표한 수입의 상호관세 규제 행정명령에 따르면, 완제품 구성물 중 미국산 원료의 비중이 20% 이상일 경우 비 미국산 원료에 대해서만 관세를 부과한다고 명시됐다”라면서 “알리글로 완제품 기준으로 부가물을 제외한 혈장 비중은 50% 수준이다”라고 설명했다.ABO플라즈마는 최근 설비 확장에 속도를 내고 있다. ABO플라즈마는 지난 16일 텍사스 주에 위치한 라레도 혈장센터를 개소했다. ABO플라즈마는 라레도 혈장센터 출범과 동시에 혈장 공여자 모집을 시작할 예정이다. 채장된 혈장의 보관 기한은 24개월로 공여자 혈장을 보관한 뒤 FDA 허가가 완료되는 즉시 판매를 개시할 계획이다.GC녹십자 라레도 혈장센터 개소식(왼쪽 4번째부터 배백식 GC녹십자 전략사업개발실장, Robert Groom ABO플라즈마 CEO, Carmen De La Rosa ABO 라레도 센터 매니저)트럼프 "의약품 관세 100%"2025-09-29 06:20:56천승현

미 수출 16% 불과하지만...커지는 의약품 관세 불안[데일리팜=천승현 기자] 트럼프 행정부가 미국 공장에서 생산하지 않은 의약품에 대해 100% 관세 부과를 예고했다. 미국 의약품 수출 규모는 국내 생산액과 수출액에서 차지하는 비중은 크지 않고 미국 시장 진출 업체가 많지 않아 국내 제약업계에 미치는 영향은 제한적이다. 하지만 바이오기업을 중심으로 미국 시장 침투가 확대되고 있어 관세 부과 영향을 간과하기 힘들다는 분석이 나온다.한국 의약품 미국 관세 100% 부과 예고...수출 비중 낮지만 확대 추세29일 업계에 따르면 도널드 트럼프 미국 대통령은 지난 25일(현지 시각) 사회관계망서비스(SNS) 트루스소셜을 통해 "내달 1일부터 미국 내에 의약품 생산 공장을 짓고 있지 않은 기업의 모든 브랜드 의약품과 특허 의약품에 대해 100% 관세를 부과할 것"이라고 밝혔다.이어 그는 "건설 중(IS BUILDING)은 착공 또는 공사가 진행 중인 상태를 의미한다"면서 "공사가 시작된 경우에는 해당 의약품에 관세가 부과되지 않는다"고 덧붙였다. 다만 이번 조치의 구체적 시행 방안은 아직 불투명하다.외신에 따르면 유럽연합(EU)이나 일본처럼 협상을 타결한 무역 상대국에는 15% 상한을 유지하는 것으로 전해졌다. 미국과 최종 문안 합의 및 서명이 완료되지 않은 한국산 의약품은 미국 수출에 100% 관세가 적용될 것이란 전망이 나온다.국내 제약바이오기업의 미국 수출 규모가 크지 않아 관세 부과가 국내 제약업계 전반에 미치는 영향은 크지 않을 전망이다. 다만 셀트리온, 삼성바이오로직스, 삼성바이오에피스, SK바이오팜, 대웅제약, 녹십자 등 최근 미국 진출에 활발한 행보를 보이는 업체들은 촉각을 곤두세워야 하는 실정이다.식품의약품안전처에 따르면 지난해 국내 의약품의 미국 수출액은 14억9117만달러(약 2조원)로 국내 의약품 생산 규모 32조8629억원의 6.4%에 불과한 수준이다. 작년 미국 의약품 수출 중 완제의약품이 12억9899만달러로 87.1%를 차지했고 원료의약품은 1억9219만달러로 16.9%에 불과했다.국내 생산 의약품 미국 수출액(왼쪽: 천달러)과 수출 비중(오른쪽: %) 추이(자료: 식품의약품안전처) 국내 생산 의약품의 작년 수출액은 총 92억8987만달러(약 13조원)를 기록했다. 작년 의약품 전체 수출액 중 미국이 차지하는 비중은 16.1%로 높지 않은 수준이다.하지만 최근 국내 생산 의약품의 미국 수출이 빠른 속도로 증가하고 있어 향후 관세 부과에 대한 부담은 커질 수 밖에 없다.지난 2014년 국내 의약품의 미국 수출액은 1억2057만달러로 전체 수출액 24억349만달러의 5.0%에 그쳤다. 작년 전체 의약품 수출 규모는 10년 전보다 3.9배 증가했는데 같은 기간 미국 수출액은 12.4배 증가했다. 전체 수출액 중 미국의 비중이 10년 새 3배 이상 상승한 배경이다.국내 생산 완제의약품의 미국 수출이 급증했다. 지난 2014년에는 미국 수출 의약품 중 원료의약품이 8853만달러로 완제의약품 3204만달러를 2배 이상 앞섰다. 작년 미국 완제의약품 수출액은 10년과 비교하면 40.5배 확대됐다. 원료의약품의 미국 수출액이 지난 10년간 2.2배 증가한 것과 대조적이다.지난 2014년 의약품 수출 국가 중 미국은 6위에 해당했는데 지난해에는 1위로 도약했다. 국내 제약바이오기업의 연구개발(R&D) 역량이 커지면서 세계 최대 시장 미국 진출을 확대하고 있어 관세 부과를 방관하기 힘든 현실이다.미국 진출 활발 기업들 관세 영향권...셀트리온 등 대책 마련 분주셀트리온이 미국 관세에 대비해 가장 적극적인 행보를 보이고 있다. 셀트리온은 지난 23일 자회사 셀트리온USA가 미국 일라이릴리 자회사 임클론 시스템즈 홀딩스로부터 미국 뉴저지주 브랜치버그에 위치한 바이오의약품 생산 공장을 인수하는 본계약을 체결했다고 밝혔다. 인수 금액은 3억3000만달러(약 4600억원)로 셀트리온은 공장 인수 대금 외에도 초기 운영비 등을 포함해 총 7000억원 규모 투자를 단행할 예정이다.셀트리온은 국내 제약바이오기업 중 미국 수출 규모가 가장 큰 업체 중 하나다. 셀트리온은 미국에서 총 11건의 의약품 허가 성과를 거뒀다. 셀트리온 지역별 매출(단위: 십억원, 자료: 셀트리온) 셀트리온은 지난해 북미 시장에서 바이오의약품 매출이 1조453억원에 달했다. 셀트리온의 북미 시장 매출은 2022년 7095억원에서 2023년 6292억원으로 11.3% 줄었지만 지난해에는 전년보다 66.1% 증가하며 처음으로 1조원을 돌파했다.삼성바이오로직스도 미국 관세 확대에 대한 대책을 고심 중인 것으로 전해졌다. 삼성바이오로직스는 상반기 매출 2조5882억원에서 미국이 차지하는 비중은 36.8%로 집계됐다. 삼성바이오로직스는 지난해 매출 4조5473억원 중 미국 지역 매출은 1조1741억원으로 25.8%를 차지했다. 삼성바이오로직스의 미국 매출 비중은 2022년과 2023년 각각 28.5%, 26.3%를 기록했다. 삼성바이오로직스는 CDMO 고객사 소재 기준으로 지역 매출을 산출한다.삼성바이오로직스의 바이오시밀러 자회사 삼성바이오에피스도 미국 관세 부과 영향권에 포함될 전망이다.지난해 삼성바이오에피스의 매출 1조5277억원 중 유럽 매출이 9175억원으로 60.1%를 차지했고 유럽 이외 지역은 6102억원으로 39.9%를 차지했다. 삼성바이오에피스의 유럽 이외 지역 매출 중 미국 비중이 가장 크다. 삼성바이오에피스의 작년 유럽 이외 지역 매출은 전년대비 46.6% 증가했다. 삼성바이오에피스는 2017년부터 미국 시장에 10종의 바이오시밀러를 승인받았다.삼성바이오에피스의 바이오시밀러는 덴마크 후지필름 바이오 공장과 삼성바이오로직스에서 원료의약품을 생산하고 해외 CMO 파트너 기업에서 완제의약품을 생산해 국내외 시장에 판매하는 구조다. 삼성바이오에피스의 바이오시밀러 미국 판매는 바이오젠, 오가논, 테바 등 해외 파트너 업체들이 담당한다.SK바이오팜의 신약 엑스코프리도 미국 관세 확대의 영향권에 접어들 수 있다. SK바이오팜은 지난 2019년 11월 뇌전증신약 엑스코프리의 FDA 허가를 받고 미국 현지법인 SK라이프사이언스를 통해 직접 판매하고 있다. SK바이오팜의 국내 관계사 SK바이오텍이 엑스코프리의 원료의약품을 생산하고 캐나다 CMO 파트너 업체가 완제의약품을 생산·공급하는 구조다.엑스코프리는 2020년 2분기 첫 매출 21억원을 발생한 이후 매 분기 성장세를 지속하고 있다. 지난해 엑스코프리의 미국 매출은 4387억원으로 전년대비 62.1% 늘었다. 올해 상반기에는 2874억원의 매출을 올렸다. 엑스코프리의 미국 누적 매출은 1조2563억원에 달했다.SK는 그룹 차원에서 미국에 의약품 생산기지를 갖추고 있다. 2020년 1월 미국 캘리포니아주에 설립된 SK팜테코는 SK그룹의 의약품 위탁생산(CMO)을 총괄하는 법인이다. SK팜테코는 SK바이오텍, SK바이오텍아일랜드, 앰팩(AMPAC), 이포스케시, CBM 등 5개 법인을 통합 운영한다. 이중 엠팩은 미국 합성의약품 생산기지로 캘리포니아, 텍사스, 버지니아주 등에 생산시설을 보유 중이다.전통제약사 중 대웅제약의 미국 시장 수출이 가장 활발하다. 대웅제약은 자체개발 보툴리눔독소제제 나보타를 미국에서 판매 중이다. 지난 2019년 파트너사 에볼루스를 통해 FDA 허가를 받았다. 나보타는 대웅제약의 향남공장에서 생산해 미국에 공급된다.지난 2021년 나보타의 수출실적은 492억원을 기록했는데 이듬해 2배 이상 증가한 1099억원으로 상승하며 처음으로 1000억원을 넘어섰다. 2023년과 지난해 나보타의 수출액은 각각 1174억원, 1560억원으로 늘었다. 작년 나보타의 수출실적은 3년 전보다 3배 이상 확대됐다. 올해 1분기 나보타의 수출실적은 373억원으로 내수 매출 83억원보다 4배 이상 많았다.최근 미국 혈액제제 시장에 진출한 녹십자는 관세 영향이 제한적일 것이라는 전망을 내놓았다. 녹십자는 지난 2023년 12월 FDA로부터 혈액제제 알리글로를 허가받으면서 미국 시장에 입성했다. 알리글로는 혈장분획으로부터 정제된 액상형 면역글로불린제제다. 선천성 면역결핍증, 면역성 혈소판감소증과 같은 1차성 면역결핍 질환 치료에 사용된다.알리글로의 혈액 원료는 미국에서 생산된다. 녹십자는 지난해 12월 1380억원을 들여 ABO플라즈마의 지분 전량을 인수했다. 녹십자 측은 “트럼프 행정부에서 발표한 수입의 상호관세 규제 행정명령에 따르면, 완제품 구성물 중 미국산 원료의 비중이 20% 이상일 경우 비 미국산 원료에 대해서만 관세를 부과한다고 명시됐다”라면서 “알리글로 완제품 기준으로 부가물을 제외한 혈장 비중은 50% 수준이다”라고 설명했다.ABO플라즈마는 최근 설비 확장에 속도를 내고 있다. ABO플라즈마는 지난 16일 텍사스 주에 위치한 라레도 혈장센터를 개소했다. ABO플라즈마는 라레도 혈장센터 출범과 동시에 혈장 공여자 모집을 시작할 예정이다. 채장된 혈장의 보관 기한은 24개월로 공여자 혈장을 보관한 뒤 FDA 허가가 완료되는 즉시 판매를 개시할 계획이다.GC녹십자 라레도 혈장센터 개소식(왼쪽 4번째부터 배백식 GC녹십자 전략사업개발실장, Robert Groom ABO플라즈마 CEO, Carmen De La Rosa ABO 라레도 센터 매니저)트럼프 "의약품 관세 100%"2025-09-29 06:20:56천승현 -

K-톡신 글로벌 경쟁력 강화와 시장 선점 전략은글로벌 보툴리눔 톡신 제제 생산·판매 국가 현황도. 미국 엘러간(애브비) 보톡스를 비롯해 독일 멀츠 제오민·프랑스 입센 디스포트가 85~93% 상당의 시장 점유율을 보이고 있다. 한국산 톡신 제품은 세계 시장에서 최대 6% 미만 점유율을 형성하고 있고, 적응증 확보 측면에서도 리딩제품에 비해 2배 이상 적다. 과연 관련제제 생산기술과 균주가 국가핵심기술로 지정됨이 맞는지 회의스러운 대목이다. [데일리팜=노병철 기자] 세계 보툴리눔 톡신 시장에서 우리나라가 가장 많은 제조·판매업체 수를 확보하고 있음에도 불구하고 점유율 측면에 있어서는 아직도 갈길이 먼 것으로 분석돼 다양한 제도적 뒷받침과 기업들 스스로의 적응증 확장에 대한 투자가 요구된다.글로벌 리서치 기관에 따르면 전세계 14개국 50여개 기업이 톡신제제 상용화에 성공했으며, 이중 국내 식약처 허가를 획득하고 시판 중인 토종제약사는 19개 업체에 달한다.글로벌 탑티어는 미국 엘러간 보톡스·프랑스 입센 디스포트·독일 멀츠 제오민 등이 85~93% 가량 과점하고 있다.이외 해외 톡신기업으로는 중국 란주(헝리)·인도 바이오메드(바이오젠)·이란 마순 다로(마스포트)·러시아 마이크로젠(피아톡)·인도 거픽 바이오사이언스(자브) 등이 있다.(사진 왼쪽부터)중국·인도·이란·러시아·인도에서 시판 중인 보툴리눔 톡신 제품. 현재 관련 제품을 생산하고 있는 국가는 14개국에 달하며, 50여개사가 보툴리눔 독신 제품을 판매되고 있는 것으로 알려져 있다. 국내 업체로는 대웅제약(나보타)·휴젤(보툴렉스) 등을 비롯해 휴온스·파마리서치바이오·한국비엠아이·이니바이오·에이티지씨·한국비엔씨·제테마·종근당바이오 등이 경합 중이다.의약품 유통 실적 기준, 현재 글로벌 보불리눔 톡신 시장 규모는 9조원 정도로 매년 10% 가량 성장 추세며, 향후 10년 내 25조원까지 확대될 전망이다.글로벌 주요 섹터는 미국·유럽·중국이며, 미국을 제외하면 미용시장이 치료시장 보다 40% 정도 높은 편이다.국내 톡신 시장 규모는 5000억 수준으로 파악되는데, 리딩기업인 대웅제약 나보타와 휴젤 보툴렉스 등을 제외하면 FDA·CFDA 허가 확득 후 정식으로 미국·중국에서 맹위를 떨치고 있는 업체가 드물다.우리나라는 관련 분야 진출 20여년째를 맞고 있지만 '마의 벽' 점유율 10%를 돌파하지 못하고 있는 이유는 세계에서 유례를 찾아보기 힘든 톡신 국가핵심기술 지정에 따른 규제 장벽과 리딩제품 대비 치료 적응증 획득 부진 등을 들 수 있다. 한국제약바이오협회 추산 보툴리눔 톡신 국가핵심기술 지정에 따른 최근 수년간 피해·손해액은 800억~1000억원 밴딩인 것으로 파악된다.관련 규정은 2010년·2016년 고시 개정을 통해 보툴리눔 톡신 생산공정과 톡신 균주에 대해 각각 국가핵심기술로 묶여 해외 인허가 때마다 심사에 최장 6~8개월까지도 기간이 소요돼 수출 지연과 그에 따른 유·무형의 경제적 손실이 발생할 여지가 크다.이런 이유로 한국제약바이오협회는 지난 3년여 동안 기재부·국무총리실·국민권익위원회·국회 등에 이같은 고충과 애로사항을 건의하고, 과감한 규제 혁파를 요구해 왔다.주무부처인 산업통상자원부도 이와 관련된 사안을 적극 인지하고는 있지만 번번히 전문위원회 일부 위원의 해제 반대로 제대로된 안건 상정과 건전한 토론의 장과 의견수렴이 이뤄지지 못하고 있는 실정이다.정부의 규제 외에도 기업들의 톡신 적응증 확대와 관련된 과감함 임상·연구 투자도 요구된다.세계 1위 엘러간 보톡스의 경우 국내 제품 대비 2배(과민성방광·만성편두통·눈꺼플경련·안면주름·사시·근육경직·첨족기형·경부근긴장이상·겨드랑이다한증 등) 이상의 많은 적응증을 확보하고 있다.때문에 국내 기업들의 다양한 임상을 통한 제품력 업그레이드는 글로벌 외형 확장과 직결된다.나보타와 보툴렉스의 치료 적응증은 각각 '뇌졸중 후 상지근육 경직·양성본태성 눈꺼풀 경련' '뇌졸중 후 상지근육 경직·소아 뇌성마비 환자 경직' 등이다.임상 중인 적응증은 '만성·삽화성 편두통·경부근 긴장이상·위 마비·외상 후 스트레스 장애' '과민성 방광·경부근 긴장이상' 등을 들 수 있다.보툴리눔 톡신의 미용적 효과는 주로 주름 개선·사각턱 완화 등이 대표적이다. 업계 관계자는 "보툴리눔 톡신 기술은 기술 난이도가 낮아서 독점적 기술로 보호할 필요성이 없다는 것이 학계와 업계의 공통된 의견이다. 국가핵심기술 지정으로 인해 기술 이전 및 해외 진출에 제약이 발생하고, 제약바이오산업 성장 저해 요인으로 작용해 산업 생태계가 위축되고 있어 조속한 해제가 요구된다"고 말했다.덧붙여 "글로벌 보툴리눔 톡신 시장은 2025년까지 30조원에 가까운 외형 확장이 전만되는 만큼 개별기업들도 치료적 효능효과에 방점을 둔 투자를 지속해 K-톡신 세계화와 국부창출에 노력할 시점"이라고 힘주어 말했다.2025-08-11 06:00:16노병철

K-톡신 글로벌 경쟁력 강화와 시장 선점 전략은글로벌 보툴리눔 톡신 제제 생산·판매 국가 현황도. 미국 엘러간(애브비) 보톡스를 비롯해 독일 멀츠 제오민·프랑스 입센 디스포트가 85~93% 상당의 시장 점유율을 보이고 있다. 한국산 톡신 제품은 세계 시장에서 최대 6% 미만 점유율을 형성하고 있고, 적응증 확보 측면에서도 리딩제품에 비해 2배 이상 적다. 과연 관련제제 생산기술과 균주가 국가핵심기술로 지정됨이 맞는지 회의스러운 대목이다. [데일리팜=노병철 기자] 세계 보툴리눔 톡신 시장에서 우리나라가 가장 많은 제조·판매업체 수를 확보하고 있음에도 불구하고 점유율 측면에 있어서는 아직도 갈길이 먼 것으로 분석돼 다양한 제도적 뒷받침과 기업들 스스로의 적응증 확장에 대한 투자가 요구된다.글로벌 리서치 기관에 따르면 전세계 14개국 50여개 기업이 톡신제제 상용화에 성공했으며, 이중 국내 식약처 허가를 획득하고 시판 중인 토종제약사는 19개 업체에 달한다.글로벌 탑티어는 미국 엘러간 보톡스·프랑스 입센 디스포트·독일 멀츠 제오민 등이 85~93% 가량 과점하고 있다.이외 해외 톡신기업으로는 중국 란주(헝리)·인도 바이오메드(바이오젠)·이란 마순 다로(마스포트)·러시아 마이크로젠(피아톡)·인도 거픽 바이오사이언스(자브) 등이 있다.(사진 왼쪽부터)중국·인도·이란·러시아·인도에서 시판 중인 보툴리눔 톡신 제품. 현재 관련 제품을 생산하고 있는 국가는 14개국에 달하며, 50여개사가 보툴리눔 독신 제품을 판매되고 있는 것으로 알려져 있다. 국내 업체로는 대웅제약(나보타)·휴젤(보툴렉스) 등을 비롯해 휴온스·파마리서치바이오·한국비엠아이·이니바이오·에이티지씨·한국비엔씨·제테마·종근당바이오 등이 경합 중이다.의약품 유통 실적 기준, 현재 글로벌 보불리눔 톡신 시장 규모는 9조원 정도로 매년 10% 가량 성장 추세며, 향후 10년 내 25조원까지 확대될 전망이다.글로벌 주요 섹터는 미국·유럽·중국이며, 미국을 제외하면 미용시장이 치료시장 보다 40% 정도 높은 편이다.국내 톡신 시장 규모는 5000억 수준으로 파악되는데, 리딩기업인 대웅제약 나보타와 휴젤 보툴렉스 등을 제외하면 FDA·CFDA 허가 확득 후 정식으로 미국·중국에서 맹위를 떨치고 있는 업체가 드물다.우리나라는 관련 분야 진출 20여년째를 맞고 있지만 '마의 벽' 점유율 10%를 돌파하지 못하고 있는 이유는 세계에서 유례를 찾아보기 힘든 톡신 국가핵심기술 지정에 따른 규제 장벽과 리딩제품 대비 치료 적응증 획득 부진 등을 들 수 있다. 한국제약바이오협회 추산 보툴리눔 톡신 국가핵심기술 지정에 따른 최근 수년간 피해·손해액은 800억~1000억원 밴딩인 것으로 파악된다.관련 규정은 2010년·2016년 고시 개정을 통해 보툴리눔 톡신 생산공정과 톡신 균주에 대해 각각 국가핵심기술로 묶여 해외 인허가 때마다 심사에 최장 6~8개월까지도 기간이 소요돼 수출 지연과 그에 따른 유·무형의 경제적 손실이 발생할 여지가 크다.이런 이유로 한국제약바이오협회는 지난 3년여 동안 기재부·국무총리실·국민권익위원회·국회 등에 이같은 고충과 애로사항을 건의하고, 과감한 규제 혁파를 요구해 왔다.주무부처인 산업통상자원부도 이와 관련된 사안을 적극 인지하고는 있지만 번번히 전문위원회 일부 위원의 해제 반대로 제대로된 안건 상정과 건전한 토론의 장과 의견수렴이 이뤄지지 못하고 있는 실정이다.정부의 규제 외에도 기업들의 톡신 적응증 확대와 관련된 과감함 임상·연구 투자도 요구된다.세계 1위 엘러간 보톡스의 경우 국내 제품 대비 2배(과민성방광·만성편두통·눈꺼플경련·안면주름·사시·근육경직·첨족기형·경부근긴장이상·겨드랑이다한증 등) 이상의 많은 적응증을 확보하고 있다.때문에 국내 기업들의 다양한 임상을 통한 제품력 업그레이드는 글로벌 외형 확장과 직결된다.나보타와 보툴렉스의 치료 적응증은 각각 '뇌졸중 후 상지근육 경직·양성본태성 눈꺼풀 경련' '뇌졸중 후 상지근육 경직·소아 뇌성마비 환자 경직' 등이다.임상 중인 적응증은 '만성·삽화성 편두통·경부근 긴장이상·위 마비·외상 후 스트레스 장애' '과민성 방광·경부근 긴장이상' 등을 들 수 있다.보툴리눔 톡신의 미용적 효과는 주로 주름 개선·사각턱 완화 등이 대표적이다. 업계 관계자는 "보툴리눔 톡신 기술은 기술 난이도가 낮아서 독점적 기술로 보호할 필요성이 없다는 것이 학계와 업계의 공통된 의견이다. 국가핵심기술 지정으로 인해 기술 이전 및 해외 진출에 제약이 발생하고, 제약바이오산업 성장 저해 요인으로 작용해 산업 생태계가 위축되고 있어 조속한 해제가 요구된다"고 말했다.덧붙여 "글로벌 보툴리눔 톡신 시장은 2025년까지 30조원에 가까운 외형 확장이 전만되는 만큼 개별기업들도 치료적 효능효과에 방점을 둔 투자를 지속해 K-톡신 세계화와 국부창출에 노력할 시점"이라고 힘주어 말했다.2025-08-11 06:00:16노병철 -

"미국 수출 증가하는데"...제약, 관세부과 예고 속앓이[데일리팜=천승현 기자] 국내 제약바이오기업들이 미국 수출 의약품의 관세 부과 움직임에 촉각을 기울이고 있다. 도널드 트럼프 미국 대통령의 수입 의약품 관세 부과 예고에 수출 규모가 큰 기업들이 대책 마련에 고심이다. 북미 시장 매출 1조원을 넘어선 셀트리온은 1년 이상의 재고를 사전 공급했다. 최근 혈액제제의 미국 시장 진출한 녹십자는 미국 산 원료에 대한 관세 면제를 기대하고 있다.삼성바이오로직스, SK바이오팜, 대웅제약 등 제약바이오기업들은 최근 미국 시장 침투 속도를 높이고 있어 관세 부과 여파를 예의주시해야 하는 상황이다.셀트리온, 관세 부과 대비 15개월분 재고 이전 완료...작년 북미 매출 1조원8일 업계에 따르면 셀트리온은 지난 7일 회사 홈페이지에 ‘미국 트럼프 2기 행정부 관세 정책 관련 당사의 입장 및 대응 전략 안내’라는 입장문을 통해 “2025년 미국에서 판매 예정인 회사 제품에 대해 현재 약 15개월 분의 재고 이전을 완료했다”라고 밝혔다.올해 미국 내 판매분을 넘어 내년 상반기 판매분에 대해서도 관세로 인한 영향을 최소화시켰다는 게 회사 측 설명이다.셀트리온은 미국 의약품 관세 부과 대책을 홈페이지에 게재했다. 셀트리온은 “미국 현지 CMO 업체를 통한 완제의약품 생산 계약을 완료했고 이에 따라 현지에서 생산 가능한 물량을 이미 확보한 상황이다”라면서 “관세 영향으로 인해 발생할 수 있는 추가분에 대해서도 제조소와의 협의를 통해 추가 계약이 진행될 수 있도록 조치를 끝마쳤다”라고 했다.트럼프 대통령이 지난 5일 "향후 2주 안에 의약품에 대해 품목별 관세 부과 조치를 발표할 것"이라고 천명하자 세부 대책을 제시한 셈이다. 트럼프 대통령은 미국에 의약품 공장을 건설하는 경우 승인 시간을 단축하도록 규제기관에 지시하는 행정명령에도 서명했다.셀트리온은 트럼프 대통령 취임 이후 총 3번에 걸쳐 미국 수출 의약품 관세 부과에 대한 대책을 소개하며 대책 모색에 적극적인 행보를 보이고 있다.셀트리온은 지난 1월 30일 “미국에서 판매 중인 당사의 제품은 최소 2025년 3분기까지 추가 수입 없이도 현지에서 조달이 가능한 충분한 재고를 확보하고 있다”라는 내용의 대책을 소개했다. 지난 2월에는 9개월분의 재고 이전 완료 소식과 함께 “2025년의 영향은 최소화하는 방향으로 대응을 완료했다”라고 발표했고 추가 재고 이전과 함께 관세 부과 대책 현황을 또 다시 제시했다.셀트리온은 “내년 이후에도 관세 영향을 최소화할 수 있는 전략들을 이미 갖췄다”라면서 “장기 대응 차원에서 진행 중인 미국 현지 원료의약품 생산시설 확보의 경우 예비 검토를 끝낸 가운데 종합적인 내용들을 포괄한 상세 검토를 진행하고 있다”라고 전했다.셀트리온 지역별 매출(단위: 십억원, 자료: 셀트리온) 셀트리온은 국내 제약바이오기업 중 미국 수출 규모가 가장 큰 업체 중 하나다.셀트리온은 미국에서 총 11건의 의약품 허가 성과를 거뒀다. 셀트리온은 미국 시장에 지난 2016년 레미케이드 바이오시밀러 인플렉트라가 처음으로 허가 관문을 통과했다. 2018년 항암제 맙테라와 허셉틴의 바이오시밀러가 FDA 허가를 받았다..셀트리온은 2022년 9월 FDA로부터 아바스틴 바이오시밀러 베그젤마의 판매허가를 획득했고 2023년 휴미라의 바이오시밀러 유플라이마가 FDA 허가를 통과했다. 셀트리온은 2023년 8월 램시마의 피하주사(SC) 제형 짐펜트라가 FDA로부터 신약으로 판매 허가를 획득했다. 지난해 12월 자가면역질환치료제 스텔라라의 바이오시밀러 스테키마의 FDA 허가를 승인받았다.셀트리온은 올해 들어 총 4개의 바이오시밀러를 미국에서 허가받았다. 지난 1월 FDA로부터 자가면역질환 치료제 악템라의 바이오시밀러 앱토즈마의 품목허가를 승인받았다. 지난 3월에는 골질환치료제 프롤리아와 엑스지바의 바이오시밀러 스토보클로와 오센벨트의 FDA 품목허가를 받았고 졸레어의 바이오시밀러 옴리클로도 미국 관문을 통과했다.셀트리온은 지난해 북미 시장에서 바이오의약품 매출이 1조453억원에 달했다. 셀트리온의 북미 시장 매출은 2022년 7095억원에서 2023년 6292억원으로 11.3% 줄었지만 지난해에는 전년보다 66.1% 증가하며 처음으로 1조원을 돌파했다.녹십자, 혈액제제 알리글로 미국 판매 시작..."미국 원료 사용 관세 영향 제한적" 전망최근 미국 혈액제제 시장에 진출한 녹십자는 관세 영향이 제한적일 것이라는 전망을 내놓았다.녹십자는 지난 2023년 12월 FDA로부터 혈액제제 알리글로를 허가받으면서 미국 시장에 입성했다. 알리글로는 혈장분획으로부터 정제된 액상형 면역글로불린제제다. 선천성 면역결핍증, 면역성 혈소판감소증과 같은 1차성 면역결핍 질환 치료에 사용된다.녹십자는 지난 1분기 실적발표 자료를 통해 미국산 원료에 대한 관세 면제가 타진된다는 이유로 관세 영향권이 제한될 것으로 예상했다.녹십자는 혈액제제 알리글로가 미국 의약품 관세 영향이 제한적일 것으로 전망했다.(자료: 녹십자) 알리글로의 혈액 원료는 미국에서 생산된다. 녹십자는 지난해 12월 1380억원을 들여 ABO홀딩스의 지분 전량을 인수했다. ABO홀딩스는 미국 캘리포니아주에 위치한 회사로 뉴저지, 유타, 캘리포니아 등 3개 지역에 6곳의 혈액원을 운영하고 있다.녹십자가 ABO홀딩스로부터 공급받은 혈액으로 국내 오창 공장에서 알리글로를 생산해 미국에서 판매하는 방식이다.녹십자 측은 “알리글로의 미국내 재고를 확보했고 완제의약품(DP)의 위 위탁생산(CMO)을 검토 중이다”라며 미국 관세 대책을 제시했다.녹십자는 알리글로의 미국 판매가 시작되면서 혈액제제의 매출이 크게 늘었다. 지난 1분기 혈액제제의 매출은 1272억원으로 작년 같은 기간 894억원보다 42.3% 증가했다.녹십자는 작년 7월 알리글로의 초도 물량을 선적 완료하며 본격적인 판매에 나섰다. 지난해 2분기 녹십자 혈액제제 매출은 906원을 기록했는데 3분기에는 1366억원으로 50.8% 확대됐고 4분기는 1617억원으로 상승했다. 녹십자 혈액제제의 1분기 매출은 전 분기보다 21.3% 줄었지만 3분기 연속 1000억원을 넘어서며 호조를 이어갔다.녹십자는 자회사 GC바이오파마 USA를 통해 알리글로를 미국에 판매한다. GC바이오파마 USA는 지난해 첫 매출 486억원이 발생했다.삼성바이오·SK바팜·대웅 등 미국 매출 급증...관세 영향 예의주시국내 제약바이오기업들은 최근 미국 판매가 늘고 있어 관세 부과 영향에 촉각을 기울여야 하는 처지다.관세청에 따르면 지난해 미국 수출 의약품은 13억5809만 달러로 전년대비 50% 늘었다. 전체 의약품 수출 실적에서 미국이 차지하는 비중은 18%에 달한다.미국 수출액은 최근 2년 새 빠르게 증가했다. 2022년 8억4394억원에서 2023년 9억330만 달러로 7% 증가했고, 지난해에는 상승세가 덩구 가팔라졌다. 미국은 2022년 독일을 제치며 최대 의약품 수출국가로 올라섰고 3년 연속 최대 수출국 위치를 수성했다.최근에는 위탁개발생산(CDMO) 수주가 확대되고 신약과 바이오시밀러 제품들의 미국내 판매가 늘면서 수출 규모도 크게 증가했다.삼성바이오로직스는 지난해 매출 4조5473억원 중 미국 지역 매출은 1조1741억원으로 25.8%를 차지했다. 삼성바이오로직스의 미국 매출 비중은 2022년과 2023년 각각 28.5%, 26.3%를 기록했다. 삼성바이오로직스는 CDMO 고객사 소재 기준으로 지역 매출을 산출한다.삼성바이오로직스 지역별 매출(단위: 억원, 자료: 금융감독원) 삼성바이오로직스의 바이오시밀러 자회사 삼성바이오에피스도 미국 관세 부과 영향권에 포함될 전망이다.지난해 삼성바이오에피스의 매출 1조5277억원 중 유럽 매출이 9175억원으로 60.1%를 차지했고 유럽 이외 지역은 6102억원으로 39.9%를 차지했다. 삼성바이오에피스의 유럽 이외 지역 매출 중 미국 비중이 가장 크다. 삼성바이오에피스의 작년 유럽 이외 지역 매출은 전년대비 46.6% 증가했다.삼성바이오에피스는 2017년부터 미국 시장에 10종의 바이오시밀러를 승인받았다. 지난 2017년 레미케이드 바이오시밀러를 허가받았고 2019년 허셉틴, 엔브렐, 휴미라 등 3개 제품의 바이오시밀러를 FDA로부터 승인받았다. 2019년 1월 허셉틴 바이오시밀러 온트루잔트의 미국 판매승인을 받았고 4월과 7월 에티코보와 하드리마를 허가받았다. 에티코보와 하드리마의 오리지널 제품은 각각 엔브렐과 휴미라다. 삼성바이오에피스는 2021년 9월 루센티스의 바이오시밀러 바이우비즈를 미국에서 허가받았다.삼성바이오에피스는 지난해부터 아일리아, 스텔라라, 솔리리스, 프롤리아, 엑스지바 등 5개의 영역에서 바이오시밀러를 추가로 FDA로부터 허가받았다.삼성바이오에피스의 바이오시밀러는 덴마크 후지필름 바이오 공장과 삼성바이오로직스에서 원료의약품을 생산하고 해외 CMO 파트너 기업에서 완제의약품을 생산해 국내외 시장에 판매하는 구조다. 삼성바이오에피스의 바이오시밀러 미국 판매는 바이오젠, 오가논, 테바 등 해외 파트너 업체들이 담당한다.SK바이오팜의 신약 엑스코프리도 미국 침투가 가속화하고 있다. SK바이오팜은 지난 2019년 11월 뇌전증신약 세노바메이트를 '엑스코프리‘라는 제품명으로 FDA 허가를 받았다. 2020년 5월부터 미국 현지법인 SK라이프사이언스를 통해 직접 판매하고 있다.SK바이오팜의 국내 관계사 SK바이오텍이 엑스코프리의 원료의약품을 생산하고 캐나다 CMO 파트너 업체가 완제의약품을 생산·공급하는 구조다.지난해 엑스코프리의 미국 매출은 4387억원으로 전년대비 62.1% 늘었다. 엑스코프리는 2020년 2분기 첫 매출 21억원을 발생한 이후 매 분기 성장세를 지속하고 있다. 엑스코프리의 미국 누적 매출은 9695억원에 달했다.연도별 SK라이프사이언스 매출(단위: 억원, 자료: 금융감독원) 지난해 SK라이프사이언스의 매출은 6678억원으로 전년대비 36.0% 증가했다. SK라이프사이언스의 작년 매출은 2022년 3883억원에서 2년 새 72.0% 확대됐다. SK라이프사이언스는 2018년 매출이 475억원에 불과했는데 6년 만에 14배 이상 증가했다.SK는 그룹 차원에서 미국에 의약품 생산기지를 갖추고 있다. 2020년 1월 미국 캘리포니아주에 설립된 SK팜테코는 SK그룹의 의약품 위탁생산(CMO)을 총괄하는 법인이다. SK팜테코는 SK바이오텍, SK바이오텍아일랜드, 앰팩(AMPAC), 이포스케시, CBM 등 5개 법인을 통합 운영한다. 이중 엠팩은 미국 합성의약품 생산기지로 캘리포니아, 텍사스, 버지니아주 등에 생산시설을 보유 중이다.전통제약사 중 대웅제약의 미국 시장 수출이 가장 활발하다. 대웅제약은 자체개발 보툴리눔독소제제 나보타를 미국에서 판매 중이다. 지난 2019년 파트너사 에볼루스를 통해 FDA 허가를 받았다. 나보타는 대웅제약의 향남공장에서 생산해 미국에 공급된다.지난 2021년 나보타의 수출실적은 492억원을 기록했는데 이듬해 2배 이상 증가한 1099억원으로 상승하며 처음으로 1000억원을 넘어섰다. 2023년과 지난해 나보타의 수출액은 각각 1174억원, 1560억원으로 늘었다. 작년 나보타의 수출실적은 3년 전보다 3배 이상 확대됐다. 올해 1분기 나보타의 수출실적은 373억원으로 내수 매출 83억원보다 4배 이상 많았다.제약사들의 미국 현지 법인의 실적도 동반 호조를 기록 중이다.휴젤 아메리카(Hugel America)는 휴젤의 자회사로, 보툴리눔톡신 ‘레티보’의 미국 판매와 연구개발을 담당한다. 이 회사의 매출은 2023년 211억원에서 지난해 392억원으로 1년 새 86% 증가했다. 당기순이익은 192억원 적자에서 155억원 흑자로 전환했다.휴온스는 휴온스 USA(Huons USA)를 운영하고 있다. 리도카인 주사 등이 주력 제품이다. 이 회사의 매출은 11억원에서 14억원으로 29% 증가했다. 또한 2023년 17억원에 달하던 당기순손실은 지난해 1억원 흑자로 전환했다.미 관세전쟁 제약업계 확전2025-05-08 06:22:27천승현

"미국 수출 증가하는데"...제약, 관세부과 예고 속앓이[데일리팜=천승현 기자] 국내 제약바이오기업들이 미국 수출 의약품의 관세 부과 움직임에 촉각을 기울이고 있다. 도널드 트럼프 미국 대통령의 수입 의약품 관세 부과 예고에 수출 규모가 큰 기업들이 대책 마련에 고심이다. 북미 시장 매출 1조원을 넘어선 셀트리온은 1년 이상의 재고를 사전 공급했다. 최근 혈액제제의 미국 시장 진출한 녹십자는 미국 산 원료에 대한 관세 면제를 기대하고 있다.삼성바이오로직스, SK바이오팜, 대웅제약 등 제약바이오기업들은 최근 미국 시장 침투 속도를 높이고 있어 관세 부과 여파를 예의주시해야 하는 상황이다.셀트리온, 관세 부과 대비 15개월분 재고 이전 완료...작년 북미 매출 1조원8일 업계에 따르면 셀트리온은 지난 7일 회사 홈페이지에 ‘미국 트럼프 2기 행정부 관세 정책 관련 당사의 입장 및 대응 전략 안내’라는 입장문을 통해 “2025년 미국에서 판매 예정인 회사 제품에 대해 현재 약 15개월 분의 재고 이전을 완료했다”라고 밝혔다.올해 미국 내 판매분을 넘어 내년 상반기 판매분에 대해서도 관세로 인한 영향을 최소화시켰다는 게 회사 측 설명이다.셀트리온은 미국 의약품 관세 부과 대책을 홈페이지에 게재했다. 셀트리온은 “미국 현지 CMO 업체를 통한 완제의약품 생산 계약을 완료했고 이에 따라 현지에서 생산 가능한 물량을 이미 확보한 상황이다”라면서 “관세 영향으로 인해 발생할 수 있는 추가분에 대해서도 제조소와의 협의를 통해 추가 계약이 진행될 수 있도록 조치를 끝마쳤다”라고 했다.트럼프 대통령이 지난 5일 "향후 2주 안에 의약품에 대해 품목별 관세 부과 조치를 발표할 것"이라고 천명하자 세부 대책을 제시한 셈이다. 트럼프 대통령은 미국에 의약품 공장을 건설하는 경우 승인 시간을 단축하도록 규제기관에 지시하는 행정명령에도 서명했다.셀트리온은 트럼프 대통령 취임 이후 총 3번에 걸쳐 미국 수출 의약품 관세 부과에 대한 대책을 소개하며 대책 모색에 적극적인 행보를 보이고 있다.셀트리온은 지난 1월 30일 “미국에서 판매 중인 당사의 제품은 최소 2025년 3분기까지 추가 수입 없이도 현지에서 조달이 가능한 충분한 재고를 확보하고 있다”라는 내용의 대책을 소개했다. 지난 2월에는 9개월분의 재고 이전 완료 소식과 함께 “2025년의 영향은 최소화하는 방향으로 대응을 완료했다”라고 발표했고 추가 재고 이전과 함께 관세 부과 대책 현황을 또 다시 제시했다.셀트리온은 “내년 이후에도 관세 영향을 최소화할 수 있는 전략들을 이미 갖췄다”라면서 “장기 대응 차원에서 진행 중인 미국 현지 원료의약품 생산시설 확보의 경우 예비 검토를 끝낸 가운데 종합적인 내용들을 포괄한 상세 검토를 진행하고 있다”라고 전했다.셀트리온 지역별 매출(단위: 십억원, 자료: 셀트리온) 셀트리온은 국내 제약바이오기업 중 미국 수출 규모가 가장 큰 업체 중 하나다.셀트리온은 미국에서 총 11건의 의약품 허가 성과를 거뒀다. 셀트리온은 미국 시장에 지난 2016년 레미케이드 바이오시밀러 인플렉트라가 처음으로 허가 관문을 통과했다. 2018년 항암제 맙테라와 허셉틴의 바이오시밀러가 FDA 허가를 받았다..셀트리온은 2022년 9월 FDA로부터 아바스틴 바이오시밀러 베그젤마의 판매허가를 획득했고 2023년 휴미라의 바이오시밀러 유플라이마가 FDA 허가를 통과했다. 셀트리온은 2023년 8월 램시마의 피하주사(SC) 제형 짐펜트라가 FDA로부터 신약으로 판매 허가를 획득했다. 지난해 12월 자가면역질환치료제 스텔라라의 바이오시밀러 스테키마의 FDA 허가를 승인받았다.셀트리온은 올해 들어 총 4개의 바이오시밀러를 미국에서 허가받았다. 지난 1월 FDA로부터 자가면역질환 치료제 악템라의 바이오시밀러 앱토즈마의 품목허가를 승인받았다. 지난 3월에는 골질환치료제 프롤리아와 엑스지바의 바이오시밀러 스토보클로와 오센벨트의 FDA 품목허가를 받았고 졸레어의 바이오시밀러 옴리클로도 미국 관문을 통과했다.셀트리온은 지난해 북미 시장에서 바이오의약품 매출이 1조453억원에 달했다. 셀트리온의 북미 시장 매출은 2022년 7095억원에서 2023년 6292억원으로 11.3% 줄었지만 지난해에는 전년보다 66.1% 증가하며 처음으로 1조원을 돌파했다.녹십자, 혈액제제 알리글로 미국 판매 시작..."미국 원료 사용 관세 영향 제한적" 전망최근 미국 혈액제제 시장에 진출한 녹십자는 관세 영향이 제한적일 것이라는 전망을 내놓았다.녹십자는 지난 2023년 12월 FDA로부터 혈액제제 알리글로를 허가받으면서 미국 시장에 입성했다. 알리글로는 혈장분획으로부터 정제된 액상형 면역글로불린제제다. 선천성 면역결핍증, 면역성 혈소판감소증과 같은 1차성 면역결핍 질환 치료에 사용된다.녹십자는 지난 1분기 실적발표 자료를 통해 미국산 원료에 대한 관세 면제가 타진된다는 이유로 관세 영향권이 제한될 것으로 예상했다.녹십자는 혈액제제 알리글로가 미국 의약품 관세 영향이 제한적일 것으로 전망했다.(자료: 녹십자) 알리글로의 혈액 원료는 미국에서 생산된다. 녹십자는 지난해 12월 1380억원을 들여 ABO홀딩스의 지분 전량을 인수했다. ABO홀딩스는 미국 캘리포니아주에 위치한 회사로 뉴저지, 유타, 캘리포니아 등 3개 지역에 6곳의 혈액원을 운영하고 있다.녹십자가 ABO홀딩스로부터 공급받은 혈액으로 국내 오창 공장에서 알리글로를 생산해 미국에서 판매하는 방식이다.녹십자 측은 “알리글로의 미국내 재고를 확보했고 완제의약품(DP)의 위 위탁생산(CMO)을 검토 중이다”라며 미국 관세 대책을 제시했다.녹십자는 알리글로의 미국 판매가 시작되면서 혈액제제의 매출이 크게 늘었다. 지난 1분기 혈액제제의 매출은 1272억원으로 작년 같은 기간 894억원보다 42.3% 증가했다.녹십자는 작년 7월 알리글로의 초도 물량을 선적 완료하며 본격적인 판매에 나섰다. 지난해 2분기 녹십자 혈액제제 매출은 906원을 기록했는데 3분기에는 1366억원으로 50.8% 확대됐고 4분기는 1617억원으로 상승했다. 녹십자 혈액제제의 1분기 매출은 전 분기보다 21.3% 줄었지만 3분기 연속 1000억원을 넘어서며 호조를 이어갔다.녹십자는 자회사 GC바이오파마 USA를 통해 알리글로를 미국에 판매한다. GC바이오파마 USA는 지난해 첫 매출 486억원이 발생했다.삼성바이오·SK바팜·대웅 등 미국 매출 급증...관세 영향 예의주시국내 제약바이오기업들은 최근 미국 판매가 늘고 있어 관세 부과 영향에 촉각을 기울여야 하는 처지다.관세청에 따르면 지난해 미국 수출 의약품은 13억5809만 달러로 전년대비 50% 늘었다. 전체 의약품 수출 실적에서 미국이 차지하는 비중은 18%에 달한다.미국 수출액은 최근 2년 새 빠르게 증가했다. 2022년 8억4394억원에서 2023년 9억330만 달러로 7% 증가했고, 지난해에는 상승세가 덩구 가팔라졌다. 미국은 2022년 독일을 제치며 최대 의약품 수출국가로 올라섰고 3년 연속 최대 수출국 위치를 수성했다.최근에는 위탁개발생산(CDMO) 수주가 확대되고 신약과 바이오시밀러 제품들의 미국내 판매가 늘면서 수출 규모도 크게 증가했다.삼성바이오로직스는 지난해 매출 4조5473억원 중 미국 지역 매출은 1조1741억원으로 25.8%를 차지했다. 삼성바이오로직스의 미국 매출 비중은 2022년과 2023년 각각 28.5%, 26.3%를 기록했다. 삼성바이오로직스는 CDMO 고객사 소재 기준으로 지역 매출을 산출한다.삼성바이오로직스 지역별 매출(단위: 억원, 자료: 금융감독원) 삼성바이오로직스의 바이오시밀러 자회사 삼성바이오에피스도 미국 관세 부과 영향권에 포함될 전망이다.지난해 삼성바이오에피스의 매출 1조5277억원 중 유럽 매출이 9175억원으로 60.1%를 차지했고 유럽 이외 지역은 6102억원으로 39.9%를 차지했다. 삼성바이오에피스의 유럽 이외 지역 매출 중 미국 비중이 가장 크다. 삼성바이오에피스의 작년 유럽 이외 지역 매출은 전년대비 46.6% 증가했다.삼성바이오에피스는 2017년부터 미국 시장에 10종의 바이오시밀러를 승인받았다. 지난 2017년 레미케이드 바이오시밀러를 허가받았고 2019년 허셉틴, 엔브렐, 휴미라 등 3개 제품의 바이오시밀러를 FDA로부터 승인받았다. 2019년 1월 허셉틴 바이오시밀러 온트루잔트의 미국 판매승인을 받았고 4월과 7월 에티코보와 하드리마를 허가받았다. 에티코보와 하드리마의 오리지널 제품은 각각 엔브렐과 휴미라다. 삼성바이오에피스는 2021년 9월 루센티스의 바이오시밀러 바이우비즈를 미국에서 허가받았다.삼성바이오에피스는 지난해부터 아일리아, 스텔라라, 솔리리스, 프롤리아, 엑스지바 등 5개의 영역에서 바이오시밀러를 추가로 FDA로부터 허가받았다.삼성바이오에피스의 바이오시밀러는 덴마크 후지필름 바이오 공장과 삼성바이오로직스에서 원료의약품을 생산하고 해외 CMO 파트너 기업에서 완제의약품을 생산해 국내외 시장에 판매하는 구조다. 삼성바이오에피스의 바이오시밀러 미국 판매는 바이오젠, 오가논, 테바 등 해외 파트너 업체들이 담당한다.SK바이오팜의 신약 엑스코프리도 미국 침투가 가속화하고 있다. SK바이오팜은 지난 2019년 11월 뇌전증신약 세노바메이트를 '엑스코프리‘라는 제품명으로 FDA 허가를 받았다. 2020년 5월부터 미국 현지법인 SK라이프사이언스를 통해 직접 판매하고 있다.SK바이오팜의 국내 관계사 SK바이오텍이 엑스코프리의 원료의약품을 생산하고 캐나다 CMO 파트너 업체가 완제의약품을 생산·공급하는 구조다.지난해 엑스코프리의 미국 매출은 4387억원으로 전년대비 62.1% 늘었다. 엑스코프리는 2020년 2분기 첫 매출 21억원을 발생한 이후 매 분기 성장세를 지속하고 있다. 엑스코프리의 미국 누적 매출은 9695억원에 달했다.연도별 SK라이프사이언스 매출(단위: 억원, 자료: 금융감독원) 지난해 SK라이프사이언스의 매출은 6678억원으로 전년대비 36.0% 증가했다. SK라이프사이언스의 작년 매출은 2022년 3883억원에서 2년 새 72.0% 확대됐다. SK라이프사이언스는 2018년 매출이 475억원에 불과했는데 6년 만에 14배 이상 증가했다.SK는 그룹 차원에서 미국에 의약품 생산기지를 갖추고 있다. 2020년 1월 미국 캘리포니아주에 설립된 SK팜테코는 SK그룹의 의약품 위탁생산(CMO)을 총괄하는 법인이다. SK팜테코는 SK바이오텍, SK바이오텍아일랜드, 앰팩(AMPAC), 이포스케시, CBM 등 5개 법인을 통합 운영한다. 이중 엠팩은 미국 합성의약품 생산기지로 캘리포니아, 텍사스, 버지니아주 등에 생산시설을 보유 중이다.전통제약사 중 대웅제약의 미국 시장 수출이 가장 활발하다. 대웅제약은 자체개발 보툴리눔독소제제 나보타를 미국에서 판매 중이다. 지난 2019년 파트너사 에볼루스를 통해 FDA 허가를 받았다. 나보타는 대웅제약의 향남공장에서 생산해 미국에 공급된다.지난 2021년 나보타의 수출실적은 492억원을 기록했는데 이듬해 2배 이상 증가한 1099억원으로 상승하며 처음으로 1000억원을 넘어섰다. 2023년과 지난해 나보타의 수출액은 각각 1174억원, 1560억원으로 늘었다. 작년 나보타의 수출실적은 3년 전보다 3배 이상 확대됐다. 올해 1분기 나보타의 수출실적은 373억원으로 내수 매출 83억원보다 4배 이상 많았다.제약사들의 미국 현지 법인의 실적도 동반 호조를 기록 중이다.휴젤 아메리카(Hugel America)는 휴젤의 자회사로, 보툴리눔톡신 ‘레티보’의 미국 판매와 연구개발을 담당한다. 이 회사의 매출은 2023년 211억원에서 지난해 392억원으로 1년 새 86% 증가했다. 당기순이익은 192억원 적자에서 155억원 흑자로 전환했다.휴온스는 휴온스 USA(Huons USA)를 운영하고 있다. 리도카인 주사 등이 주력 제품이다. 이 회사의 매출은 11억원에서 14억원으로 29% 증가했다. 또한 2023년 17억원에 달하던 당기순손실은 지난해 1억원 흑자로 전환했다.미 관세전쟁 제약업계 확전2025-05-08 06:22:27천승현 -

신약 효과와 엔데믹 후유증...다국적사, 국내 실적 희비[데일리팜=손형민 기자] 다국적제약사 한국법인들의 지난해 실적 희비가 엇갈렸다. 한국화이자, 한국MSD, 길리어드사이언스코리아 등은 엔데믹 여파로 인해 매출이 큰 폭으로 줄었다. 노보노디스크는 당뇨병, 비만 신약 출시로 외형이 크게 늘었으며, 애브비도 면역질환 신약들을 앞세워 성장세를 이뤄냈다.15일 금융감독원에 따르면 주요 31개 다국적제약사 한국법인의 매출은 2023년 9조7175억원에서 지난해 9조1870억원으로 5.5% 감소했다. 다국적제약사 한국법인 31곳 중 화이자, MSD, 아스트라제네카, 비아트리스, 바이엘, 길리어드, 릴리, 쿄와기린, 페링, 유씨비제약, 메나리니, 게르베, 바이오젠 등 13곳의 매출이 줄었다. 비만신약·면역질환 신약 성장세 노보·애브비·사노피 선전노보노디스크, 애브비, 사노피 등은 혁신신약의 성장세에 힘입어 매출이 크게 오른 것으로 나타났다.노보노디스크 '위고비'노보노디스크 한국법인의 매출은 2023년 2302억원에서 지난해 3747억원으로 63% 증가했다. 같은 기간 영업이익은 83억원에서 137억원으로 65% 올랐다.노보노디스크의 매출 성장은 위고비가 견인했다. 시장조사기관 아이큐비아에 따르면 위고비는 지난해 10월 출시 이후 같은 분기에만 매출 603억원을 기록했다.지난 2023년 4월 국내 허가된 위고비는 당화혈색소, 체중 감소 효과가 확인된 세마글루타이드 성분으로 구성된 GLP-1 제제다. 노보노디스크는 GLP-1 계열 당뇨병 치료제 후보물질들의 임상 도중 환자 체중 감량 효과를 확인하고 세마글루타이드 성분으로 주 1회 투여 용법 비만치료제 위고비를 개발했다.노보노디스크의 당뇨병 약제들도 매출 성장세에 힘을 보탰다. 시장조사기관 유비스트에 따르면 GLP-1 계열 리라글루타이드와 인슐린 데글루덱 복합제인 줄토피는 지난해 151억원의 매출을 기록하며 전년 대비 26% 늘었다. 또 주 1회 투여 인슐린 제제 트레시바와 인슐린 복합제 리조덱도 지난해 매출 380억원과 313억원을 기록하며 각각 3%, 7% 증가했다.사노피의 성장세도 돋보였다. 사노피는 지난해 매출 5296억원으로 전년 대비 18.1% 올랐다.사노피는 오리지널 품목들의 고른 성장세로 외형 확장에 성공했다. 항혈전제 플라빅스는 지난해 매출 1285억원을 기록하며 전년 대비 2% 늘었다. 인슐린 제제 투제오의 작년 처방액은 272억원으로 2023년보다 11% 늘었으며, 항부정맥제 멀택은 124억원을 올리며 14% 증가했다.사노피 생물학적제제 '듀피젠트'사노피는 생물학적제제 듀피젠트의 성장세도 기대하고 있다. 듀피젠트는 인터루킨(IL)-4, 23을 억제하는 생물학적제제로 아토피피부염 천신, 호산구성식도염 등에 주로 활용되고 있다.사노피는 듀피젠트의 매출이 더욱 증가할 것으로 기대하고 있다. 듀피젠트는 올해 초에는 만성폐쇄성폐질환(COPD)에 적응증이 확대 승인되기도 됐다. 현재 COPD 치료 국내외 가이드라인에서도 듀피젠트를 추가 권고하고 있다. 시장조사기관 아이큐비아에 따르면 듀피젠트의 2023년 매출은 1432억원을 기록하는 초대형 블록버스터 품목이다.한국애브비도 지난해 두자리 수 성장세를 이뤄냈다. 한국애브비의 작년 매출은 2023년 2347억원에서 지난해 3089억원을 기록하며 32% 증가했다. 린버크와 스카이리치가 국내 시장에 자리잡으며 한국애브비의 매출도 큰 폭으로 올랐다.린버크는 JAK1만 선택적으로 억제하는 기전을 가진 JAK 억제제로 한국에서 2020년 류마티스 관절염 치료제로 허가됐다. 이후 린버크는 2021년 아토피피부염 치료제로 승인됐으며, 2022년과 2023년 각각 궤양성 대장염과 크론병에 사용이 가능해졌다.적응증을 추가 확보한 린버크의 매출은 상승세에 접어들었다. 시장조사기관 유비스트에 따르면 2021년 14억원에 머물렀던 린버크는 2022년 77억원을 기록하며 450% 늘었다. 린버크는 2023년 첫 100억원을 돌파한 이후 지난해에는 261억원을 기록하며 매출 신기록을 경신하고 있다.애브비 '스카이리치, 린버크' 한국애브비는 린버크뿐만 아니라 인터루킨(IL)-23을 타깃하는 생물학적제제 ‘스카이리치’의 성장세도 기대하고 있다. 스카이리치는 2019년 판상 건선 치료제로 허가된 이후 2022년 건선성관절염, 지난해에는 손발바닥 농포증 신약으로 국내 승인됐다.시장조사기관 아이큐비아에 따르면 스카이리치의 매출도 가파른 상승세를 보이고 있다. 2021년 84억원을 기록한 스카이리치는 2022년과 2023년 각각 165억원과 276억원을 올리며 매출이 늘어나고 있다. 2023년 기준 린버크와 스카이리치의 매출 합계는 500억원 이상을 기록하고 있는 것으로 나타났다. 자가면역질환 분야에서 휴미라의 세대교체가 성공적으로 진행되고 있는 모양새다.코로나19 백신·의약품 판매 감소세 영향 여전지난해 매출이 가장 큰 폭으로 감소한 회사는 한국화이자다. 지난해 한국화이자의 매출은 7837억원으로 전년 대비 50.3% 줄었다. 같은 기간 영업이익은 638억원에서 272억원으로 57% 줄었다. 한국화이자가 매출 1조원 이하로 기록한 건 2020년 이후 4년 만이다.코로나19 치료제 '팍스로비드'한국화이자는 엔데믹 여파로 인해 매출 감소 직격탄을 맞았다. 이 회사는 2021년 코로나19 백신 ‘코미나티’와 치료제 ‘팍스로비드’를 통해 매출 1조클럽 등극에 성공했지만 코로나19 안정세와 함께 매출이 급감한 것으로 나타났다.화이자는 코로나19가 전세계로 확산되기 시작한 2020년 3월 독일 바이오앤테크와 손잡고 메신저리보핵산(mRNA) 백신 개발에 나섰다. mRNA 기술을 지닌 바이오앤테크와 대규모 글로벌 임상 경력이 많은 화이자가 만나 시너지를 냈다.이에 따라 한국화이자의 매출도 큰 폭으로 증가했다. 이 회사의 매출은 2021년 1조6940억원을 기록하며 매출 1조원을 돌파한 이후 2022년에는 3조2254억원으로 수직상승했다. 2020년 매출과 비교하면 2년새 723%가 늘었다.다만 2023년 각국 정부가 코로나19 종식을 알리는 엔데믹을 선포하며 매출이 감소세에 접어들었다.한국화이자의 2023년 매출은 1조6018억원으로 전년 대비 50% 줄었으며, 지난해에는 7837억원으로 매출 1조원 사수에 실패했다. 지난해 매출은 가장 높은 실적을 기록했던 2022년과 비교하면 76% 감소한 수치다.코로나19 치료제 '라게브리오'한국MSD도 코로나19 영향세를 받아 작년 매출이 직전해보다 약 1000억원 가까이 줄었다. 한국MSD의 작년 매출은 6678억원으로 전년 대비 12.2% 감소했다. 이 회사는 코로나19 팬데믹 당시 치료제 ‘라게브리오’를 개발했지만 엔데믹과 함께 판매량이 줄어들었다.한국MSD는 이번 실적에 대해 코로나19 발생 감소와 혁신 의약품과 백신에 집중하는 경영 방향성 전환 영향 등이 반영된 결과라고 설명했다.한국MSD는 기존 매출을 이끌고 있는 면역항암제 키트루다 이외에도 백신과 혁신신약들의 성장세를 기대하고 있다. 이 회사는 올 하반기 새로운 기전의(first-in-class) 폐동맥고혈압 액티빈 신호 억제제 ‘윈레브에어’와 첫 성인 맞춤형 폐렴구균 백신 ‘캡박시브’ 등의 국내 출시를 앞두고 있다.길리어드는 지난해 매출 3198억원을 올리며 전년 대비 16.7% 줄었다. 길리어드 역시 코로나19 치료제 베클루리의 처방액이 줄어들며 매출이 감소한 것으로 분석된다. 코로나19 환자가 큰 폭으로 줄며 중환자도 덩달아 감소했기 때문이다.베클루리는 중증 코로나19로 입원한 환자 중 산소포화도 94% 이하이거나 보조산소 치료가 필요한 환자 등에 쓰인다.코로나19 백신을 가장 먼저 개발했던 아스트라제네카의 매출도 소폭 감소했다. 한국아스트라제네카의 매출은 2023년 6393억원에서 지난해 6027억원으로 5.7% 줄었다.한국아스트라제네카는 코로나19 백신의 국내 출시에 힘입어 2021년 매출 6553억원을 기록하며 전년 대비 31.6% 증가했다. 다만 화이자와 모더나, 얀센 등 후발주자들의 백신이 등장하며 2022년 매출 6151억원으로 소폭 감소했다.지난해 한국아스트라제네카는 SGLT-2 억제제 포시가의 시장 철수를 결정했다. 연 500억원 이상 매출을 기록하던 품목이 시장에서 이탈하면서 매출 감소에 영향을 미쳤다. 반면 비소세포폐암 치료제 타그리소의 원외처방액은 지난해 1368억원으로 전년 대비 52.9% 늘었다.이밖에 바이오젠코리아(-61.6%), 한국쿄와기린(-29.9%), 비아트리스코리아(-5.2%), 바이엘코리아(-3.6%), 한국페링(-2.5%), 한국릴리(-2.2%), 한국메나리니(-2.0%), 한국유씨비제약(-1.6%), 게르베코리아(-0.1%), 등의 매출이 감소했다.2025-04-15 06:19:21손형민

신약 효과와 엔데믹 후유증...다국적사, 국내 실적 희비[데일리팜=손형민 기자] 다국적제약사 한국법인들의 지난해 실적 희비가 엇갈렸다. 한국화이자, 한국MSD, 길리어드사이언스코리아 등은 엔데믹 여파로 인해 매출이 큰 폭으로 줄었다. 노보노디스크는 당뇨병, 비만 신약 출시로 외형이 크게 늘었으며, 애브비도 면역질환 신약들을 앞세워 성장세를 이뤄냈다.15일 금융감독원에 따르면 주요 31개 다국적제약사 한국법인의 매출은 2023년 9조7175억원에서 지난해 9조1870억원으로 5.5% 감소했다. 다국적제약사 한국법인 31곳 중 화이자, MSD, 아스트라제네카, 비아트리스, 바이엘, 길리어드, 릴리, 쿄와기린, 페링, 유씨비제약, 메나리니, 게르베, 바이오젠 등 13곳의 매출이 줄었다. 비만신약·면역질환 신약 성장세 노보·애브비·사노피 선전노보노디스크, 애브비, 사노피 등은 혁신신약의 성장세에 힘입어 매출이 크게 오른 것으로 나타났다.노보노디스크 '위고비'노보노디스크 한국법인의 매출은 2023년 2302억원에서 지난해 3747억원으로 63% 증가했다. 같은 기간 영업이익은 83억원에서 137억원으로 65% 올랐다.노보노디스크의 매출 성장은 위고비가 견인했다. 시장조사기관 아이큐비아에 따르면 위고비는 지난해 10월 출시 이후 같은 분기에만 매출 603억원을 기록했다.지난 2023년 4월 국내 허가된 위고비는 당화혈색소, 체중 감소 효과가 확인된 세마글루타이드 성분으로 구성된 GLP-1 제제다. 노보노디스크는 GLP-1 계열 당뇨병 치료제 후보물질들의 임상 도중 환자 체중 감량 효과를 확인하고 세마글루타이드 성분으로 주 1회 투여 용법 비만치료제 위고비를 개발했다.노보노디스크의 당뇨병 약제들도 매출 성장세에 힘을 보탰다. 시장조사기관 유비스트에 따르면 GLP-1 계열 리라글루타이드와 인슐린 데글루덱 복합제인 줄토피는 지난해 151억원의 매출을 기록하며 전년 대비 26% 늘었다. 또 주 1회 투여 인슐린 제제 트레시바와 인슐린 복합제 리조덱도 지난해 매출 380억원과 313억원을 기록하며 각각 3%, 7% 증가했다.사노피의 성장세도 돋보였다. 사노피는 지난해 매출 5296억원으로 전년 대비 18.1% 올랐다.사노피는 오리지널 품목들의 고른 성장세로 외형 확장에 성공했다. 항혈전제 플라빅스는 지난해 매출 1285억원을 기록하며 전년 대비 2% 늘었다. 인슐린 제제 투제오의 작년 처방액은 272억원으로 2023년보다 11% 늘었으며, 항부정맥제 멀택은 124억원을 올리며 14% 증가했다.사노피 생물학적제제 '듀피젠트'사노피는 생물학적제제 듀피젠트의 성장세도 기대하고 있다. 듀피젠트는 인터루킨(IL)-4, 23을 억제하는 생물학적제제로 아토피피부염 천신, 호산구성식도염 등에 주로 활용되고 있다.사노피는 듀피젠트의 매출이 더욱 증가할 것으로 기대하고 있다. 듀피젠트는 올해 초에는 만성폐쇄성폐질환(COPD)에 적응증이 확대 승인되기도 됐다. 현재 COPD 치료 국내외 가이드라인에서도 듀피젠트를 추가 권고하고 있다. 시장조사기관 아이큐비아에 따르면 듀피젠트의 2023년 매출은 1432억원을 기록하는 초대형 블록버스터 품목이다.한국애브비도 지난해 두자리 수 성장세를 이뤄냈다. 한국애브비의 작년 매출은 2023년 2347억원에서 지난해 3089억원을 기록하며 32% 증가했다. 린버크와 스카이리치가 국내 시장에 자리잡으며 한국애브비의 매출도 큰 폭으로 올랐다.린버크는 JAK1만 선택적으로 억제하는 기전을 가진 JAK 억제제로 한국에서 2020년 류마티스 관절염 치료제로 허가됐다. 이후 린버크는 2021년 아토피피부염 치료제로 승인됐으며, 2022년과 2023년 각각 궤양성 대장염과 크론병에 사용이 가능해졌다.적응증을 추가 확보한 린버크의 매출은 상승세에 접어들었다. 시장조사기관 유비스트에 따르면 2021년 14억원에 머물렀던 린버크는 2022년 77억원을 기록하며 450% 늘었다. 린버크는 2023년 첫 100억원을 돌파한 이후 지난해에는 261억원을 기록하며 매출 신기록을 경신하고 있다.애브비 '스카이리치, 린버크' 한국애브비는 린버크뿐만 아니라 인터루킨(IL)-23을 타깃하는 생물학적제제 ‘스카이리치’의 성장세도 기대하고 있다. 스카이리치는 2019년 판상 건선 치료제로 허가된 이후 2022년 건선성관절염, 지난해에는 손발바닥 농포증 신약으로 국내 승인됐다.시장조사기관 아이큐비아에 따르면 스카이리치의 매출도 가파른 상승세를 보이고 있다. 2021년 84억원을 기록한 스카이리치는 2022년과 2023년 각각 165억원과 276억원을 올리며 매출이 늘어나고 있다. 2023년 기준 린버크와 스카이리치의 매출 합계는 500억원 이상을 기록하고 있는 것으로 나타났다. 자가면역질환 분야에서 휴미라의 세대교체가 성공적으로 진행되고 있는 모양새다.코로나19 백신·의약품 판매 감소세 영향 여전지난해 매출이 가장 큰 폭으로 감소한 회사는 한국화이자다. 지난해 한국화이자의 매출은 7837억원으로 전년 대비 50.3% 줄었다. 같은 기간 영업이익은 638억원에서 272억원으로 57% 줄었다. 한국화이자가 매출 1조원 이하로 기록한 건 2020년 이후 4년 만이다.코로나19 치료제 '팍스로비드'한국화이자는 엔데믹 여파로 인해 매출 감소 직격탄을 맞았다. 이 회사는 2021년 코로나19 백신 ‘코미나티’와 치료제 ‘팍스로비드’를 통해 매출 1조클럽 등극에 성공했지만 코로나19 안정세와 함께 매출이 급감한 것으로 나타났다.화이자는 코로나19가 전세계로 확산되기 시작한 2020년 3월 독일 바이오앤테크와 손잡고 메신저리보핵산(mRNA) 백신 개발에 나섰다. mRNA 기술을 지닌 바이오앤테크와 대규모 글로벌 임상 경력이 많은 화이자가 만나 시너지를 냈다.이에 따라 한국화이자의 매출도 큰 폭으로 증가했다. 이 회사의 매출은 2021년 1조6940억원을 기록하며 매출 1조원을 돌파한 이후 2022년에는 3조2254억원으로 수직상승했다. 2020년 매출과 비교하면 2년새 723%가 늘었다.다만 2023년 각국 정부가 코로나19 종식을 알리는 엔데믹을 선포하며 매출이 감소세에 접어들었다.한국화이자의 2023년 매출은 1조6018억원으로 전년 대비 50% 줄었으며, 지난해에는 7837억원으로 매출 1조원 사수에 실패했다. 지난해 매출은 가장 높은 실적을 기록했던 2022년과 비교하면 76% 감소한 수치다.코로나19 치료제 '라게브리오'한국MSD도 코로나19 영향세를 받아 작년 매출이 직전해보다 약 1000억원 가까이 줄었다. 한국MSD의 작년 매출은 6678억원으로 전년 대비 12.2% 감소했다. 이 회사는 코로나19 팬데믹 당시 치료제 ‘라게브리오’를 개발했지만 엔데믹과 함께 판매량이 줄어들었다.한국MSD는 이번 실적에 대해 코로나19 발생 감소와 혁신 의약품과 백신에 집중하는 경영 방향성 전환 영향 등이 반영된 결과라고 설명했다.한국MSD는 기존 매출을 이끌고 있는 면역항암제 키트루다 이외에도 백신과 혁신신약들의 성장세를 기대하고 있다. 이 회사는 올 하반기 새로운 기전의(first-in-class) 폐동맥고혈압 액티빈 신호 억제제 ‘윈레브에어’와 첫 성인 맞춤형 폐렴구균 백신 ‘캡박시브’ 등의 국내 출시를 앞두고 있다.길리어드는 지난해 매출 3198억원을 올리며 전년 대비 16.7% 줄었다. 길리어드 역시 코로나19 치료제 베클루리의 처방액이 줄어들며 매출이 감소한 것으로 분석된다. 코로나19 환자가 큰 폭으로 줄며 중환자도 덩달아 감소했기 때문이다.베클루리는 중증 코로나19로 입원한 환자 중 산소포화도 94% 이하이거나 보조산소 치료가 필요한 환자 등에 쓰인다.코로나19 백신을 가장 먼저 개발했던 아스트라제네카의 매출도 소폭 감소했다. 한국아스트라제네카의 매출은 2023년 6393억원에서 지난해 6027억원으로 5.7% 줄었다.한국아스트라제네카는 코로나19 백신의 국내 출시에 힘입어 2021년 매출 6553억원을 기록하며 전년 대비 31.6% 증가했다. 다만 화이자와 모더나, 얀센 등 후발주자들의 백신이 등장하며 2022년 매출 6151억원으로 소폭 감소했다.지난해 한국아스트라제네카는 SGLT-2 억제제 포시가의 시장 철수를 결정했다. 연 500억원 이상 매출을 기록하던 품목이 시장에서 이탈하면서 매출 감소에 영향을 미쳤다. 반면 비소세포폐암 치료제 타그리소의 원외처방액은 지난해 1368억원으로 전년 대비 52.9% 늘었다.이밖에 바이오젠코리아(-61.6%), 한국쿄와기린(-29.9%), 비아트리스코리아(-5.2%), 바이엘코리아(-3.6%), 한국페링(-2.5%), 한국릴리(-2.2%), 한국메나리니(-2.0%), 한국유씨비제약(-1.6%), 게르베코리아(-0.1%), 등의 매출이 감소했다.2025-04-15 06:19:21손형민 -

삼성 시밀러 작년 해외 매출 2조 돌파...베네팔리 7천억[데일리팜=차지현 기자] 삼성바이오에피스 바이오시밀러 제품의 해외 매출이 지난해 2조원을 돌파했다. 파트너사로부터 받는 일회성 마일스톤 외에도, 제품 판매를 통해 성장을 지속하며 안정적인 수익원을 확보했다는 평가다.해외 파트너사 제품별 매출 공개, 베네팔리·하드리마 미국·유럽서 고성장7일 업계에 따르면 삼성바이오에피스(대표이사 김경아) 바이오시밀러 6종(엔브렐·휴미라·레미케이드·허셉틴·아바스틴·루센티스)의 지난해 해외 시장 매출은 14억5400만 달러(약 2조1000억원)로 집계됐다.삼성바이오에피스 파트너사 바이오젠과 오가논이 발표한 실적을 합산한 수치다. 삼성바이오에피스는 바이오젠, 오가논, 산도스 등과 파트너십 계약을 맺고 자체개발 바이오시밀러 제품을 해외 시장에서 판매하고 있다.세부적으로 바이오젠이 미국과 유럽에서 판매 중인 자가면역질환 치료제 3종과 안과질환 치료제가 7억9200만 달러의 매출을 올렸다. 이 중 '엔브렐'(성분명 에타너셉트) 바이오시밀러 '베네팔리'가 작년 해외 시장에서 매출 4억7720만 달러를 기록했다. 베네팔리는 삼성바이오에피스가 유럽 시장에 가장 먼저 선보인 바이오시밀러 제품으로, 유럽 시장 점유율 1위를 차지했다.오가논을 통해 판매하는 자가면역질환 치료제와 항암제 매출은 6억6200만 달러였다. '휴미라'(성분명 아달리무맙) 바이오시밀러 '하드리마'가 높은 성장세를 나타냈다. 작년 하드리마 해외 매출은 1억4200만 달러로, 전년 4300만 달러보다 3배 이상 급증했다. 바이오젠과 오가논이 유통 중인 삼성바이오에피스 바이오시밀러 6종의 해외 매출은 매년 증가 추세다. 이들 제품 매출은 2022년 12억3210만 달러에서 2023년 13억6300만 달러로 확대됐다. 지난해 2023년보다 7% 늘어난 매출을 달성하면서 성장을 지속했다.이번 집계에는 산도스가 판매 중인 '스텔라라'(성분명 우스테키누맙) 바이오시밀러 '피즈치바'와 삼성바이오에피스가 직접 판매하는 '솔리리스'(성분명 에쿨리주맙) 바이오시밀러 '에피스클리' 해외 매출은 포함되지 않았다. 산도스와 삼성바이오에피스는 제품별 실적을 따로 공개하지 않고 있다. 피즈치바와 에피스클리의 매출까지 포함하면 삼성바이오에피스 바이오시밀러 제품의 작년 해외 매출 규모는 더욱 클 것으로 예상된다.일회성 마일스톤 외 안정적 매출원 마련, 후속 파이프라인도 눈길파트너사가 발표한 제품별 매출이 그대로 삼성바이오에피스 매출로 반영되는 건 아니다. 삼성바이오에피스는 각 파트너사와 일정 비율대로 수익을 나눈다. 파트너사가 특정 지역 내에서 계약된 제품에 대해 독점적 판매권을 갖고, 계약에 따른 마일스톤과 판매 수수료 로열티를 삼성바이오에피스에 지급하는 구조다.삼성바이오에피스 바이오시밀러 6종의 해외 매출과 삼성바이오에피스 실적 간 차이가 나는 배경이다. 앞서 모회사 삼성바이오로직스는 삼성바이오에피스의 지난해 매출과 영업이익을 각각 1조5377억원과 4354억원으로 공시했다. 매출은 전년보다 51% 증가했고 영업이익은 전년보다 112% 급증했다.허가 마일스톤이 실적 성장에 주효했다. 지난해 삼성바이오에피스의 신규 바이오시밀러 제품이 연이어 각국 규제당국 품목허가를 획득하면서 마일스톤이 대거 유입됐다. 삼성바이오에피스의 '아일리아'(성분명 애플리버셉트) 바이오시밀러 '오퓨비즈'는 작년 5월과 11월 각각 미국과 유럽 관문을 통과했다. 또 피즈치바가 미국과 유럽에서, 에피스클리가 미국에서 품목허가를 받았다. 오퓨비즈와 피즈치바를 통해 삼성바이오에피스가 파트너사로부터 수령한 마일스톤 규모는 합산 2000억원가량으로 추산된다. 이번 바이오젠과 오가논의 실적 발표로 해외에서 시판 중인 삼성바이오에피스 바이오시밀러들 역시 호실적에 톡톡한 역할을 했다는 점이 확인됐다. 삼성바이오에피스가 파트너사로부터 받는 일회성 마일스톤 외에도, 제품 판매를 통해 성장을 기록하며 안정적인 수익원을 확보했다는 평가다.삼성바이오에피스는 올해를 기점으로 상업화 역량 강화에 한층 힘을 쏟을 것으로 전망된다. 최근 '프롤리아-엑스지바'(성분명 데노수맙) 바이오시밀러 '오보덴스'와 '엑스브릭'이 미국과 유럽 품목허가를 받으면서, 대부분 파이프라인이 해외 품목허가를 획득했기 때문이다. 현재 삼성바이오에피스가 공개한 11개 파이프라인 중 임상을 진행 중인 파이프라인은 '키트루다'(성분명 펨브롤리주맙) 바이오시밀러 'SB27'이 유일하다.삼성바이오에피스 내부적으로 가장 큰 기대를 건 제품은 피즈치바다. 피즈치바는 지난해 7월 산도스를 통해 유럽 시장에서 출시한 이후 유럽 바이오시밀러 시장 점유율 43%로 1위를 달성했다. 산도스는 지난달 미국에서도 피즈치바를 출시, 본격적인 영토 확장에 나섰다.올 상반기 미국 출시를 앞둔 에피스클리의 활약도 기대된다. 삼성바이오에피스는 지난 1월 다국적 제약사 테바 파마슈티컬 인더스트리와 에피스클리 미국 진출을 위한 상업화 파트너십 계약을 체결했다. 삼성바이오에피스는 유럽과 한국에서 에피스클리를 직판하고 있는데, 미국의 경우 파트너사를 활용한 우회 진출 전략을 택했다.바이오시밀러를 통해 기술력과 자금력을 갖춘 삼성바이오에피스의 다음 파이프라인 개발에도 관심이 쏠린다. 삼성바이오에피스는 바이오시밀러 파이프라인 확대하는 동시에 신약개발도 고민하고 있는 걸로 파악된다. 세포·유전자치료제(CGT), 항체-약물 접합체(ADC) 등 여러 모달리티를 고려 중이다. 삼성바이오에피스는 2023년 국내 바이오벤처 인투셀과 ADC 분야 개발 후보물질 검증을 위한 공동연구 계약을 맺으면서 ADC 진출을 본격화했다.삼성바이오에피스 관계자는 "보유 파이프라인 대부분에 대해 글로벌 허가를 획득하면서 올해 커머셜 역량 강화에 더욱 집중하려고 한다"면서 "최근 미국에서 출시한 피즈치바와 상반기 출시 예정인 에피스클리의 활약이 기대된다"고 했다.2025-03-07 12:00:09차지현

삼성 시밀러 작년 해외 매출 2조 돌파...베네팔리 7천억[데일리팜=차지현 기자] 삼성바이오에피스 바이오시밀러 제품의 해외 매출이 지난해 2조원을 돌파했다. 파트너사로부터 받는 일회성 마일스톤 외에도, 제품 판매를 통해 성장을 지속하며 안정적인 수익원을 확보했다는 평가다.해외 파트너사 제품별 매출 공개, 베네팔리·하드리마 미국·유럽서 고성장7일 업계에 따르면 삼성바이오에피스(대표이사 김경아) 바이오시밀러 6종(엔브렐·휴미라·레미케이드·허셉틴·아바스틴·루센티스)의 지난해 해외 시장 매출은 14억5400만 달러(약 2조1000억원)로 집계됐다.삼성바이오에피스 파트너사 바이오젠과 오가논이 발표한 실적을 합산한 수치다. 삼성바이오에피스는 바이오젠, 오가논, 산도스 등과 파트너십 계약을 맺고 자체개발 바이오시밀러 제품을 해외 시장에서 판매하고 있다.세부적으로 바이오젠이 미국과 유럽에서 판매 중인 자가면역질환 치료제 3종과 안과질환 치료제가 7억9200만 달러의 매출을 올렸다. 이 중 '엔브렐'(성분명 에타너셉트) 바이오시밀러 '베네팔리'가 작년 해외 시장에서 매출 4억7720만 달러를 기록했다. 베네팔리는 삼성바이오에피스가 유럽 시장에 가장 먼저 선보인 바이오시밀러 제품으로, 유럽 시장 점유율 1위를 차지했다.오가논을 통해 판매하는 자가면역질환 치료제와 항암제 매출은 6억6200만 달러였다. '휴미라'(성분명 아달리무맙) 바이오시밀러 '하드리마'가 높은 성장세를 나타냈다. 작년 하드리마 해외 매출은 1억4200만 달러로, 전년 4300만 달러보다 3배 이상 급증했다. 바이오젠과 오가논이 유통 중인 삼성바이오에피스 바이오시밀러 6종의 해외 매출은 매년 증가 추세다. 이들 제품 매출은 2022년 12억3210만 달러에서 2023년 13억6300만 달러로 확대됐다. 지난해 2023년보다 7% 늘어난 매출을 달성하면서 성장을 지속했다.이번 집계에는 산도스가 판매 중인 '스텔라라'(성분명 우스테키누맙) 바이오시밀러 '피즈치바'와 삼성바이오에피스가 직접 판매하는 '솔리리스'(성분명 에쿨리주맙) 바이오시밀러 '에피스클리' 해외 매출은 포함되지 않았다. 산도스와 삼성바이오에피스는 제품별 실적을 따로 공개하지 않고 있다. 피즈치바와 에피스클리의 매출까지 포함하면 삼성바이오에피스 바이오시밀러 제품의 작년 해외 매출 규모는 더욱 클 것으로 예상된다.일회성 마일스톤 외 안정적 매출원 마련, 후속 파이프라인도 눈길파트너사가 발표한 제품별 매출이 그대로 삼성바이오에피스 매출로 반영되는 건 아니다. 삼성바이오에피스는 각 파트너사와 일정 비율대로 수익을 나눈다. 파트너사가 특정 지역 내에서 계약된 제품에 대해 독점적 판매권을 갖고, 계약에 따른 마일스톤과 판매 수수료 로열티를 삼성바이오에피스에 지급하는 구조다.삼성바이오에피스 바이오시밀러 6종의 해외 매출과 삼성바이오에피스 실적 간 차이가 나는 배경이다. 앞서 모회사 삼성바이오로직스는 삼성바이오에피스의 지난해 매출과 영업이익을 각각 1조5377억원과 4354억원으로 공시했다. 매출은 전년보다 51% 증가했고 영업이익은 전년보다 112% 급증했다.허가 마일스톤이 실적 성장에 주효했다. 지난해 삼성바이오에피스의 신규 바이오시밀러 제품이 연이어 각국 규제당국 품목허가를 획득하면서 마일스톤이 대거 유입됐다. 삼성바이오에피스의 '아일리아'(성분명 애플리버셉트) 바이오시밀러 '오퓨비즈'는 작년 5월과 11월 각각 미국과 유럽 관문을 통과했다. 또 피즈치바가 미국과 유럽에서, 에피스클리가 미국에서 품목허가를 받았다. 오퓨비즈와 피즈치바를 통해 삼성바이오에피스가 파트너사로부터 수령한 마일스톤 규모는 합산 2000억원가량으로 추산된다. 이번 바이오젠과 오가논의 실적 발표로 해외에서 시판 중인 삼성바이오에피스 바이오시밀러들 역시 호실적에 톡톡한 역할을 했다는 점이 확인됐다. 삼성바이오에피스가 파트너사로부터 받는 일회성 마일스톤 외에도, 제품 판매를 통해 성장을 기록하며 안정적인 수익원을 확보했다는 평가다.삼성바이오에피스는 올해를 기점으로 상업화 역량 강화에 한층 힘을 쏟을 것으로 전망된다. 최근 '프롤리아-엑스지바'(성분명 데노수맙) 바이오시밀러 '오보덴스'와 '엑스브릭'이 미국과 유럽 품목허가를 받으면서, 대부분 파이프라인이 해외 품목허가를 획득했기 때문이다. 현재 삼성바이오에피스가 공개한 11개 파이프라인 중 임상을 진행 중인 파이프라인은 '키트루다'(성분명 펨브롤리주맙) 바이오시밀러 'SB27'이 유일하다.삼성바이오에피스 내부적으로 가장 큰 기대를 건 제품은 피즈치바다. 피즈치바는 지난해 7월 산도스를 통해 유럽 시장에서 출시한 이후 유럽 바이오시밀러 시장 점유율 43%로 1위를 달성했다. 산도스는 지난달 미국에서도 피즈치바를 출시, 본격적인 영토 확장에 나섰다.올 상반기 미국 출시를 앞둔 에피스클리의 활약도 기대된다. 삼성바이오에피스는 지난 1월 다국적 제약사 테바 파마슈티컬 인더스트리와 에피스클리 미국 진출을 위한 상업화 파트너십 계약을 체결했다. 삼성바이오에피스는 유럽과 한국에서 에피스클리를 직판하고 있는데, 미국의 경우 파트너사를 활용한 우회 진출 전략을 택했다.바이오시밀러를 통해 기술력과 자금력을 갖춘 삼성바이오에피스의 다음 파이프라인 개발에도 관심이 쏠린다. 삼성바이오에피스는 바이오시밀러 파이프라인 확대하는 동시에 신약개발도 고민하고 있는 걸로 파악된다. 세포·유전자치료제(CGT), 항체-약물 접합체(ADC) 등 여러 모달리티를 고려 중이다. 삼성바이오에피스는 2023년 국내 바이오벤처 인투셀과 ADC 분야 개발 후보물질 검증을 위한 공동연구 계약을 맺으면서 ADC 진출을 본격화했다.삼성바이오에피스 관계자는 "보유 파이프라인 대부분에 대해 글로벌 허가를 획득하면서 올해 커머셜 역량 강화에 더욱 집중하려고 한다"면서 "최근 미국에서 출시한 피즈치바와 상반기 출시 예정인 에피스클리의 활약이 기대된다"고 했다.2025-03-07 12:00:09차지현 -

미국 의약품 관세 촉각...수출 많은 제약·바이오기업은[데일리팜=천승현 기자] 국내 제약바이오업계가 미국 수출 의약품의 관세 부과에 촉각을 기울이고 있다. 도널드 트럼프 미국 대통령의 관세 부과 검토 입장에 대책을 고심하는 분위기다. 셀트리온, 삼성바이오에피스, SK바이오팜 등이 미국 시장에서 왕성하게 활동하고 있다. 전통제약사 중 대웅제약, 녹십자, 한미약품 등이 국내에서 생산한 의약품을 미국 시장에 판매하고 있다.셀트리온, 미국 관세 대비 올해 판매분 재고 이전...북미 매출 비중 29%22일 업계에 따르면 셀트리온은 최근 홈페이지에 ‘미국 트럼프 2기 행정부 관세 정책 관련 당사의 입장 및 대응 전략 안내’라는 입장문을 통해 “미국의 의약품 관세 부과 가능성에 대해 발생 가능한 상황별로 최적의 대응 체계를 이미 구축해 놓고 있다”라고 밝혔다.셀트리온은 “미국에서 판매 예정인 회사 제품에 대해 1월 말 기준 약 9개월 분의 재고 이전을 이미 완료함에 따라 의약품 관세 부과 여부와 상관없이 올해 미국 내 판매분에 대해서는 그 영향을 최소화시킨 상황이다”라고 전했다. 현지 위탁생산(CMO) 업체를 통해 완제의약품(DP)을 생산해 오고 있으며, 이들 제조소와의 협의를 통해 추가 생산 가능 물량도 이미 확보했다는 게 셀트리온 측 설명이다.셀트리온은 “관세 부과 시 완제의약품보다 세 부담이 훨씬 낮은 원료의약품 수출에 집중하고 있으며 충분한 제조 역량을 갖춘 현지 CMO 업체들과 제품 생산 협력 방안을 협의하고 있다”라고 설명했다.셀트리온 지역별 매출(단위: 십억원, 자료: 셀트리온) 최근 도널드 트럼프 미국 대통령이 관세 부과 대상에 의약품도 포함될 것을 천명하자 대책 모색에 나선 모습이다. 도널트 트럼프 대통령은 “한 달 안에 자동차, 반도체, 의약품, 목재 등에 대해 관세를 발표할 것”이라고 의약품 관세 부과 방안을 기정사실화했다.셀트리온은 미국에서 총 8건의 의약품 허가 성과를 거뒀다. 셀트리온은 미국 시장에 지난 2016년 레미케이드 바이오시밀러 인플렉트라가 처음으로 허가 관문을 통과했다. 2018년 트룩시마와 허쥬마가 미국 식품의약품국(FDA)의 품목허가를 받았다. 트룩시마와 허쥬마의 오리지널 의약품은 맙테라와 허셉틴이다.셀트리온은 2022년 9월 FDA로부터 아바스틴 바이오시밀러 베그젤마의 판매허가를 획득했고 2023년 휴미라의 바이오시밀러 유플라이마가 FDA 허가를 통과했다. 셀트리온은 2023년 8월 8월 램시마의 피하주사(SC) 제형 짐펜트라가 FDA로부터 신약으로 판매 허가를 획득했다. 지난해 12월 자가면역질환치료제 스텔라라의 바이오시밀러 스테키마의 FDA 허가를 승인받았고 올해 1월 악템라의 바이오시밀러 앱토즈마가 미국 허가 관문을 넘었다.지난해 3분기 셀트리온의 해외 매출 8100억원 중 미국을 포함한 북미 시장 매출은 2328억원으로 28.7%를 차지했다. 작년 3분기 누적 셀트리온의 북미 매출은 7502억원을 기록했다. 셀트리온은 인플렉트라가 작년 3분기 미국 시장에서 27%의 점유율을 나타냈다.삼성로직스, 미국 매출 비중 24%...삼성에피스, 미국 허가 10건 관세 영향권삼성바이오로직스도 미국 시장 매출이 큰 제약바이오기업이다. 삼성바이오로직스는 원료의약품 바이오의약품 위탁 생산(CMO)과 위탁 개발(CDO)이 주력 사업이다.삼성바이오로직스는 현재 4개 바이오의약품 공장을 가동 중이다. 2022년 10월 착공 23개월만에 단일공장 기준 세계 최대 생산능력(24만리터)을 갖춘 4공장을 가동했다. 삼성바이오로직스는 기존 3공장(1공장 3만리터, 2공장 15만4000리터, 3공장 18만리터)와 함께 총 60만4000리터 규모의 생산시설을 확보했다.삼성바이오로직스 지역별 매출(단위: 억원, 자료: 금융감독원) 삼성바이오로직스는 작년 3분기 누적 매출 3조2909억원 중 미국 지역 매출은 7881억원으로 23.9%를 차지했다. 삼성바이오로직스의 미국 매출 비중은 2022년과 2023년 각각 28.5%, 26.3%를 기록했다. 삼성바이오로직스는 CDMO 고객사 소재 기준으로 지역 매출을 산출한다.삼성바이오로직스의 바이오시밀러 자회사 삼성바이오에피스도 미국 관세 부과 영향권에 포함될 전망이다.삼성바이오에피스는 2019년부터 미국 시장에 10종의 바이오시밀러를 승인받았다. 지난 2019년 허셉틴, 엔브렐, 휴미라, 루센티스 등 4개 제품의 바이오시밀러를 FDA로부터 허가받았다. 2019년 1월 허셉틴 바이오시밀러 온트루잔트의 미국 판매승인을 받았고 4월과 7월 에티코보와 하드리마를 허가받았다. 에티코보와 하드리마의 오리지널 제품은 각각 엔브렐과 휴미라다. 삼성바이오에피스는 2021년 9월 루센티스의 바이오시밀러 바이우비즈를 미국에서 허가받았다.삼성바이오에피스는 지난해부터 아일리아, 스텔라라, 솔리리스, 프롤리아, 엑스지바 등 5개의 영역에서 바이오시밀러를 추가로 FDA로부터 허가받았다.지난 2023년 삼성바이오에피스의 매출 1조203억원 중 유럽 매출이 6052억원으로 59.2%를 차지했고 유럽 이외 지역은 4161억원으로 48.8%를 차지했다. 삼성바이오에피스의 유럽 이외 지역 매출 중 미국 비중이 가장 크다.삼성바이오에피스의 바이오시밀러는 덴마크 후지필름 바이오 공장과 삼성바이오로직스에서 원료의약품을 생산하고 해외 CMO 파트너 기업에서 완제의약품을 생산해 국내외 시장에 판매하는 구조다. 삼성바이오에피스의 바이오시밀러 미국 판매는 바이오젠, 오가논, 테바 등 해외 파트너 업체들이 담당한다.SK바팜 엑스코프리, 국내 원료·캐나다 완제 생산...미국 누적 매출 9695억원SK바이오팜은 국내 개발 신약 중 미국에서 가장 많은 매출을 기록 중이다.SK바이오팜은 지난 2019년 11월 뇌전증신약 세노바메이트를 '엑스코프리‘라는 제품명으로 FDA 허가를 받았다. 2020년 5월부터 미국 현지법인 SK라이프사이언스를 통해 직접 판매하고 있다. 세노바메이트는 부분발작 증상을 보이는 성인 뇌전증 환자에게 처방되는 제품으로 SK바이오팜이 초기 개발부터 미국식품의약국(FDA) 허가까지 전 과정을 독자적으로 수행했다.SK바이오팜의 국내 관계사 SK바이오텍이 엑스코프리의 원료의약품을 생산하고 캐니다 CMO 파트너 업체가 완제의약품을 생산·공급하는 구조다.지난해 엑스코프리의 미국 매출은 4387억원으로 전년대비 62.1% 늘었다.엑스코프리는 2020년 2분기 첫 매출 21억원을 발생한 이후 매 분기 성장세를 지속하고 있다. 지난해 2분기 매출 1000억원을 넘어섰고 작년 4분기에는 1293억원으로 상승했다. 작년 4분기 매출은 전년동기대비 66.4% 증가했고 2년 전과 비교하면 159.6% 확대됐다. 엑스코프리의 미국 누적 매출은 9695억원에 달했다.분기별 엑스코프리 미국 매출(단위: 억원, 자료: SK바이오팜) 미국의 의약품 관세 부과 여파에 따라 엑스코프리의 완제의약품 판매 장소가 변경될 가능성도 배제할 수 없다. SK는 그룹 차원에서 미국에 의약품 생산기지를 갖추고 있다. 2020년 1월 미국 캘리포니아주에 설립된 SK팜테코는 SK그룹의 의약품 위탁생산(CMO)을 총괄하는 법인이다. SK팜테코는 SK바이오텍, SK바이오텍아일랜드, 앰팩(AMPAC), 이포스케시, CBM 등 5개 법인을 통합 운영한다. 이중 엠팩은 미국 합성의약품 생산기지로 캘리포니아, 텍사스, 버지니아주 등에 생산시설을 보유 중이다.대웅제약·녹십자·한미약품, 국내 생산 의약품 미국 공급...유한 렉라자는 현지 생산전통제약사 중 대웅제약의 미국 시장 수출이 가장 활발하다. 대웅제약은 자체개발 보툴리눔독소제제 나보타를 미국에서 판매 중이다. 지난 2019년 파트너사 에볼루스를 통해 FDA 허가를 받았다. 나보타는 대웅제약의 향남공장에서 생산해 미국에 공급된다.지난해 나보타의 매출은 1864억원으로 전년대비 26.8% 증가했다. 지난 2021년 796억원과 비교하면 3년새 134.2% 치솟았다.분기별 나보타 매출 추이(단위: 억원, 자료: 대웅제약) 나보타의 수출 실적이 급증했다. 지난 2021년 나보타의 수출실적은 492억원을 기록했는데 이듬해 2배 이상 증가한 1099억원으로 상승하며 처음으로 1000억원을 넘어섰다. 2023년과 지난해 나보타의 수출액은 각각 1174억원, 1560억원으로 늘었다. 작년 나보타의 수출실적은 3년 전보다 3배 이상 확대됐다. 지난 3년간 나보타의 수출 실적은 총 3833억원에 달했다.지난해 나보타의 매출에서 수출이 차지하는 비중은 83.7%로 집계됐다. 나보타의 해외 매출이 내수 매출보다 5배 이상 많았다. 나보타의 수출 비중이 80%를 넘어선 것은 지난해가 처음이다. 지난 2021년 나보타의 수출 비중은 61.8%에서 3년 만에 20%포인트 이상 상승했다. 지난해 1분기부터 4분기 연속 수출이 80%를 상회하며 해외 판매 비중이 압도적이다. 나보타의 해외 판매 중 미국 시장 비중이 가장 크다.2024년 4분기 녹십자 해외 매출(단위: 억원, 자료: 녹십자)녹십자는 지난해부터 혈액제제를 본격적으로 미국에 판매하기 시작했다. 녹십자는 지난 2023년 12월 FDA로부터 혈액제제 알리그로를 허가받았다. 알리글로는 혈장분획으로부터 정제된 액상형 면역글로불린제제다. 선천성 면역결핍증, 면역성 혈소판감소증과 같은 1차성 면역결핍 질환 치료에 사용된다.녹십자 혈액제제는 알리글로의 미국 판매가 시작되면서 수출 실적이 급증했다. 녹십자의 지난해 4분기 혈액제제 수출액은 814억원으로 전년동기 421억원 93.4% 늘었다. 녹십자는 작년 7월 알리글로의 초도 물량을 선적 완료하며 본격적인 판매에 나섰다. 지난해 2분기 녹십자 혈액제제 매출은 906원을 기록했는데 3분기에는 1366억원으로 50.8% 늘었고 4분기에도 상승세를 이어갔다. 알리글로의 미국 판매가 시작되면서 혈액제제 매출이 2분기 만에 78.5% 증가했다.당초 녹십자는 미국의 혈액원으로부터 혈액을 구매한 이후 오창 공장에서 알리글로를 생산했다. 녹십자는 최근 미국 혈액원 ABO홀딩스 인수했다. 녹십자가 ABO홀딩스로부터 공급받은 혈액으로 국내 오창 공장에서 알리글로를 생산해 미국에서 판매하는 방식이다.한미약품은 지난 2022년 자체개발한 호중구감소증치료제 롤론티스가 롤베돈이라는 제품명으로 FDA 허가를 획득했다. 롤베돈은 지난 2012년 한미약품이 스펙트럼파마슈티컬즈에 기술이전한 바이오신약이다. 골수억제성 항암화학요법을 적용 받는 암환자에게 호중구감소증 치료 또는 예방 용도로 투여된다. 스펙트럼은 2023년 4월 중추신경계·통증·염증 전문 제약사 어썰티오홀딩스에 인수됐다. 롤베돈은 한미약품의 평택 바이오플랜트에서 생산된다. 롤베돈은 2023년 미국에서 4570만달러의 매출을 올렸고 작년 3분기까지 누적 매출은 4460만달러로 집계됐다.유한양행의 항암신약 렉라자는 파트너사 얀센이 현지에서 생산하는 제품을 판매하는 특성상 미국 의약품 관세 영향을 받지 않는다. 렉라자는 2021년 1월 국내 개발 31호 신약으로 허가 받은 비소세포폐암 치료제다. 유한양행은 지난 2018년 11월 얀센바이오테크에 렉라자를 기술수출했고 지난해 FDA 관문을 통과했다.미국 식품의약품국(FDA)은 8월 렉라자를 리브리반트와의 병용요법으로 상피세포성장인자수용체(EGFR) 엑손 19 결실 또는 엑손 21 L858R 치환 변이가 확인된 국소 진행성 또는 전이성 비소세포폐암(NSCLC) 성인 환자의 1차 치료제로 승인했다.트럼프 발 관세태풍2025-02-21 06:20:37천승현

미국 의약품 관세 촉각...수출 많은 제약·바이오기업은[데일리팜=천승현 기자] 국내 제약바이오업계가 미국 수출 의약품의 관세 부과에 촉각을 기울이고 있다. 도널드 트럼프 미국 대통령의 관세 부과 검토 입장에 대책을 고심하는 분위기다. 셀트리온, 삼성바이오에피스, SK바이오팜 등이 미국 시장에서 왕성하게 활동하고 있다. 전통제약사 중 대웅제약, 녹십자, 한미약품 등이 국내에서 생산한 의약품을 미국 시장에 판매하고 있다.셀트리온, 미국 관세 대비 올해 판매분 재고 이전...북미 매출 비중 29%22일 업계에 따르면 셀트리온은 최근 홈페이지에 ‘미국 트럼프 2기 행정부 관세 정책 관련 당사의 입장 및 대응 전략 안내’라는 입장문을 통해 “미국의 의약품 관세 부과 가능성에 대해 발생 가능한 상황별로 최적의 대응 체계를 이미 구축해 놓고 있다”라고 밝혔다.셀트리온은 “미국에서 판매 예정인 회사 제품에 대해 1월 말 기준 약 9개월 분의 재고 이전을 이미 완료함에 따라 의약품 관세 부과 여부와 상관없이 올해 미국 내 판매분에 대해서는 그 영향을 최소화시킨 상황이다”라고 전했다. 현지 위탁생산(CMO) 업체를 통해 완제의약품(DP)을 생산해 오고 있으며, 이들 제조소와의 협의를 통해 추가 생산 가능 물량도 이미 확보했다는 게 셀트리온 측 설명이다.셀트리온은 “관세 부과 시 완제의약품보다 세 부담이 훨씬 낮은 원료의약품 수출에 집중하고 있으며 충분한 제조 역량을 갖춘 현지 CMO 업체들과 제품 생산 협력 방안을 협의하고 있다”라고 설명했다.셀트리온 지역별 매출(단위: 십억원, 자료: 셀트리온) 최근 도널드 트럼프 미국 대통령이 관세 부과 대상에 의약품도 포함될 것을 천명하자 대책 모색에 나선 모습이다. 도널트 트럼프 대통령은 “한 달 안에 자동차, 반도체, 의약품, 목재 등에 대해 관세를 발표할 것”이라고 의약품 관세 부과 방안을 기정사실화했다.셀트리온은 미국에서 총 8건의 의약품 허가 성과를 거뒀다. 셀트리온은 미국 시장에 지난 2016년 레미케이드 바이오시밀러 인플렉트라가 처음으로 허가 관문을 통과했다. 2018년 트룩시마와 허쥬마가 미국 식품의약품국(FDA)의 품목허가를 받았다. 트룩시마와 허쥬마의 오리지널 의약품은 맙테라와 허셉틴이다.셀트리온은 2022년 9월 FDA로부터 아바스틴 바이오시밀러 베그젤마의 판매허가를 획득했고 2023년 휴미라의 바이오시밀러 유플라이마가 FDA 허가를 통과했다. 셀트리온은 2023년 8월 8월 램시마의 피하주사(SC) 제형 짐펜트라가 FDA로부터 신약으로 판매 허가를 획득했다. 지난해 12월 자가면역질환치료제 스텔라라의 바이오시밀러 스테키마의 FDA 허가를 승인받았고 올해 1월 악템라의 바이오시밀러 앱토즈마가 미국 허가 관문을 넘었다.지난해 3분기 셀트리온의 해외 매출 8100억원 중 미국을 포함한 북미 시장 매출은 2328억원으로 28.7%를 차지했다. 작년 3분기 누적 셀트리온의 북미 매출은 7502억원을 기록했다. 셀트리온은 인플렉트라가 작년 3분기 미국 시장에서 27%의 점유율을 나타냈다.삼성로직스, 미국 매출 비중 24%...삼성에피스, 미국 허가 10건 관세 영향권삼성바이오로직스도 미국 시장 매출이 큰 제약바이오기업이다. 삼성바이오로직스는 원료의약품 바이오의약품 위탁 생산(CMO)과 위탁 개발(CDO)이 주력 사업이다.삼성바이오로직스는 현재 4개 바이오의약품 공장을 가동 중이다. 2022년 10월 착공 23개월만에 단일공장 기준 세계 최대 생산능력(24만리터)을 갖춘 4공장을 가동했다. 삼성바이오로직스는 기존 3공장(1공장 3만리터, 2공장 15만4000리터, 3공장 18만리터)와 함께 총 60만4000리터 규모의 생산시설을 확보했다.삼성바이오로직스 지역별 매출(단위: 억원, 자료: 금융감독원) 삼성바이오로직스는 작년 3분기 누적 매출 3조2909억원 중 미국 지역 매출은 7881억원으로 23.9%를 차지했다. 삼성바이오로직스의 미국 매출 비중은 2022년과 2023년 각각 28.5%, 26.3%를 기록했다. 삼성바이오로직스는 CDMO 고객사 소재 기준으로 지역 매출을 산출한다.삼성바이오로직스의 바이오시밀러 자회사 삼성바이오에피스도 미국 관세 부과 영향권에 포함될 전망이다.삼성바이오에피스는 2019년부터 미국 시장에 10종의 바이오시밀러를 승인받았다. 지난 2019년 허셉틴, 엔브렐, 휴미라, 루센티스 등 4개 제품의 바이오시밀러를 FDA로부터 허가받았다. 2019년 1월 허셉틴 바이오시밀러 온트루잔트의 미국 판매승인을 받았고 4월과 7월 에티코보와 하드리마를 허가받았다. 에티코보와 하드리마의 오리지널 제품은 각각 엔브렐과 휴미라다. 삼성바이오에피스는 2021년 9월 루센티스의 바이오시밀러 바이우비즈를 미국에서 허가받았다.삼성바이오에피스는 지난해부터 아일리아, 스텔라라, 솔리리스, 프롤리아, 엑스지바 등 5개의 영역에서 바이오시밀러를 추가로 FDA로부터 허가받았다.지난 2023년 삼성바이오에피스의 매출 1조203억원 중 유럽 매출이 6052억원으로 59.2%를 차지했고 유럽 이외 지역은 4161억원으로 48.8%를 차지했다. 삼성바이오에피스의 유럽 이외 지역 매출 중 미국 비중이 가장 크다.삼성바이오에피스의 바이오시밀러는 덴마크 후지필름 바이오 공장과 삼성바이오로직스에서 원료의약품을 생산하고 해외 CMO 파트너 기업에서 완제의약품을 생산해 국내외 시장에 판매하는 구조다. 삼성바이오에피스의 바이오시밀러 미국 판매는 바이오젠, 오가논, 테바 등 해외 파트너 업체들이 담당한다.SK바팜 엑스코프리, 국내 원료·캐나다 완제 생산...미국 누적 매출 9695억원SK바이오팜은 국내 개발 신약 중 미국에서 가장 많은 매출을 기록 중이다.SK바이오팜은 지난 2019년 11월 뇌전증신약 세노바메이트를 '엑스코프리‘라는 제품명으로 FDA 허가를 받았다. 2020년 5월부터 미국 현지법인 SK라이프사이언스를 통해 직접 판매하고 있다. 세노바메이트는 부분발작 증상을 보이는 성인 뇌전증 환자에게 처방되는 제품으로 SK바이오팜이 초기 개발부터 미국식품의약국(FDA) 허가까지 전 과정을 독자적으로 수행했다.SK바이오팜의 국내 관계사 SK바이오텍이 엑스코프리의 원료의약품을 생산하고 캐니다 CMO 파트너 업체가 완제의약품을 생산·공급하는 구조다.지난해 엑스코프리의 미국 매출은 4387억원으로 전년대비 62.1% 늘었다.엑스코프리는 2020년 2분기 첫 매출 21억원을 발생한 이후 매 분기 성장세를 지속하고 있다. 지난해 2분기 매출 1000억원을 넘어섰고 작년 4분기에는 1293억원으로 상승했다. 작년 4분기 매출은 전년동기대비 66.4% 증가했고 2년 전과 비교하면 159.6% 확대됐다. 엑스코프리의 미국 누적 매출은 9695억원에 달했다.분기별 엑스코프리 미국 매출(단위: 억원, 자료: SK바이오팜) 미국의 의약품 관세 부과 여파에 따라 엑스코프리의 완제의약품 판매 장소가 변경될 가능성도 배제할 수 없다. SK는 그룹 차원에서 미국에 의약품 생산기지를 갖추고 있다. 2020년 1월 미국 캘리포니아주에 설립된 SK팜테코는 SK그룹의 의약품 위탁생산(CMO)을 총괄하는 법인이다. SK팜테코는 SK바이오텍, SK바이오텍아일랜드, 앰팩(AMPAC), 이포스케시, CBM 등 5개 법인을 통합 운영한다. 이중 엠팩은 미국 합성의약품 생산기지로 캘리포니아, 텍사스, 버지니아주 등에 생산시설을 보유 중이다.대웅제약·녹십자·한미약품, 국내 생산 의약품 미국 공급...유한 렉라자는 현지 생산전통제약사 중 대웅제약의 미국 시장 수출이 가장 활발하다. 대웅제약은 자체개발 보툴리눔독소제제 나보타를 미국에서 판매 중이다. 지난 2019년 파트너사 에볼루스를 통해 FDA 허가를 받았다. 나보타는 대웅제약의 향남공장에서 생산해 미국에 공급된다.지난해 나보타의 매출은 1864억원으로 전년대비 26.8% 증가했다. 지난 2021년 796억원과 비교하면 3년새 134.2% 치솟았다.분기별 나보타 매출 추이(단위: 억원, 자료: 대웅제약) 나보타의 수출 실적이 급증했다. 지난 2021년 나보타의 수출실적은 492억원을 기록했는데 이듬해 2배 이상 증가한 1099억원으로 상승하며 처음으로 1000억원을 넘어섰다. 2023년과 지난해 나보타의 수출액은 각각 1174억원, 1560억원으로 늘었다. 작년 나보타의 수출실적은 3년 전보다 3배 이상 확대됐다. 지난 3년간 나보타의 수출 실적은 총 3833억원에 달했다.지난해 나보타의 매출에서 수출이 차지하는 비중은 83.7%로 집계됐다. 나보타의 해외 매출이 내수 매출보다 5배 이상 많았다. 나보타의 수출 비중이 80%를 넘어선 것은 지난해가 처음이다. 지난 2021년 나보타의 수출 비중은 61.8%에서 3년 만에 20%포인트 이상 상승했다. 지난해 1분기부터 4분기 연속 수출이 80%를 상회하며 해외 판매 비중이 압도적이다. 나보타의 해외 판매 중 미국 시장 비중이 가장 크다.2024년 4분기 녹십자 해외 매출(단위: 억원, 자료: 녹십자)녹십자는 지난해부터 혈액제제를 본격적으로 미국에 판매하기 시작했다. 녹십자는 지난 2023년 12월 FDA로부터 혈액제제 알리그로를 허가받았다. 알리글로는 혈장분획으로부터 정제된 액상형 면역글로불린제제다. 선천성 면역결핍증, 면역성 혈소판감소증과 같은 1차성 면역결핍 질환 치료에 사용된다.녹십자 혈액제제는 알리글로의 미국 판매가 시작되면서 수출 실적이 급증했다. 녹십자의 지난해 4분기 혈액제제 수출액은 814억원으로 전년동기 421억원 93.4% 늘었다. 녹십자는 작년 7월 알리글로의 초도 물량을 선적 완료하며 본격적인 판매에 나섰다. 지난해 2분기 녹십자 혈액제제 매출은 906원을 기록했는데 3분기에는 1366억원으로 50.8% 늘었고 4분기에도 상승세를 이어갔다. 알리글로의 미국 판매가 시작되면서 혈액제제 매출이 2분기 만에 78.5% 증가했다.당초 녹십자는 미국의 혈액원으로부터 혈액을 구매한 이후 오창 공장에서 알리글로를 생산했다. 녹십자는 최근 미국 혈액원 ABO홀딩스 인수했다. 녹십자가 ABO홀딩스로부터 공급받은 혈액으로 국내 오창 공장에서 알리글로를 생산해 미국에서 판매하는 방식이다.한미약품은 지난 2022년 자체개발한 호중구감소증치료제 롤론티스가 롤베돈이라는 제품명으로 FDA 허가를 획득했다. 롤베돈은 지난 2012년 한미약품이 스펙트럼파마슈티컬즈에 기술이전한 바이오신약이다. 골수억제성 항암화학요법을 적용 받는 암환자에게 호중구감소증 치료 또는 예방 용도로 투여된다. 스펙트럼은 2023년 4월 중추신경계·통증·염증 전문 제약사 어썰티오홀딩스에 인수됐다. 롤베돈은 한미약품의 평택 바이오플랜트에서 생산된다. 롤베돈은 2023년 미국에서 4570만달러의 매출을 올렸고 작년 3분기까지 누적 매출은 4460만달러로 집계됐다.유한양행의 항암신약 렉라자는 파트너사 얀센이 현지에서 생산하는 제품을 판매하는 특성상 미국 의약품 관세 영향을 받지 않는다. 렉라자는 2021년 1월 국내 개발 31호 신약으로 허가 받은 비소세포폐암 치료제다. 유한양행은 지난 2018년 11월 얀센바이오테크에 렉라자를 기술수출했고 지난해 FDA 관문을 통과했다.미국 식품의약품국(FDA)은 8월 렉라자를 리브리반트와의 병용요법으로 상피세포성장인자수용체(EGFR) 엑손 19 결실 또는 엑손 21 L858R 치환 변이가 확인된 국소 진행성 또는 전이성 비소세포폐암(NSCLC) 성인 환자의 1차 치료제로 승인했다.트럼프 발 관세태풍2025-02-21 06:20:37천승현 -

레켐비 유지요법, FDA 추가 승인…시장판도 변화 예고[데일리팜=황병우 기자] 알츠하이머 치료제 레켐비(레카네맙)가 미국 식품의약국(FDA) 허가 확대를 통해 글로벌 시장 점유율을 넓혀 나갈 것으로 관측된다.#i관련업계에 따르면 최근 FDA는 레켐비의 유지요법에 대한 추가 생물학적제제 허가신청(sBLA)을 승인했다.레켐비는 에자이와 바이오젠이 개발한 알츠하이머 치료제다. 경도인지장애(MCI) 또는 경증의 치매가 있는 알츠하이머병(초기 알츠하이머병) 환자의 치료제로 승인받았다.지난 2023년 1월 FDA로부터 가속승인된 이후 추가 임상을 거쳐 같은 해 7월 정식 승인됐다. 이후 8월에는 일본에서 허가됐으며, 지난해 1월과 5월에는 중국과 한국에서 허가받았다.이번 FDA 승인에 따라 8개월 동안 2주에 1회 투여하는 개시 단계 이후 4주에 1회 유지요법으로 전환하거나 2주에 1회 요법으로 선택할 수 있게 됐다.FDA 허가는 2상 연구(Study 201)와 관련 장기 연장 연구, Clarity AD 임상시험(Study 301)과 관련 장기 연장 연구에서 관찰된 데이터의 모델링을 기반으로 이뤄졌다.모델링 시뮬레이션에 따르면 18개월 동안 2주에 1회 치료 이후 4주에 1회 유지요법으로 전환했을 때 치료의 임상적 및 바이오마커 혜택이 유지될 것으로 예측됐다.투여 기간이 늘어남에 따라 가장 기대되는 혜택은 환자 치료 편의성이다. 기존 치료 방식은 2주마다 1번씩 투여해야 했으나, 2배인 4주에 1번으로 늘어나는 만큼 환자 부담이 줄고 치료 지속성이 증가할 것으로 보인다.특히 레켐비의 FDA 허가 확대는 글로벌 제약시장에서 경쟁력을 강화하는 요소가 될 것으로 예상된다.에자이 실적발표 기준 레켐비 매출변화 추이 에자이 실적 자료에 따르면 레켐비의 지난해 3분기 매출은 100억엔(약 920억원)으로 전년 동기 3억엔(약 28억) 대비 3233.3% 늘었다. 2023년 본격적으로 시장에 등장한 레켐비는 글로벌 출시 후 합산 매출 206억엔(약 1900억원)을 기록하며 순항 중이다.현재 레켐비는 릴리의 알츠하이머 치료제 키순라(도나네맙)와 시장에서 경쟁하고 있다. 키순라는 레켐비 대비 높은 인지기능 저하 속도 지연 효과를 보이고, 월 1회 투여 방식으로 치료 편의성이 높은 점이 강점이다.이런 상황에서 레켐비의 유지요법 추가 승인은 시장에서 경쟁력을 유지하는 데 도움이 될 것으로 전망된다.또 FDA가 올해 8월 31일까지 주 1회 유지요법으로 피하 투여하는 레켐비 오토인젝터 자가 투여 주사제의 허가 여부를 결정한다고 발표하면서 시장의 기대감이 있는 상태다.레켐비 오토인젝터가 허가받으면 자동주사기를 사용해 가정에서 피하 투여할 수 있는 유일한 알츠하이머 치료제로 이름을 올리게 된다.지난 1월에 개최된 2025 JP모건 헬스케어 컨퍼런스에서 크리스 비바커(Chris Viehbacher) 바이오젠 CEO는 "일라이 릴리의 막강한 자금력을 잘 알고 있으며, 결코 경쟁사를 과소평가하지 않는다"며 "경쟁을 맞이할 준비가 되어 있고, 레켐비와 키순라가 향후 10년간 알츠하이머 치료 분야를 지배할 것"이라고 말했다.2025-02-01 06:00:00황병우

레켐비 유지요법, FDA 추가 승인…시장판도 변화 예고[데일리팜=황병우 기자] 알츠하이머 치료제 레켐비(레카네맙)가 미국 식품의약국(FDA) 허가 확대를 통해 글로벌 시장 점유율을 넓혀 나갈 것으로 관측된다.#i관련업계에 따르면 최근 FDA는 레켐비의 유지요법에 대한 추가 생물학적제제 허가신청(sBLA)을 승인했다.레켐비는 에자이와 바이오젠이 개발한 알츠하이머 치료제다. 경도인지장애(MCI) 또는 경증의 치매가 있는 알츠하이머병(초기 알츠하이머병) 환자의 치료제로 승인받았다.지난 2023년 1월 FDA로부터 가속승인된 이후 추가 임상을 거쳐 같은 해 7월 정식 승인됐다. 이후 8월에는 일본에서 허가됐으며, 지난해 1월과 5월에는 중국과 한국에서 허가받았다.이번 FDA 승인에 따라 8개월 동안 2주에 1회 투여하는 개시 단계 이후 4주에 1회 유지요법으로 전환하거나 2주에 1회 요법으로 선택할 수 있게 됐다.FDA 허가는 2상 연구(Study 201)와 관련 장기 연장 연구, Clarity AD 임상시험(Study 301)과 관련 장기 연장 연구에서 관찰된 데이터의 모델링을 기반으로 이뤄졌다.모델링 시뮬레이션에 따르면 18개월 동안 2주에 1회 치료 이후 4주에 1회 유지요법으로 전환했을 때 치료의 임상적 및 바이오마커 혜택이 유지될 것으로 예측됐다.투여 기간이 늘어남에 따라 가장 기대되는 혜택은 환자 치료 편의성이다. 기존 치료 방식은 2주마다 1번씩 투여해야 했으나, 2배인 4주에 1번으로 늘어나는 만큼 환자 부담이 줄고 치료 지속성이 증가할 것으로 보인다.특히 레켐비의 FDA 허가 확대는 글로벌 제약시장에서 경쟁력을 강화하는 요소가 될 것으로 예상된다.에자이 실적발표 기준 레켐비 매출변화 추이 에자이 실적 자료에 따르면 레켐비의 지난해 3분기 매출은 100억엔(약 920억원)으로 전년 동기 3억엔(약 28억) 대비 3233.3% 늘었다. 2023년 본격적으로 시장에 등장한 레켐비는 글로벌 출시 후 합산 매출 206억엔(약 1900억원)을 기록하며 순항 중이다.현재 레켐비는 릴리의 알츠하이머 치료제 키순라(도나네맙)와 시장에서 경쟁하고 있다. 키순라는 레켐비 대비 높은 인지기능 저하 속도 지연 효과를 보이고, 월 1회 투여 방식으로 치료 편의성이 높은 점이 강점이다.이런 상황에서 레켐비의 유지요법 추가 승인은 시장에서 경쟁력을 유지하는 데 도움이 될 것으로 전망된다.또 FDA가 올해 8월 31일까지 주 1회 유지요법으로 피하 투여하는 레켐비 오토인젝터 자가 투여 주사제의 허가 여부를 결정한다고 발표하면서 시장의 기대감이 있는 상태다.레켐비 오토인젝터가 허가받으면 자동주사기를 사용해 가정에서 피하 투여할 수 있는 유일한 알츠하이머 치료제로 이름을 올리게 된다.지난 1월에 개최된 2025 JP모건 헬스케어 컨퍼런스에서 크리스 비바커(Chris Viehbacher) 바이오젠 CEO는 "일라이 릴리의 막강한 자금력을 잘 알고 있으며, 결코 경쟁사를 과소평가하지 않는다"며 "경쟁을 맞이할 준비가 되어 있고, 레켐비와 키순라가 향후 10년간 알츠하이머 치료 분야를 지배할 것"이라고 말했다.2025-02-01 06:00:00황병우 -

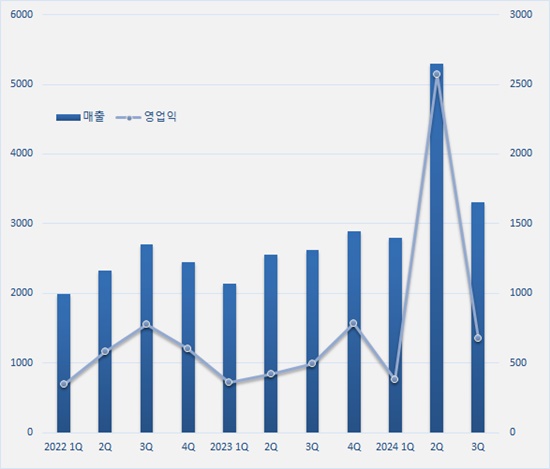

삼성에피스, 역대 최대 실적…시밀러 개발 효과 빛났다[데일리팜=황병우 기자] 삼성바이오에피스가 지난해 바이오시밀러 허가와 판매 성과에 힘입어 역대 최대 실적을 달성했다.지난 22일 삼성바이오로직스 실적발표에 따르면, 삼성바이오에피스는 지난해 연간 매출 1조5377억원과 영업이익 4354억원을 기록했다.삼성바이오에피스 사옥이는 국내 의약품 개발사 중 최단기간 매출 1조원을 달성했던 2023년 연간 실적(매출 1조 203억원, 영업이익 2054억원) 대비 매출과 영업이익이 각각 51%, 112% 증가한 역대 최대 실적이다.높은 매출 성장에는 글로벌 시장에서 바이오시밀러 허가 및 판매 성과가 긍정적인 영향을 미친 것으로 분석된다.삼성바이오에피스는 올해도 세계 최대 시장 미국 공략을 필두로 제품 판매를 확대하여 지속적인 성장세를 이어갈 계획이다. 미국 신제품 출시 예고…글로벌 시장 판매 확대 정조준삼성바이오에피스는 현재 국내에서 9종, 유럽에서 8종, 미국에서 4종의 바이오시밀러를 판매하고 있으며, 연내 미국에 신제품 2종의 출시를 준비하고 있다특히 지난해에는 바이오젠, 오가논과의 파트너십으로 해외 시장에 판매 중인 제품 6종(엔브렐‧휴미라‧레미케이드‧허셉틴‧아바스틴‧루센티스 바이오시밀러)의 3분기 누적 시장 매출이 10억9060만달러(1조5670억원) 지난해 같은 기간보다 12% 증가했다.또한 지난해 7월 산도스를 통해 유럽에 출시한 스텔라라 바이오시밀러는 바이오시밀러 시장 내 점유율 1위인 43%를 기록 중이며, 2023년 7월부터 유럽에서 직접 판매하고 있는 솔리리스 바이오시밀러도 다수의 입찰을 수주하는 등 글로벌 시장에서 전 제품의 공급을 확대했다.이밖에도 삼성바이오에피스는 산도스와 스텔라라 바이오시밀러(피즈치바)를, 테바와 솔리리스 바이오시밀러(에피스클리)를 미국 시장에 판매하는 파트너십을 체결하는 등 오리지널 제약사와의 특허 합의에 따라 올해 상반기 내 미국 시장 출시가 가능한 상황이다.삼성바이오에피스는 관계자는 "바이오시밀러 판매 전문성을 보유한 파트너사와 긴밀히 협력해, 적기에 제품을 출시하여 시장을 선점할 수 있도록 노력할 계획이다"고 밝혔다.삼성바이오에피스 연도별 실적 추이(단위 억원) 지난해 삼성바이오에피스의 성과에는 파트너십 제품의 마일스톤도 큰 역할을 했다.국내외에서 다수의 품목허가 성과를 기록하며 해외 시장 판권을 보유한 파트너사로부터 대규모의 마일스톤 수익을 실현했기 때문이다.마일스톤은 연구개발 성과에 대한 대가로, 별도 비용이 인식되지 않아 매출과 영업이익의 동반 고도성장을 가능하게 한다.삼성바이오에피스는 지난해 아일리아 바이오시밀러(오퓨비즈)와 스텔라라 바이오시밀러(피즈치바)의 미국‧유럽 품목허가 및 솔리리스 바이오시밀러(에피스클리)의 미국 품목허가를 받았다.또 가장 큰 제약시장인 미국에서 바이오시밀러의 제도가 우호적으로 개선되고, 시장 경쟁이 활성화되는 것도 삼성바이오에피스에는 호재다.지난해 미국 식품의약국(FDA)에서는 단일 연도로 가장 많은 18개의 품목허가를 승인하고 인터체인저블(상호호환성) 규정 개정을 추진하는 등 바이오시밀러 시장 활성화 및 규제 완화 움직임을 나타내고 있다.미국 트럼프 행정부가 헬스케어를 포함한 국가 재정 지출 감소를 주요 공약으로 내세웠으며, 바이오시밀러의 가용성 및 경쟁력을 기존 의약품을 대체할 합리적인 대안으로 채택할 가능성이 높다.아울러 신임 대표이사로 부임한 김경아 사장의 리더십도 기대받고 있다. 바이오시밀러 개발 전 과정을 거친 김 사장은 신년사를 통해 제2의 도약을 다짐한 바 있다.삼성바이오에피스 관계자는 "김경아 사장은 바이오 각 사업 분야 최고 전문가들을 아우를 수 있는 통섭의 리더십을 보유한 리더이며, 새로운 비전 아래 삼성바이오에피스가 글로벌 바이오 기업으로 한 층 더 도약하는 계기가 마련될 것으로 기대하고 있다"고 밝혔다.2025-01-23 10:59:42황병우

삼성에피스, 역대 최대 실적…시밀러 개발 효과 빛났다[데일리팜=황병우 기자] 삼성바이오에피스가 지난해 바이오시밀러 허가와 판매 성과에 힘입어 역대 최대 실적을 달성했다.지난 22일 삼성바이오로직스 실적발표에 따르면, 삼성바이오에피스는 지난해 연간 매출 1조5377억원과 영업이익 4354억원을 기록했다.삼성바이오에피스 사옥이는 국내 의약품 개발사 중 최단기간 매출 1조원을 달성했던 2023년 연간 실적(매출 1조 203억원, 영업이익 2054억원) 대비 매출과 영업이익이 각각 51%, 112% 증가한 역대 최대 실적이다.높은 매출 성장에는 글로벌 시장에서 바이오시밀러 허가 및 판매 성과가 긍정적인 영향을 미친 것으로 분석된다.삼성바이오에피스는 올해도 세계 최대 시장 미국 공략을 필두로 제품 판매를 확대하여 지속적인 성장세를 이어갈 계획이다. 미국 신제품 출시 예고…글로벌 시장 판매 확대 정조준삼성바이오에피스는 현재 국내에서 9종, 유럽에서 8종, 미국에서 4종의 바이오시밀러를 판매하고 있으며, 연내 미국에 신제품 2종의 출시를 준비하고 있다특히 지난해에는 바이오젠, 오가논과의 파트너십으로 해외 시장에 판매 중인 제품 6종(엔브렐‧휴미라‧레미케이드‧허셉틴‧아바스틴‧루센티스 바이오시밀러)의 3분기 누적 시장 매출이 10억9060만달러(1조5670억원) 지난해 같은 기간보다 12% 증가했다.또한 지난해 7월 산도스를 통해 유럽에 출시한 스텔라라 바이오시밀러는 바이오시밀러 시장 내 점유율 1위인 43%를 기록 중이며, 2023년 7월부터 유럽에서 직접 판매하고 있는 솔리리스 바이오시밀러도 다수의 입찰을 수주하는 등 글로벌 시장에서 전 제품의 공급을 확대했다.이밖에도 삼성바이오에피스는 산도스와 스텔라라 바이오시밀러(피즈치바)를, 테바와 솔리리스 바이오시밀러(에피스클리)를 미국 시장에 판매하는 파트너십을 체결하는 등 오리지널 제약사와의 특허 합의에 따라 올해 상반기 내 미국 시장 출시가 가능한 상황이다.삼성바이오에피스는 관계자는 "바이오시밀러 판매 전문성을 보유한 파트너사와 긴밀히 협력해, 적기에 제품을 출시하여 시장을 선점할 수 있도록 노력할 계획이다"고 밝혔다.삼성바이오에피스 연도별 실적 추이(단위 억원) 지난해 삼성바이오에피스의 성과에는 파트너십 제품의 마일스톤도 큰 역할을 했다.국내외에서 다수의 품목허가 성과를 기록하며 해외 시장 판권을 보유한 파트너사로부터 대규모의 마일스톤 수익을 실현했기 때문이다.마일스톤은 연구개발 성과에 대한 대가로, 별도 비용이 인식되지 않아 매출과 영업이익의 동반 고도성장을 가능하게 한다.삼성바이오에피스는 지난해 아일리아 바이오시밀러(오퓨비즈)와 스텔라라 바이오시밀러(피즈치바)의 미국‧유럽 품목허가 및 솔리리스 바이오시밀러(에피스클리)의 미국 품목허가를 받았다.또 가장 큰 제약시장인 미국에서 바이오시밀러의 제도가 우호적으로 개선되고, 시장 경쟁이 활성화되는 것도 삼성바이오에피스에는 호재다.지난해 미국 식품의약국(FDA)에서는 단일 연도로 가장 많은 18개의 품목허가를 승인하고 인터체인저블(상호호환성) 규정 개정을 추진하는 등 바이오시밀러 시장 활성화 및 규제 완화 움직임을 나타내고 있다.미국 트럼프 행정부가 헬스케어를 포함한 국가 재정 지출 감소를 주요 공약으로 내세웠으며, 바이오시밀러의 가용성 및 경쟁력을 기존 의약품을 대체할 합리적인 대안으로 채택할 가능성이 높다.아울러 신임 대표이사로 부임한 김경아 사장의 리더십도 기대받고 있다. 바이오시밀러 개발 전 과정을 거친 김 사장은 신년사를 통해 제2의 도약을 다짐한 바 있다.삼성바이오에피스 관계자는 "김경아 사장은 바이오 각 사업 분야 최고 전문가들을 아우를 수 있는 통섭의 리더십을 보유한 리더이며, 새로운 비전 아래 삼성바이오에피스가 글로벌 바이오 기업으로 한 층 더 도약하는 계기가 마련될 것으로 기대하고 있다"고 밝혔다.2025-01-23 10:59:42황병우 -

유럽 직판, 미국 우회...삼성 솔리리스 시밀러 맞춤전략[데일리팜=차지현 기자] 삼성바이오에피스가 다국적 제약사 테바 파마슈티컬 인더스트리와 희귀질환 치료제 바이오시밀러의 미국 상업화 파트너십을 체결했다. 삼성바이오에피스는 테바를 통해 해당 바이오시밀러를 올 상반기 미국 시장에 출시할 예정이다.직접 판매에 나섰던 유럽과 달리 미국에서는 파트너사를 활용한 우회 진출 전략을 택했다는 점이 눈에 띈다. 미국 의약품 시장이 민간 보험 중심 복잡한 구조인 데다 직판에 따른 비용 부담 등을 고려한 결정이라는 분석이 나온다.삼성바이오에피스, 테바와 에피스클리 상업화 파트너십…상반기 미국 출시삼성바이오에피스 희귀질환 치료제 '에피스클리'(자료: 삼성바이오에피스) 13일 바이오 업계에 따르면 삼성바이오에피스는 최근 테바와 희귀질환 치료제 '솔리리스'(성분명 에쿨리주맙) 바이오시밀러 '에피스클리'의 미국 시장 진출을 위한 상업화 파트너십 계약을 체결했다.솔리리스는 미국 희귀질환 치료제 전문 개발사 알렉시온이 개발한 의약품이다. 2007년 3월 미국 식품의약국(FDA), 같은 해 6월 유럽연합 집행위원회(EC)로부터 품목허가를 획득했다. 이후 2021년 아스트라제네카가 알렉시온을 인수하면서 솔리리스 판권도 넘겨받았다.솔리리스 적응증은 발작성 야간 혈색소뇨증(PNH), 비정형 용혈성 요독 증후군(aHUS), 시신경 척수염 범주 질환(NMOSD) 중증근무력증(gMG) 등 희귀질환이다. 솔리리스는 2023년 전 세계 매출 31억4500만달러(약 4조원)을 기록했다. 이 가운데 미국 시장이 약 2조3000억원, 유럽 시장이 약 1조원 규모로 추산된다.에피스클리는 삼성바이오에피스가 개발한 첫 혈액학 분야 바이오시밀러다. 삼성바이오에피스는 2023년 5월 PNH를 적응증으로 에피스클리 EC 품목허가를 획득, 같은 해 7월 유럽 시장에 출시했다. 국내에서도 지난해 1월 식품의약품안전처 허가를 받은 뒤 시판 중이다. 미국의 경우 지난해 7월 FDA가 PNH와 aHUS를 적응증으로 에피스클리 품목허가를 승인했다. 지난해 11월에는 FDA로부터 gMG 적응증을 추가로 승인받았다.이번 계약에 따라 삼성바이오에피스는 테바를 통해 에피스클리를 미국 시장에 출시할 계획이다. 출시 예상 시점은 올 상반기다. 삼성바이오에피스는 에피스클리의 생산과 공급을 담당한다. 테바는 미국 내 마케팅과 영업 활동을 맡을 예정이다.이번 계약 이후 삼성바이오에피스의 해외 파트너사는 총 4곳으로 늘어난다. 삼성바이오에피스는 현재 해외 시장에서 바이오젠, 오가논, 산도스와 상업화 관련 파트너십을 맺고 있다. 파트너사가 대상 지역 내에서 계약된 제품에 대해 독점적 판매권을 갖고 계약에 따른 마일스톤과 판매 수수료 로열티를 삼성바이오에피스에 지급하는 구조다.직판 유럽과 달리 미국은 파트너십 활용, 미국 의약품 구조·비용 등 고려에피스클리는 제품명에 회사 사명이 들어간 유일한 제품이자 삼성바이오에피스의 첫 직판 제품이다. 에피스클리 적응증인 PNH와 aHUS는 희귀질환 중에서도 환자 수가 매우 적은 초희귀질환에 속한다. 삼성바이오에피스는 적은 수의 영업사원으로도 충분히 영업 활동이 가능하다고 판단, 보유 제품 중 처음으로 직판 체제를 구축하기로 했다.파트너사를 통해 유통하지 않고 직판을 하면 수수료 지출이 줄어 수익성을 높일 수 있다. 해외 진출 시 국내 기업이 협력사에 지불하는 수수료는 평균 매출의 30~40%로 알려진다. 시장 통제력을 강화할 수 있다는 점도 장점이다.유럽 시장에서 직판 효과는 조금씩 가시화하고 있다. 지난해 3분기 기준 에피스클리는 독일과 이탈리아 지역에서 에쿨리주맙 성분 바이오시밀러 시장 점유율 1위를 차지했다. 프랑스 최대 구매조합(UniHA), 네덜란드 주정부 입찰도 수주했다.삼성바이오에피스 희귀질환 치료제 '에피스클리' 해외 진출 현황(자료: 삼성바이오에피스) 그럼에도 삼성바이오에피스가 미국에서 에피스클리를 직판하지 않기로 결정한 이유는 미국의 복잡한 의약품 구조와 초기 직판에 드는 비용 등을 고려한 결과로 풀이된다. 유럽 의약품 시장은 텐더(입찰) 방식이라 비교적 진입이 쉽다. 반면 미국 의약품 시장은 민간 보험 중심의 복잡한 구조이기 때문에 직판에 나서기 쉽지 않았을 것이라는 분석이다.초기 직판 체제를 구축하는 데 드는 비용도 부담으로 작용했을 것으로 보인다. 직판 체제는 판매하는 제품이 많을수록 수익성이 증가하는 구조지만 초기에는 현지 법인을 세우고 전문 영업·마케팅 인력을 채용하기 위해 막대한 고정비를 부담해야 한다.연간 4억 오리지널 대비 저렴한 약가·제품 경쟁력 앞세워 미국 공략 속도삼성바이오에피스는 에피스클리의 가격 경쟁력과 제품 경쟁력을 앞세워 미국 시장 공략에 속도를 낸다는 목표다.솔리리스는 연간 약값이 약 4억원에 달하는 초고가 의약품이다. 에피스클리의 국내 약값은 바이알(병)당 251만원으로 책정됐다. 기존 오리지널 의약품 가격 513만원의 절반 수준이다. 이는 지난해 4월부터 새롭게 적용된 솔리리스 약값 360만원에 비해서도 약 30% 낮은 금액이다. 가격 경쟁력으로 오리지널 대비 우위에 서는 동시에 환자 접근성을 확대하겠다는 구상이다.'솔비톨 프리'도 에피스클리의 경쟁력으로 꼽힌다. 솔비톨은 의약품 안정성 제고에 도움을 주는 물질이다. 하지만 하지만 과당이나 설탕 등 과당 전구물질을 소화할 수 없는 과당 불내증 환자에게 거부 반응을 일으킬 우려가 있다. 유럽에서는 과당 불내증 환자에게 솔비톨을 포함한 의약품 투여를 금지하고 있다.미국은 솔비톨 관련 투여를 금지하는 조항은 없다. 다만 솔비톨이 일부 환자군에 거부 반응을 일으킬 우려가 있는 만큼 의료 현장에서 솔비톨이 없는 제품을 선호할 가능성이 크다는 게 업계 전문가들의 시각이다. 에피스클리의 경쟁 약물인 암젠의 솔리리스 바이오시밀러 '비켐브'에는 솔비톨이 포함돼 있다.원개발사의 특허 방어 전략은 변수다. 알렉시온은 솔리리스의 투여 편의성을 개선, 8주에 한 번 투여하는 '울토미리스'를 판매 중이다. 솔리리스와 바이오시밀러 제품은 2주마다 정맥주사로 투여하는 방식이다. 이와 관련 삼성바이오에피스 측은 의료 현장에서 여전히 솔리리스 처방 수요가 존재하는 데다 울토미리스가 진입하지 못한 시장도 많은 만큼 시장성이 충분하다고 보고 있다.삼성바이오에피스 관계자는 "테바는 미국 시장에서 폭 넓은 영업과 마케팅 인프라를 지닌 제네릭·바이오시밀러 업체"라며 "미국 시장에서 상업화 경험과 전문성을 보유하고 있기 때문에 이번 에피스클리 미국 시장 상업화 파트너사로 선정하게 됐다"고 했다.이어 이 관계자는 "솔리리스 시장 규모는 유럽보다 미국이 훨씬 크다"면서 "유럽 시장에서 에피스클리가 선전을 하고 있기 때문에 앞으로 미국 시장에서 에피스클리 성과가 더욱 기대된다"고 했다.2025-01-13 06:19:36차지현

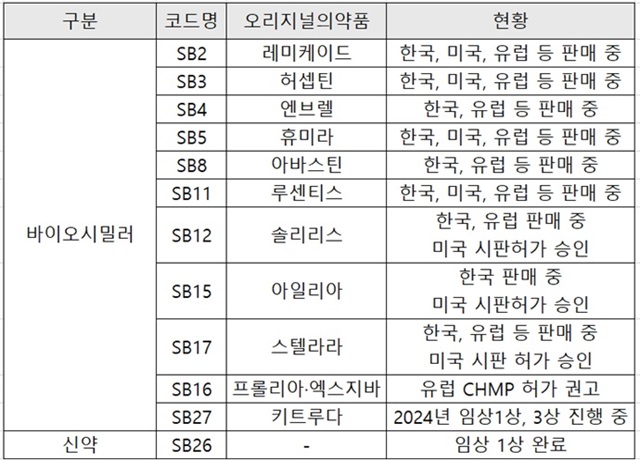

유럽 직판, 미국 우회...삼성 솔리리스 시밀러 맞춤전략[데일리팜=차지현 기자] 삼성바이오에피스가 다국적 제약사 테바 파마슈티컬 인더스트리와 희귀질환 치료제 바이오시밀러의 미국 상업화 파트너십을 체결했다. 삼성바이오에피스는 테바를 통해 해당 바이오시밀러를 올 상반기 미국 시장에 출시할 예정이다.직접 판매에 나섰던 유럽과 달리 미국에서는 파트너사를 활용한 우회 진출 전략을 택했다는 점이 눈에 띈다. 미국 의약품 시장이 민간 보험 중심 복잡한 구조인 데다 직판에 따른 비용 부담 등을 고려한 결정이라는 분석이 나온다.삼성바이오에피스, 테바와 에피스클리 상업화 파트너십…상반기 미국 출시삼성바이오에피스 희귀질환 치료제 '에피스클리'(자료: 삼성바이오에피스) 13일 바이오 업계에 따르면 삼성바이오에피스는 최근 테바와 희귀질환 치료제 '솔리리스'(성분명 에쿨리주맙) 바이오시밀러 '에피스클리'의 미국 시장 진출을 위한 상업화 파트너십 계약을 체결했다.솔리리스는 미국 희귀질환 치료제 전문 개발사 알렉시온이 개발한 의약품이다. 2007년 3월 미국 식품의약국(FDA), 같은 해 6월 유럽연합 집행위원회(EC)로부터 품목허가를 획득했다. 이후 2021년 아스트라제네카가 알렉시온을 인수하면서 솔리리스 판권도 넘겨받았다.솔리리스 적응증은 발작성 야간 혈색소뇨증(PNH), 비정형 용혈성 요독 증후군(aHUS), 시신경 척수염 범주 질환(NMOSD) 중증근무력증(gMG) 등 희귀질환이다. 솔리리스는 2023년 전 세계 매출 31억4500만달러(약 4조원)을 기록했다. 이 가운데 미국 시장이 약 2조3000억원, 유럽 시장이 약 1조원 규모로 추산된다.에피스클리는 삼성바이오에피스가 개발한 첫 혈액학 분야 바이오시밀러다. 삼성바이오에피스는 2023년 5월 PNH를 적응증으로 에피스클리 EC 품목허가를 획득, 같은 해 7월 유럽 시장에 출시했다. 국내에서도 지난해 1월 식품의약품안전처 허가를 받은 뒤 시판 중이다. 미국의 경우 지난해 7월 FDA가 PNH와 aHUS를 적응증으로 에피스클리 품목허가를 승인했다. 지난해 11월에는 FDA로부터 gMG 적응증을 추가로 승인받았다.이번 계약에 따라 삼성바이오에피스는 테바를 통해 에피스클리를 미국 시장에 출시할 계획이다. 출시 예상 시점은 올 상반기다. 삼성바이오에피스는 에피스클리의 생산과 공급을 담당한다. 테바는 미국 내 마케팅과 영업 활동을 맡을 예정이다.이번 계약 이후 삼성바이오에피스의 해외 파트너사는 총 4곳으로 늘어난다. 삼성바이오에피스는 현재 해외 시장에서 바이오젠, 오가논, 산도스와 상업화 관련 파트너십을 맺고 있다. 파트너사가 대상 지역 내에서 계약된 제품에 대해 독점적 판매권을 갖고 계약에 따른 마일스톤과 판매 수수료 로열티를 삼성바이오에피스에 지급하는 구조다.직판 유럽과 달리 미국은 파트너십 활용, 미국 의약품 구조·비용 등 고려에피스클리는 제품명에 회사 사명이 들어간 유일한 제품이자 삼성바이오에피스의 첫 직판 제품이다. 에피스클리 적응증인 PNH와 aHUS는 희귀질환 중에서도 환자 수가 매우 적은 초희귀질환에 속한다. 삼성바이오에피스는 적은 수의 영업사원으로도 충분히 영업 활동이 가능하다고 판단, 보유 제품 중 처음으로 직판 체제를 구축하기로 했다.파트너사를 통해 유통하지 않고 직판을 하면 수수료 지출이 줄어 수익성을 높일 수 있다. 해외 진출 시 국내 기업이 협력사에 지불하는 수수료는 평균 매출의 30~40%로 알려진다. 시장 통제력을 강화할 수 있다는 점도 장점이다.유럽 시장에서 직판 효과는 조금씩 가시화하고 있다. 지난해 3분기 기준 에피스클리는 독일과 이탈리아 지역에서 에쿨리주맙 성분 바이오시밀러 시장 점유율 1위를 차지했다. 프랑스 최대 구매조합(UniHA), 네덜란드 주정부 입찰도 수주했다.삼성바이오에피스 희귀질환 치료제 '에피스클리' 해외 진출 현황(자료: 삼성바이오에피스) 그럼에도 삼성바이오에피스가 미국에서 에피스클리를 직판하지 않기로 결정한 이유는 미국의 복잡한 의약품 구조와 초기 직판에 드는 비용 등을 고려한 결과로 풀이된다. 유럽 의약품 시장은 텐더(입찰) 방식이라 비교적 진입이 쉽다. 반면 미국 의약품 시장은 민간 보험 중심의 복잡한 구조이기 때문에 직판에 나서기 쉽지 않았을 것이라는 분석이다.초기 직판 체제를 구축하는 데 드는 비용도 부담으로 작용했을 것으로 보인다. 직판 체제는 판매하는 제품이 많을수록 수익성이 증가하는 구조지만 초기에는 현지 법인을 세우고 전문 영업·마케팅 인력을 채용하기 위해 막대한 고정비를 부담해야 한다.연간 4억 오리지널 대비 저렴한 약가·제품 경쟁력 앞세워 미국 공략 속도삼성바이오에피스는 에피스클리의 가격 경쟁력과 제품 경쟁력을 앞세워 미국 시장 공략에 속도를 낸다는 목표다.솔리리스는 연간 약값이 약 4억원에 달하는 초고가 의약품이다. 에피스클리의 국내 약값은 바이알(병)당 251만원으로 책정됐다. 기존 오리지널 의약품 가격 513만원의 절반 수준이다. 이는 지난해 4월부터 새롭게 적용된 솔리리스 약값 360만원에 비해서도 약 30% 낮은 금액이다. 가격 경쟁력으로 오리지널 대비 우위에 서는 동시에 환자 접근성을 확대하겠다는 구상이다.'솔비톨 프리'도 에피스클리의 경쟁력으로 꼽힌다. 솔비톨은 의약품 안정성 제고에 도움을 주는 물질이다. 하지만 하지만 과당이나 설탕 등 과당 전구물질을 소화할 수 없는 과당 불내증 환자에게 거부 반응을 일으킬 우려가 있다. 유럽에서는 과당 불내증 환자에게 솔비톨을 포함한 의약품 투여를 금지하고 있다.미국은 솔비톨 관련 투여를 금지하는 조항은 없다. 다만 솔비톨이 일부 환자군에 거부 반응을 일으킬 우려가 있는 만큼 의료 현장에서 솔비톨이 없는 제품을 선호할 가능성이 크다는 게 업계 전문가들의 시각이다. 에피스클리의 경쟁 약물인 암젠의 솔리리스 바이오시밀러 '비켐브'에는 솔비톨이 포함돼 있다.원개발사의 특허 방어 전략은 변수다. 알렉시온은 솔리리스의 투여 편의성을 개선, 8주에 한 번 투여하는 '울토미리스'를 판매 중이다. 솔리리스와 바이오시밀러 제품은 2주마다 정맥주사로 투여하는 방식이다. 이와 관련 삼성바이오에피스 측은 의료 현장에서 여전히 솔리리스 처방 수요가 존재하는 데다 울토미리스가 진입하지 못한 시장도 많은 만큼 시장성이 충분하다고 보고 있다.삼성바이오에피스 관계자는 "테바는 미국 시장에서 폭 넓은 영업과 마케팅 인프라를 지닌 제네릭·바이오시밀러 업체"라며 "미국 시장에서 상업화 경험과 전문성을 보유하고 있기 때문에 이번 에피스클리 미국 시장 상업화 파트너사로 선정하게 됐다"고 했다.이어 이 관계자는 "솔리리스 시장 규모는 유럽보다 미국이 훨씬 크다"면서 "유럽 시장에서 에피스클리가 선전을 하고 있기 때문에 앞으로 미국 시장에서 에피스클리 성과가 더욱 기대된다"고 했다.2025-01-13 06:19:36차지현 -