녹십자그룹, 두 달새 1744억 투자...깨어난 M&A 먹성

- 천승현

- 2025-02-14 06:19:41

-

가

- 가

- 가

- 가

- 가

- 가

- 녹십자웰빙, 400억 투자 보툴리눔업체 이니바이오 인수

- 녹십자, 작년 12월 1380억 들여 미국 혈액원 인수...알리글로 원료 공급처 확보

- 2021년 2088억 투자 유비케어 인수 이후 대규모 투자 단행...새 먹거리 발굴

- PR

- 전국 지역별 의원·약국 매출&상권&입지를 무료로 검색하세요!!

- 데일리팜맵 바로가기

[데일리팜=천승현 기자] 녹십자그룹이 새 먹거리 확보를 위한 인수합병(M&A) 행보를 가동했다. 최근 들어 혈액원과 보툴리눔독소제제 기업 인수에 1744억원을 투입했다. 지난 2020년 2000억원대 규모 유비케어 인수 이후 투자 본능을 적극적으로 가동하며 신규 성장동력 발굴과 글로벌 진출에 속도를 내고 있다.

녹십자웰빙, 400억 투자 이니바이오 인수...보툴리눔제제 시장 진출

녹십자웰빙이 400억원을 들여 이니바이오의 주식 127만250주를 현금 취득한다. 녹십자웰빙은 이니바이오 구주 57만250주를 155억원에 취득하고, 신주 70만주를 제3자배정 유상증자에 참여하는 방식으로 245억원에 매입한다. 계약 상대방은 안림파트너스외 27명이다. 녹십자웰빙은 포휴먼라이프웰빙 1호 사모투자 합자회사를 대상으로 200억원 규모의 전환사채(CB)를 발행하고 투자 재원 일부를 조달한다.

녹십자웰빙은 영양주사제와 건강기능식품을 주력으로 담당하는 업체다. 녹십자가 22.08%의 지분을 보유한 최대 주주다. 녹십자홀딩스는 녹십자웰빙의 지분 12.39%를 보유 중이다.

지난 2017년 설립된 아니바이오는 보툴리눔독소제제 사업을 진행 중이다. 이니보의 보툴리눔독소제제 균주는 스웨덴의 미생물 분양 기관이자 균주 은행인 CCUG(Culture Collection University of Gothenbur)에서 도입했다. 특허받은 순도 100%의 제품 생산 기술력, 다수의 해외 네트워크, 미국과 유럽 승인이 가능한 생산시설을 보유하고 있다는 게 회사 측 평가다. 이니바이오는 지난 2023년 말 기준 Jade Aesthetic과 BJ RUIZHI PTE가 각각 10.40%, 10.22%의 지분율 보유했다. 일동제약이 이니바이오의 지분 6.36%를 보유 중이다.

녹십자웰빙 측은 “보툴리눔독소제제에 특화된 기업인 이니바이오 인수를 통해 에스테틱 사업에 시너지를 높인다는 전략이다”라고 설명했다.

녹십자웰빙 입장에선 최근 호실적으로 축적한 현금을 기반으로 새로운 먹거리를 확보하겠다는 전략이다.

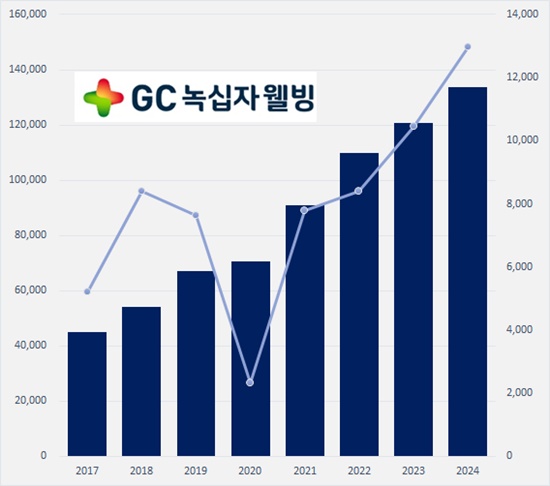

녹십자웰빙의 지난해 매출 1338억원으로 전년대비 11.1% 늘었고 영업이익은 130억원으로 24.1% 증가했다. 매출과 영업이익 모두 역대 최대 규모다. 녹십자웰빙은 지난 2020년 매출 706억원에서 4년 동안 89.5% 성장했다. 같은 기간 영업이익은 5배 이상 확대됐다.

국내에서는 녹십자웰빙의 라이넥이 유일한 자하거가수분해물 제품이다. 녹십자웰빙은 지난 2005년 일본바이오프로덕츠와 기술도입 계약을 체결하며 라이넥의 국내 상업화에 성공했다.

식품의약품안전처에 따르면 라이넥은 2023년 317억원의 생산실적을 기록했다. 지난 2018년부터 지난해까지 5년간 라이넥의 누적 생산실적은 총 1404억원에 달했다.

라이넥은 국내 기업이 생산·판매 중인 태반주사제 중 처음으로 해외 시장에 진출한 제품이다. 지난해 9월 중국 하이난성 보아오 러청(Boao Lecheng) 시범구에서 신속 승인을 받은 이후 본격적인 판매가 시작됐다.

이니바이오는 보툴리눔독소제제 이니보100단위의 상업화에 성공한 상태다. 지난 2020년 수출용 허가를 받았고 지난 2023년 7월 정식 허가로 전환됐다. 지난 1월에는 이니보200단위의 수출용 허가를 받았다. 이니보는 지난 2023년 72억원의 생산실적을 기록했다.

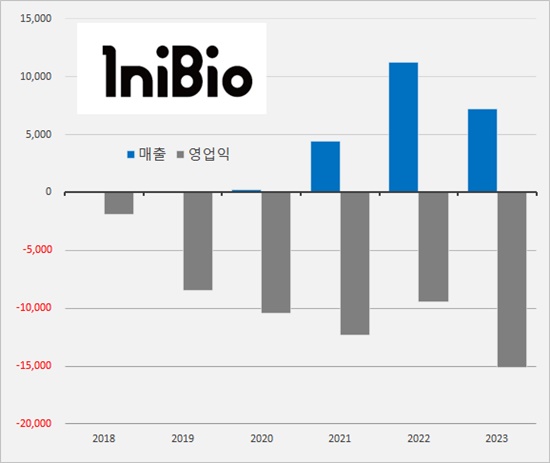

이니바이오 입장에선 보툴리눔독소제제의 정식 실적이 발생하는 상황에서 녹십자웰빙의 인수로 활발한 투자를 기대할 수 있다. 이니바이오는 지난 2020년 2억원의 첫 매출이 발생했고 지난 2022년과 2023년에는 각각 매출이 112억원, 72억원을 기록했다.

이니바이오는 해외 7개 국가와 보툴리눔독소제제 장기 공급 계약을 체결했다. 중국은 오는 2026년 상용화를 목표로 임상 3상을 완료 후 상반기 신 약승인신청(NDA) 신청을 준비하고 있다. 브라질은 연내 국가위생감시국(ANVISA) 인증을 획득해 올해 말 첫 출하를 목표로 설정했다.

녹십자웰빙 측은 “기존 태반주사제인 라이넥을 중심으로 한 ‘영양주사제 의약품’ 사업과 보툴리눔독소제제, 필러 등의 에스테틱 사업을 양축으로 삼아 새로운 메디컬 솔루션 바이오 기업으로 도약하겠다”라고 전했다.

녹십자, 작년 12월 1388억 혈액원 인수...2021년 유비케어 인수 이후 4년만에 대형 투자

녹십자그룹 입장에서는 지난해 12월 대규모 투자로 혈액원을 인수한 이후 2달 만에 새 먹거리 발굴을 위한 M&A를 성사시켰다.

녹십자는 지난해 12월 1380억원을 들여 ABO홀딩스의 지분 전량을 인수한다고 공시했다. 취득 목적은 미국 혈장 분획제제 사업 확대다.

ABO홀딩스는 미국 캘리포니아주에 위치한 회사로 뉴저지, 유타, 캘리포니아 등 3개 지역에 6곳의 혈액원을 운영하고 있다. 텍사스주에 2곳의 혈액원이 추가로 건설 중이며 완공이 되는 오는 2026년부터 총 8곳의 혈액원이 가동될 예정이다.

녹십자 측은 “지난 7월부터 미국으로 수출하고 있는 혈액제제 알리글로의 사업 확대를 위한 안정적 원료 공급처 확보 목적으로 혈액원 인수를 추진한다”라고 설명했다.

녹십자는 ABO홀딩스 인수로 알리글로의 안정적인 혈액 공급처를 확보했다. 녹십자가 ABO홀딩스로부터 공급받은 혈액으로 국내 오창 공장에서 알리글로를 생산해 미국에서 판매하는 방식이다. 기존에는 녹십자가 미국의 혈액원으로부터 혈액을 구매한 이후 오창 공장에서 알리글로를 생산했다.

녹십자는 지난 2020년 미국 현지에 보유한 혈액원을 매각한지 4년 만에 새로운 혈액원을 사들였다.

지난 2020년 7월 녹십자그룹은 북미 혈액제제 계열사 2곳을 스페인 그리폴스에 매각했다. 계약 규모는 총 4억6000만달러에 달했다. 녹십자그룹의 북미 현지법인 GCNA(Green Cross North America)의 자회사 GCBT(Green Cross BioTherapeutics)를 1891억원에 매각하면서 또 다른 미국 현지법인 GCAM(Green Cross America)도 같이 넘기는 방식이다.

GCBT는 녹십자그룹이 캐나다에 건설한 혈액분획제제 공장이다. 녹십자그룹 지난 2017년 2억1000만 캐나다 달러(약 1870억원)를 들여 캐나다 퀘백주 몬트리올에 혈액제제 공장을 준공했다. 대지 면적 6만3000㎡에 건설된 이 공장은 연간 최대 100만리터 혈장을 분획해 아이비글로불린, 알부민 등의 혈액제제를 생산하는 공정을 갖췄다.

이때 녹십자그룹이 같이 매각한 GCAM이 미국 현지에서 혈장을 공급하는 혈액원 법인이다. GCAM은 매각 당시 미국에 12개의 혈액원을 보유했다. 당초 GCAM이 확보한 혈액으로 만든 원료혈장으로 GCBT가 혈액제제를 생산하는 구조가 구상됐다. 하지만 알리글로의 미국 진출이 지연되면서 현지 혈액제제 법인을 처분했다.

녹십자그룹은 미국 혈액원 매각 이후 3년 만에 알리글로가 미국 시장 입성에 성공하면서 현지 혈액원 인수를 통해 안정적인 원료 공급처를 다시 확보했다.

녹십자는 투자활동으로 확보한 자금을 ABO홀딩스 인수에 사용했다. 녹십자는 포휴먼라이프 제1호 사모투자 합자회사를 823억원에 처분했다. 처분 금액과 함께 자체 보유한 현금 557억원을 투입해 ABO홀딩스를 인수했다. 녹십자홀딩스와 녹십자는 지난 2021년 3월 각각 64억원을 투자해 포휴먼라이프를 설립했다. 이후 포휴먼라이프는 녹십자로부터 670억원을 투자받아 포휴먼라이프 제1호 사모투자 합자회사를 출범했다.

녹십자그룹이 대규모 투자를 단행한 것은 유비케어 인수 이후 4년 만이다.

지씨케어(옛 녹십자헬스케어)는 지난 2021년 월 2088억원을 들여 IT 기업 유비케어를 인수했다. 지씨케어는 녹십자그룹의 헬스케어 부문 자회사로 IT 기반의 차별화된 개인 맞춤형 건강관리 서비스를 제공하는 헬스케어 전문 기업이다.

녹십자홀딩스는 지씨케어와 함께 재무적투자자 시냅틱인베스트먼트와 공동으로 유비케어의 지분 52.65%를 취득했다. 유비케어 인수대금 2088억원 중 녹십자홀딩스가 녹십자헬스케어의 유상증자에 참여하는 방식으로 789억원을 투자하고 녹십자헬스케어가 500억원 가량을 외부 차입을 통해 조달했다. 녹십자그룹 차원에서 유비케어 인수에 1289억원을 투입했다.

전통적으로 녹십자는 제약사 중 가장 적극적인 투자 행보를 펼쳐왔다.

녹십자는 지난 2001년 상아제약을 인수하며 일반의약품 전문 자회사로 편입시켰다. 2003년에는 대신생명과 경남제약을 인수했다. 2012년에는 150억원을 투자해 이노셀을 사들였다. 이노셀은 녹십자셀의 전신이며 이후 녹십자랩셀에 흡수합병되면서 지씨셀로 변경됐다.

녹십자는 지난 2015년 녹십자엠에스와 함께 혈당측정기 업체 세라젬메디시스를 인수한 바 있다. 당시 녹십자와 녹십자엠에스는 각각 30억원, 50억원을 투자해 세라젬메디시스의 경영권을 인수했다.

녹십자는 한때 일동제약의 경영권을 위협하며 대형 M&A 탄생의 가능성을 제기하기도 했다.

녹십자는 지난 2014년 일동제약 지분율을 29.36%로 끌어올리며 일동제약 최대주주 등의 지분율(32.54%)을 턱밑까지 추격했다. 녹십자는 2014년 일동제약의 지주회사 전환을 저지시킨데 이어 2015년 일동제약의 정기주주총회에서 감사와 사외이사를 추천하며 경영권 분쟁을 촉발했다. 하지만 일동제약 측이 사전에 의결권이 있는 주식 중 과반이 넘는 55%를 확보하면서 표결조차 성사되지 않았다. 이후 녹십자는 일동제약의 주식을 모두 처분했다.

관련기사

-

녹십자웰빙, 400억에 이니바이오 인수...보툴리눔 진출

2025-02-13 08:44:28

-

K-보툴리눔 4년새 정식 허가 13건...후발주자 진입 봇물

2024-12-30 12:07:15

-

녹십자, 혈액제제 수출 2배↑...'알리글로' 미국 입성 효과

2025-01-31 05:45:31

-

녹십자, 미국 혈액원 1380억에 인수...알리글로 사업 확대

2024-12-11 18:35:41

- 댓글 0

- 최신순

- 찬성순

- 반대순

-

등록된 댓글이 없습니다.

첫 댓글을 남겨주세요.

오늘의 TOP 10

- 14천여 품목, 1월 무더기 인하…품목·인하율 아직도 '깜깜이'

- 2오늘부터 의사가 마약류 '식욕억제제' 처방시 투약내역 확인

- 3이 대통령 "탈모약·비만약 건보급여 가능성 검토하라"

- 4'키트루다' 약가협상 마무리...내달 적응증 급여 확대

- 5신신 물파스, 내년 2월 공급가격 13% 인상

- 6이 대통령 "건보공단 특사경 40명, 비서실이 챙겨 지정하라"

- 7종근당-바이엘, '아일리아' 의원 유통·판매 계약

- 8식약처 30명·평가원 177명 신규 허가·심사인력 투입

- 9서점·약국 콜라보…옵티마웰니스뮤지엄약국 종각점 오픈

- 10의협, 관리급여 신설 강력 반발..."적정 진료권 침해"

![[리쥬올]리쥬올 PDRN 약국 1위 PDRN](https://cdn.platpharm.co.kr/2025/09/2509260220180000170.webp)

![[리쥬올]레티노 멜라세럼 저자극 레티놀](https://cdn.platpharm.co.kr/2025/09/2509260219360000145.webp)

![[SK케미칼] 트라스트패취 피록시캄 성분](https://cdn.platpharm.co.kr/2025/10/2510020656150002375.webp)

![[유한양행] 콘택콜드 걸렸구나 생각되면](https://cdn.platpharm.co.kr/2025/10/2510282252420008436.webp)

![[유한양행] 미녹펜겔 탈모스팟 집중케어](https://cdn.platpharm.co.kr/2025/09/2509220824180004563.webp)

![[종근당] 벤포벨에스 어른들의 피로회복제](https://cdn.platpharm.co.kr/2025/07/2507290841210004645.webp)